Оглавление:

Какие выплаты полагаются работнику при увольнении по сокращению?

Трудовой договор с работником может быть расторгнут работодателем, в частности, в связи с сокращением штата. В таком случае о предстоящем увольнении работодатель предупреждает работников персонально и под роспись не менее чем за два месяца до увольнения (п. 2 ч. 1 ст. 81, ч. 2 ст. 180 ТК РФ).

При увольнении работника в связи с сокращением штата ему полагаются следующие выплаты.

Выплаты при увольнении по сокращению

При расторжении трудового договора в связи с сокращением работодатель обязан выплатить работнику следующие суммы (ч. 1 ст. 127, ч. 7 ст. 136, ч. 1, 4 ст. 178, ч. 3 ст. 180 ТК РФ):

1) заработную плату за период работы перед увольнением, премии, надбавки и иные выплаты;

2) денежную компенсацию за неиспользованный отпуск;

3) выходное пособие в размере среднего месячного заработка (если трудовым либо коллективным договором не предусмотрен повышенный размер пособия);

4) дополнительную компенсацию в размере среднего заработка пропорционально времени до истечения срока предупреждения об увольнении, если работодатель увольняет работника с его согласия до истечения двухмесячного срока предупреждения об увольнении.

Если причитающиеся работнику выплаты не выплачены в день увольнения или на следующий день после предъявления работником требования о расчете (если работник в день увольнения не работал), работодатель обязан выплатить их с уплатой процентов (денежной компенсации). Размер компенсации должен быть не менее 1/150 (до 03.10.2016 — не менее 1/300) действующей ключевой ставки Банка России от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. При этом коллективным, трудовым договором или локальным нормативным актом может быть установлен больший размер компенсации (ст. ст. 140, 236 ТК РФ; п. 2 ст. 2, ст. 4 Закона от 03.07.2016 N 272-ФЗ).

Выплаты после увольнения в случае нетрудоустройства

После увольнения, если работник не трудоустроен, у него сохраняется право получить от работодателя (ч. 1, 2 ст. 178 ТК РФ; ч. 2 ст. 5 Закона от 29.12.2006 N 255-ФЗ):

1) оплату больничного, если работник заболел в течение 30 календарных дней со дня увольнения;

2) средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия).

Для получения среднемесячного заработка за период трудоустройства по истечении двух месяцев после увольнения работник должен предъявить работодателю документ, удостоверяющий личность работника, заявление в произвольной форме и трудовую книжку, которая является подтверждением периода трудоустройства. Трудовая книжка подтверждает тот факт, что работник не трудоустроен.

В исключительных случаях — в связи с социальной незащищенностью уволенного работника, отсутствием у него средств к существованию, наличием нетрудоспособных иждивенцев и т.п. — средний месячный заработок сохраняется за уволенным работником в течение третьего месяца. Для получения выплаты за третий месяц должны быть соблюдены также формальные условия (ч. 2 ст. 178 ТК РФ; Определение Конституционного Суда РФ от 29.11.2012 N 2214-О; Определение Верховного Суда РФ от 17.07.2017 N 69-КГ17-10):

1) работник в двухнедельный срок после увольнения обратился в орган занятости населения;

2) работник не был трудоустроен органом занятости населения в течение третьего месяца после увольнения;

3) для обращения к работодателю за получением выплаты за третий месяц работник должен получить для предъявления работодателю от органа службы занятости решение на право получения данной выплаты.

В связи с тем, что выплаты уволенному в связи с сокращением численности (штата) работнику производятся с зачетом выходного пособия, работодатель может не согласиться с выплатой среднего месячного заработка на период трудоустройства за третий месяц (ч. 1 ст. 178 ТК РФ).

Формулировка «с зачетом выходного пособия», по нашему мнению, означает, что средний заработок выплачивается за второй месяц нетрудоустройства, поскольку выходное пособие, выплачиваемое работнику при увольнении, выплачивается за первый месяц нетрудоустройства.

Дополнительная компенсация в связи с расторжением трудового договора до истечения срока предупреждения об увольнении не облагается НДФЛ. Компенсация за неиспользованный отпуск облагается НДФЛ в полном размере. Выходное пособие, а также суммы среднего месячного заработка на период трудоустройства облагаются НДФЛ в части, превышающей трехкратный размер среднего месячного заработка (шестикратный размер — при увольнении из «северных» организаций) ( п. 3 ст. 217 НК РФ; Письмо Минфина России от 31.07.2017 N 03-04-07/48592).

zakonius.ru

Расчет выходного пособия при увольнении по сокращению штата

Вопрос-ответ по теме

Какая формула начисления выходного пособия при сокращении штата, если сотрудник использовал каждый дополнительный выходной за уходом ребенком-инвалидом.

Выходное пособие посчитайте исходя из графика работы сотрудника в первый месяц после увольнения (определение Липецкого областного суда от 22.12.2010 по делу № 33-3079/2010, Апелляционное определение Верховного суда Республики Хакасия от 21.08.2012 по делу № 33-1758/2012). При этом дополнительные выходные дни по уходу за ребенком-инвалидом не учитывайте. Их предоставляют по заявлению работника, а в вашем случае такого заявления не будет.

Когда трудовой договор расторгается в связи с сокращением штата на основании пункта 2 статьи 81 Трудового кодекса РФ, увольняемому работнику полагается выходное пособие в размере среднемесячного заработка (ст. 178 ТК РФ).

При расчете выходного пособия используйте формулу:

Количество рабочих дней (часов) в первом месяце после увольнения (со дня следующего за днем увольнения) по обычному графику работника без учета выходных дней для ухода за ребенком-инвалидом

Средний дневной (часовой) заработок

Выходное пособие рассчитывается исходя из графика работы конкретного сотрудника. Например, в организации проводится сокращение штата. График работы сотрудника – 40-часовая рабочая неделя, выходные: воскресенье и понедельник. В этом случае количество рабочих дней в первом и, если потребуется, втором и третьем месяцах после увольнения определяется исходя из графика работы именно этого сотрудника.

Точно так же выплачивается выходное пособие и сотруднику, которому установлена неполная рабочая неделя. Скажем, работник выходил на службу в понедельник, вторник и пятницу. В этом случае надо определить, сколько рабочих дней по графику выпадает на оплачиваемый период. Количество этих дней и умножают на рассчитанный средний дневной заработок.

www.zarplata-online.ru

Выплаты при сокращении работника в 2018 году

Статьи по теме

Трудовой кодекс РФ предоставляет сокращаемым работникам дополнительные гарантии. Из статьи вы узнаете, какие выплаты при сокращении работника в 2018 году необходимо выдать и в какой срок.

Рассчитайте зарплату онлайн бесплатно

Активируйте вип-доступ к журналу «Зарплата»

Какие полагаются выплаты при сокращении работника в 2018 году

При сокращении, как и при любом другом увольнении, работнику выплачивается зарплата за последний месяц работы, а также компенсация за неотгулянный отпуск (если таковой имеется). Кроме того, статья 178 ТК РФ предусматривается специальные выплаты при сокращении работника в 2018 году:

- Во-первых, выходное пособие, которое выплачивается в размере среднемесячного заработка. В том числе и тем, кто сразу устроится в новую фирму.

- Во-вторых, среднемесячный заработок на период трудоустройства. Он выплачивается в течение двух месяцев. При этом выходное пособие засчитывается в эту выплату.

Посмотрите, что еще небходимо выдать сотруднику при увольнении в 2018 году, в статье «СЗВ-СТАЖ и еще шесть обязательных документов для увольняемых работников».

В особых случаях сокращенец может получить средний заработок за третий месяц. Это касается тех, кто в течение 2-х недель после сокращения встал на учет в службу занятости и, тем не менее, на протяжении трех месяцев не смогли найти новую работу. Решение о выплате среднего заработка за третий месяц выносит центр занятости.

И, в-третьих, компенсация за досрочное сокращение. По общему правилу администрация должна поставить в известность персонал о предстоящей процедуре за два месяца (образец уведомления ниже). Однако при обоюдном согласии работник может не дожидаться окончания положенного срока, а уволиться раньше. В этом случае за время со дня, следующего за увольнением, до дня, когда истекут два месяца, ему положена компенсация. Она рассчитывается исходя из среднего заработка.

Внимание! Узнайте, примут ли ваши 4-ФСС, 6-НДФЛ, РСВ за 2 квартал. Это бесплатно и займет не более минуты вашего времени

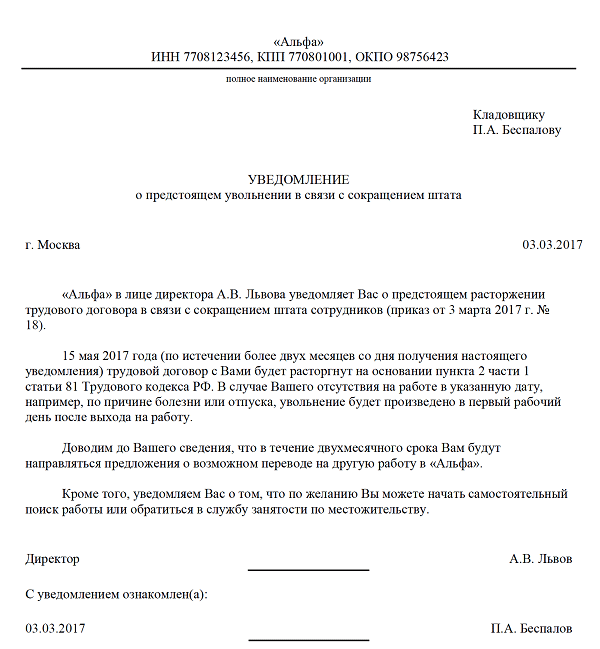

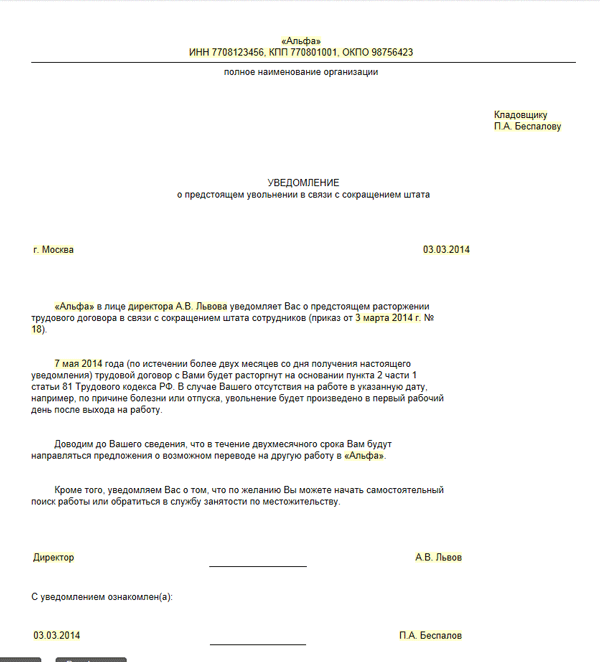

Образец уведомления о предстоящем увольнении в связи с сокращением штата

Могут быть установлены особые условия

Особые гарантии сокращаемым сотрудникам могут быть установлены в отраслевых соглашениях. Однако для коммерческих организаций такие соглашения обязательны, только если они к ним присоединятся (ст. 48 ТК РФ).

Например, сотрудникам нефтегазовой отрасли, предупрежденным о предстоящем увольнении, предоставляется один рабочий день в месяц для поиска работы с сохранением среднего заработка. Об этом сказано в пункте 5.1.3 Отраслевого соглашения от 13 декабря 2013 г. Это соглашение обязательно только для тех организаций, которые к нему присоединились (п. 1.3 Отраслевого соглашения от 13 декабря 2013).

При этом организации нефтегазовой отрасли считаются присоединившимися к соглашению, если в течение 30 календарных дней с даты его опубликования они не направили в Минздравсоцразвития России мотивированный отказ присоединиться к соглашению (письмо Минздравсоцразвития России от 29 марта 2011 № 22-5/10/2-3015).

В какой срок выдаются выплаты при сокращении

Выходное пособие, засчитываемое в средний заработок за первый месяц трудоустройства, выплачивается сотруднику в последний рабочий день вместе с зарплатой и компенсацией за отпуск. Кроме того, в этот день следует выдать выплату за досрочное увольнение, если таковая полагается.

А вот средний заработок за второй месяц получат уже не все. Его выплатят лишь тем, кто по истечении двух месяцев со дня сокращения окажется нетрудоустроенным. Предположим, Володина Г.В. сократили 23 ноября. На новое место он устроился 16 января. В этом случае, выплата за второй месяц ему не полагается, так как по окончании второго месяца он уже работал.

Если бы 23 января Володин находился в статусе безработного, то написав заявление бывшему работодателю, он мог бы рассчитывать на средний заработок за второй месяц. Документом, подтверждающим отсутствие нового места работы, является трудовая книжка без соответствующей отметки.

Частые ошибки, которые находят налоговики в 6-НДФЛ

В таблице ниже собраны ошибки, из-за которых придется подавать уточненный расчет 6-НДФЛ. Если исправите эти ошибки прежде, чем их найдут налоговые инспекторы, избежите штрафа по статье 126.1 НК РФ.

Полную таблицу со всеми ошибками и 100 решений для заполнения 6-НДФЛ за полугодие найдете в курсе Отчетность в Школе.

Как рассчитать выплаты работнику при сокращении

Все выплаты при сокращении работника в 2018 году рассчитываются исходя из среднего заработка. Определить его поможет формула:

Среднедневной заработок = Сумма начислений за 12 месяцев, предшествующих месяцу сокращения : Отработанные за 12 месяцев дни

Рассчитывая средний заработок, учтите, что некоторые выплаты, а также дни, за которые они начислены, из расчета исключаются. Например, не нужно принимать в расчет больничные и отпускные.

Выходное пособие рассчитывается так:

Выходное пособие = Среднедневной заработок х Количество рабочих дней в первом месяце после увольнения

Если потребуется выплатить сумму за следующие месяцы, воспользуйтесь этой же формулой, взяв количество рабочих дней за соответствующий месяц.

Компенсация за увольнение раньше срока, отведенного Трудовым кодексом на сокращение, вычисляется по формуле:

Компенсация за досрочное увольнение = Среднедневной заработок х Количество рабочих дней, приходящихся на период со следующего дня после увольнения до дня истечения двух месяц

Все выплаты при сокращении работника в 2018 году не облагаются НДФЛ и страховыми взносами при условии, что их совокупная величина не больше трехкратного размера среднемесячного заработка. С сумм, которые превысили установленную норму, удерживается НДФЛ, и начисляются взносы.

Необлагаемый лимит рассчитывается по формуле:

Лимит необлагаемых выплат = Среднемесячный заработок х Количество рабочих дней за три месяца, следующих после сокращения

Во всех случаях рабочие дни для каждого сотрудника определяются индивидуально по его графику.

Пример. О предстоящем сокращении Гришина Б.Л. известили 12 декабря 2017 года. Сокращение намечено на 15 февраля 2018 года. Однако сотрудник решил уволиться раньше, а начальство не возражало. Последний рабочий день Гришина — 29 декабря 2017 года. Его среднедневной заработок равен 1280 руб. В новой фирме Гришин приступил к своим обязанностям 13 марта 2018 года.

Какие выплаты полагаются Гришину, и облагаются ли они НДФЛ и страховыми взносами?

Предположим, у Гришина была пятидневная рабочая неделя. По такому графику в январе 17 рабочих дней. А значит, выходное пособие составит 21 760 руб. (1280 руб. х 17 раб. дн.).

Гришина должны были сократить 15 февраля 2017 года, а он уволился 29 декабря 2017 года. На период с 1 января по 15 февраля приходится 28 рабочих дней. За это время Гришину положена компенсация в размере 35 840 руб. (1280 руб. х 28 раб. дн.).

Гришин в феврале еще не работал, а значит, за этот месяц ему также полагается выплата. В феврале 19 рабочих дней. Сумма выплаты равна 24 320 руб. (1280 руб. х 19 раб. дн.).

Всего Гришин получит 81 920 руб. (21 760 руб. + 35 840 руб. + 24 320 руб.). На период с 1 января по 31 марта 56 рабочих дней. Необлагаемая сумма для Гришина составляет 71 680 руб. (1280 руб. х 56 раб. дн.). Значит, с суммы 10240 руб. (81 920 руб. – 71 680 руб.) следует удержать НДФЛ и начислить на нее страховые взносы.

www.zarplata-online.ru

Увольнение по сокращению штата: как рассчитать компенсацию

Вопрос-ответ по теме

Одним из оснований для увольнения является увольнение по сокращению штата. Какие выплаты при этом положены работникам?

Рассчитайте зарплату онлайн бесплатно

Активируйте вип-доступ к журналу «Зарплата»

В случае ликвидации (прекращения деятельности) организации и сокращения численности или штата сотрудников работодатель может уволить сотрудника по своей инициативе. При сокращении численности или штата работников важно не только четко соблюсти процедуру увольнения, но точно определить положенные сотруднику денежные выплаты по сокращению. Порядок и положенные выплаты в случае, когда происходит увольнение по сокращению, оговорены в статьях 81, 178–180 Трудового кодекса.

Выплаты при увольнении по сокращению штата

Увольнение по сокращению штатов в соответствии с пунктами 1 и 2 части 1 статьи 81 Трудового кодекса предполагает, что сотруднику полагаются социальные выплаты по сокращению. Перечислим, какие выплаты положены при сокращении:

- выходное пособие при сокращении штата в размере среднего месячного заработка увольняемого работника. Если же коллективным договором или трудовым договором предусмотрено пособие по сокращению штата в повышенном размере, то на работодателя возлагается обязанность при увольнении по сокращению выплатить пособие при сокращении штатов именно в этом размере;

- сохранение среднего заработка на период трудоустройства, но не свыше двух месяцев со дня увольнения. При этом в средний заработок работника включается и вся сумма выходного пособия при сокращении штата (ч. 1 ст. 178 ТК РФ). Как рассчитать выходное пособие при суммированном учете рабочего времени посмотрите в статье.

В отдельных случаях средний месячный заработок сохраняется за уволенным сотрудником в течение третьего месяца со дня увольнения по решению органа службы занятости населения. Но только при условии, что работник обратился в службу занятости в течение двух недель после увольнения и не был им трудоустроен. Так предписывает часть 2 статьи 178 Трудового кодекса РФ.

Отсчет двухнедельного срока начинается на следующий день с календарной даты, указанной в приказе об увольнении по сокращению штатов. В двухнедельный период включаются и нерабочие дни.

Статьти по теме:

Выплаты в случаи, когда происходит увольнение по сокращению, могут быть больше. Так, в определенной ситуации сотруднику полагается так называемая «отступная» компенсация при сокращении штата работников.

По общему правилу о предстоящем увольнении в связи с сокращением численности или штата работники должны быть оповещены не менее чем за два месяца до увольнения (образец уведомления смотрите ниже). В случае если сотрудник увольняется, не дожидаясь даты сокращения, при увольнении он вправе рассчитывать на дополнительную компенсацию.

Частые ошибки, которые находят налоговики в 6-НДФЛ

В таблице ниже собраны ошибки, из-за которых придется подавать уточненный расчет 6-НДФЛ. Если исправите эти ошибки прежде, чем их найдут налоговые инспекторы, избежите штрафа по статье 126.1 НК РФ.

Полную таблицу со всеми ошибками и 100 решений для заполнения 6-НДФЛ за полугодие найдете в курсе Отчетность в Школе.

Размер дополнительной компенсации при сокращении штатов равен среднему заработку, исчисленному пропорционально времени, оставшемуся до истечения срока предупреждения об увольнении. Согласие о досрочном увольнении должно быть оформлено письменно.

Выходное пособие в размере среднего месячного заработка, предусмотренное трудовым законодательством при расторжении трудового договора в связи с сокращением штата работников, не облагается НДФЛ. Так велит Налоговый кодекс, а именно статья 217. Подробнее «Выходное пособие при увольнении как избежать НДФЛ и взносов».

Дополнительная компенсация, которая выплачивается сотруднику при расторжении трудового договора по сокращению штата до истечения двухмесячного срока, как и «основные» выплаты при сокращении штата, не включается в налоговую базу по НДФЛ (ст. 217 НК РФ).

Положения статьи 178 Трудового кодекса в отношении других случаев выплат выходных пособий или установления повышенных размеров выходных пособий носят разрешительный характер. Такие выплаты не могут освобождаться от обложения НДФЛ, так как эти выплаты при сокращении нельзя отнести к пособиям, указанным в статье 217 Налогового кодекса. Таким образом, выплаты в повышенном размере в случае, когда происходит увольнение по сокращению, подлежат обложению НДФЛ на общих основаниях.

Как выдать справку о доходах уволенному сотруднику, прочитайте в статье «Справка 2-НДФД бывшему работнику».

Бывают ситуации, когда работник, получивший в день увольнения окончательный расчет и не претендующий на какие-либо еще выплаты, через какое-то время вновь обращается в организацию с просьбой о доначислении денег. Такое возможно в случае, если бывший работник заболел в течение 30 календарных дней после прекращения работы по трудовому договору (п. 2 ст. 7 Федерального закона РФ от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»). В этом случае работодатель обязан оплатить листок временной нетрудоспособности.

Об увольнении в связи с ликвидацией организация обязана предупредить сотрудников не менее чем за два месяца под роспись. Трудовые договоры с сотрудниками можно расторгнуть и до истечения двухмесячного срока. В этом случае с них нужно взять письменное согласие на такое увольнение. Так установлено статьей 180 Трудового кодекса РФ.

Обязательные выплаты при ликвидации предприятия:

- выходное пособие;

- сохранение среднего заработка на период трудоустройства. Об этом сказано в части 1 статьи 178 Трудового кодекса РФ.

Сотруднику, уволенному раньше установленного срока, выплаты при ликвидации предприятия будут больше. Помимо выходного пособия и среднего заработка на период трудоустройства такому работнику полагается дополнительная компенсация. Ее размер равен среднему заработку, рассчитанному за время со дня фактического увольнения до дня, ранее указанного в уведомлении о ликвидации организации. Это следует из положений части 3 статьи 180 Трудового кодекса РФ.

www.zarplata-online.ru

Какие выплаты положены при увольнении по сокращению штата

Вопрос-ответ по теме

Прошу выслать подробную схему (график) последовательности выплат выходного пособия, среднего месячного заработка за период трудоустройства при сокращении работника.

Порядок и условия увольнения по сокращению численности или штата работников регулируются нормами статей 81, 178 — 180 Трудового кодекса.

Обязательные выплаты. При сокращении численности или штата работников вам важно:

— соблюсти процедуру увольнения, предусмотренную трудовым законодательством, — предупредить работника за два месяца до увольнения;

— правильно начислить ему гарантированные выплаты.

Если работник полностью отработал время до увольнения, ему положены:

— заработная плата за фактически отработанное время в месяце увольнения (ч. 1 ст. 140 ТК РФ);

— компенсация за неиспользованный отпуск (ст. 127 ТК РФ);

— выходное пособие в размере среднего заработка (ч. 1 ст. 178 ТК РФ);

— средний заработок на период трудоустройства (ч. 1 и 2 ст. 178 ТК РФ).

Сроки выплат. Не все гарантированные выплаты нужно выплачивать работнику в один день.

В день увольнения. Произведите с сокращаемым работником окончательный расчет, в частности, выплатите (ч. 1 ст. 140, ч. 1 ст. 178 и 318 ТК РФ):

— компенсацию за неиспользованный отпуск;

— выходное пособие за первый месяц до нового трудоустройства.

По окончании второго месяца, если работник предъявит вам трудовую книжку без записи о трудоустройстве и напишет заявление, ему нужно выплатить средний заработок на период трудоустройства за второй месяц с зачетом выплаченного выходного пособия в день увольнения (ч. 1 ст. 178 ТК РФ).

Если бывший сотрудник трудоустроился в середине второго месяца, выходное пособие рассчитывайте пропорционально времени, в течение которого работник не был трудоустроен.

По окончании третьего месяца. За третий месяц средний заработок на период трудоустройства выплачивайте работнику (ч. 2 ст. 178 ТК РФ) только в том случае, если:

— в течение двух недель с момента расторжения трудового договора он обратился в службу занятости населения по месту своей регистрации и был зарегистрирован;

— в течение трех месяцев после увольнения не был трудоустроен службой занятости населения.

При наличии этих условий по окончании третьего месяца служба занятости населения выдаст работнику справку, на основании которой вы выплатите работнику средний заработок за период трудоустройства за третий месяц.

Как рассчитать выплаты при сокращении штата, читайте в № 9, 2014.

www.zarplata-online.ru