Средняя заработная плата при увольнении

Выплата заработной платы при увольнении

Увольнение – это юридическая процедура, при которой должны соблюдаться права работника. Работодатель обязан рассчитать сотрудника и вернуть ему трудовую книжку.

Сроки выплаты зарплаты при увольнении

Сроком выплат при увольнении является последний день работы (ст. 140 ТК РФ). Если сотрудник не работал в день увольнения, то сроком выдачи является день, следующий за днем обращения работника с требованием о расчете. Невыплата заработной платы при увольнении для работодателя наказуема. ст. 236 ТК РФ устанавливает обязанность организации, в случае несвоевременного расчёта, заплатить работнику компенсацию, которая равна 1/300 действующей ставки рефинансирования Центробанка РФ (на данный момент она составляет 8,25%) за каждый день просрочки.

Чтобы определить размер полагающейся компенсации, необходимо воспользоваться следующей формулой:

К=Р : 100% х 1/300 х ∑ х Д , где:

К – размер компенсации;

Р – ставка рефинансирования;

∑ — сумма долга;

Д – количество просроченных дней.

При увольнении работнику обязаны выплатить :

- зарплату за фактически отработанные дни;

- 13 зарплату (если прописано в коллективном договоре или в положении о премировании)

- компенсацию за отпуска, неиспользованные работником (ст. 127 ТК РФ);

- выходное пособие (при ликвидации организации и при сокращении штатов) (ст. 178 ТК РФ).

Расчет заработной платы при увольнении

От формы оплаты труда на предприятии зависит и расчет заработной платы. Он производится за все отработанные дни сотрудником, при этом в расчет входит и день увольнения. 13 зарплата определяется пропорционально месяцам, которые были отработаны в текущем году.

Расчет компенсации за неиспользованные отпуска

Чтобы определить размер компенсации за неиспользованные работником отпуска, следует воспользоваться следующей формулой:

Котп = Зср.дн. х Nотп, где:

Nотп — количество дней отпуска, неиспользованных работником, определяется:

Nотп = 2,33 х Nмес, где

Nмес — количество отработанных месяцев, за которые отпуск не был предоставлен.

Месяц, отработанный больше половины, в расчет берется.

Зср.дн — среднедневная зарплата, определяется:

Зср.дн. = Дгод : 12 х 29,4, где

Дгод – доход работника за предшествующий месяцу увольнения календарный год.

Выплата выходного пособия при увольнении

При ликвидации организации (п.1 ч.1 ст. 81 ТК РФ) или при сокращении штата (п.2 ч.1 ст. 81 ТК РФ) работнику обязаны выплатить :

- выходное пособие – одна среднемесячная зарплата, выдается в день увольнения;

- пособие на период трудоустройства — в размере одной среднемесячной зарплаты. Выходное пособие выдается по истечении двух месяцев после увольнения;

- пособие на период трудоустройства — один среднемесячный заработок, при условии, что работник в течение 14 дней обратился на биржу труда, но не был трудоустроен. В этом случае организация обязана выплатить пособие и в третий раз. Работник должен предъявить, кроме трудовой книжки, дополнительно справку со службы занятости. В северных регионах среднемесячный заработок сохраняется до полугода не трудоустройства.

Невыплата или задержка зарплаты при увольнении

Eсли работодателем нарушены сроки выплаты зарплаты при увольнении, а так же и других положенных выплат, то сотрудник вправе обратиться в трудовую инспекцию (ст. 356 ТК РФ), прокуратуру или суд с заявлением. Чтобы у работодателя не было оснований заявить, что работник сам не явился за расчетом, необходимо обратиться к нему с претензией до обращения в органы правосудия. В ней указать: дату увольнения, о том, что не выплатили зарплату и другие выплаты, и намерение об обращении в инстанции правосудия. Она пишется в двух экземплярах, один для работодателя, а второй с регистрационным входящим номером – для работника. Так же, претензию можно отправить почтой заказным письмом с уведомлением. Инспекция по труду обязана рассмотреть жалобу в течение 30 дней (п. 1 ст. 12 ФЗ N 59).

Сроки подачи жалобы в органы правосудия с момента получения трудовой книжки или копии приказа об увольнении:

- в инспекцию по труду – не позднее трех месяцев (ст. 386 ТК РФ);

- в суд — не позднее одного месяца (ст. 392 ТК РФ).

trudinspection.ru

Расчет при увольнении: сколько и когда заплатить

При увольнении работника, вне зависимости от причины, работодатель должен выплатить ему заработную плату за все отработанное время и компенсировать дни неиспользованного отпуска. Иногда также требуется выплатить выходное пособие. Как правильно оформить расчет при увольнении и какие документы нужно выдать на руки? Ответы в материале PPT.ru.

Порядок расчета при увольнении по любому из оснований регулирует статья 140 Трудового кодекса РФ . В соответствии с ее требованиями работодатель обязан выдать работнику все причитающиеся ему суммы и документы в последний рабочий день. Расчет при увольнении, сроки выплаты которого прямо регламентированы трудовым законодательством и могут измениться только в том случае, когда гражданин не работал в день своего увольнения (в этом случае соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления требования о расчете), состоит из:

- остатков заработной платы за фактические отработанные дни;

- суммы компенсации отпускных за дни неиспользованного отпуска;

- прочих компенсационных выплат (в зависимости от причины расторжения трудового договора и его условий).

Разберемся с каждой из этих сумм подробнее и поймем, как именно рассчитать выходное пособие при увольнении.

Заработная плата

Заработная плата уволенного сотрудника исчисляется и выплачивается ему в соответствии с окладом или тарифной ставкой. Никакой онлайн калькулятор расчета при увольнении не нужен, чтобы вычислить сумму, которую фактически заработал человек. Главное помнить, что оплатить нужно всё фактически отработанное время с начала месяца, включая последний рабочий день.

Пример:

Оклад специалиста по продажам Марата Кошкина, который решил уволиться 23 мая, составляет 32 тысячи рублей. В мае 2018 года 21 рабочий день, значит, фактически Кошкин отработал 14 дней. Это несложно подсчитать, используя производственный календарь, в котором учтены все праздники и выходные, а также табель рабочего времени. После чего действует простая формула:

Дневной заработок = оклад разделить на число рабочих дней и умножить на фактически отработанный срок.

Итак, заработная плата за май у Кошкина составит 32 000 / 21 * 14 = 21 333 рубля. Именно эту сумму ему должны начислить, а выдать на руки ее следует за вычетом НДФЛ по ставке 13%.

Очевидно, что подсчитать сумму к выплате при сдельной работе или оплате смен еще проще. В этом случае ставку нужно просто умножить на количество отработанных смен или объем выполненных работ. Такие исчисления ничем не отличаются от обычного исчисления зарплаты, которое бухгалтер выполняет всем сотрудникам ежемесячно.

Компенсация за неиспользованный отпуск

Кроме оплаты фактически отработанных дней, увольняемый сотрудник должен получить компенсацию за неиспользованный отпуск или, наоборот, сам компенсировать работодателю определенную сумму. Такой возврат происходит в случае, когда человек уже отгулял отпуск за текущий календарный год, а потом решил уволиться. Итак, в зависимости от ситуации, отпускные могут исчисляться следующим образом:

- если рабочий год не закончен, а отпуск не был отгулян, то его дни рассчитываются пропорционально отработанным месяцам;

- если компенсацию нужно выплатить за прошлые годы, то исчисление осуществляется из расчета 28 дней отпуска в год;

- если увольнение происходит до окончания периода, за который человек уже получил отпуск, то можно рассчитать пропорционально дни и удержать выплаченные отпускные на основании статьи 137 ТК РФ .

Важно помнить, что считать положенную по закону оплату в этих ситуациях нужно не из расчета фактического заработка, а из расчета среднего заработка для отпусков в соответствии с постановлением Правительства РФ № 922 от 24.12.2007 года (в ред. от 10.12.2016).

Количество неиспользованных отпускных дней по общему правилу определяется по формуле:

Согласно нормам статьи 115 ТК РФ ежегодный оплачиваемый отпуск предоставляется всем российским трудоустроенным гражданам продолжительностью 28 календарных дней за один год работы. Существуют категории граждан, для которых законодательно установлено дополнительное оплачиваемое время в силу статьи 116 ТК РФ . К ним, в частности, относятся работники, имеющие особый характер работы, работники с ненормированным рабочим днем, лица, работающие в районах Крайнего Севера и приравненных к ним местностях, а также другие лица, в случаях прямо предусмотренных Трудовым кодексом и иными федеральными законами. Для таких категорий лиц формула расчета не меняется, но в ней следует учитывать не 28 календарных дней, а период отдыха, положенный конкретному сотруднику.

Важно также учесть, что существуют особенности подсчета количества месяцев, которые гражданин отработал у конкретного работодателя, с ними можно ознакомиться в правилах, утвержденных НКТ СССР 30.04.1930 N 169 . Например, если от начала месяца до даты увольнения прошло меньше половины месяца, то из расчета этот месяц нужно исключить, а если человек успел отработать половину и более, то этот месяц учитывается при расчете отпускных как целый. То есть делить дни отпуска за один месяц пропорционально отработанным дням не нужно.

Кроме того, существует ряд категорий работников, которые зарабатывают себе отпуск не в календарных, а в рабочих днях. К ним, в частности, относятся:

- сотрудники по срочному трудовому договору, сроком на 2 месяца, как определено в статье 291 ТК РФ ;

- сезонные работники в силу статьи 295 ТК РФ .

Таким гражданам при увольнении также положена компенсация за неиспользованный отпуск, и принцип ее расчета не отличается от основного, однако определить число неиспользованных дней отпуска немного сложнее. Поможет такая формула:

По нормам статьи 217 НК РФ сумма компенсации за неиспользованный отпуск облагается НДФЛ в полном объеме. Удержанный налог работодатель должен перечислить в бюджет не позднее дня, следующего за днем ее выплаты работнику.

Выходное пособие

В некоторых случаях работодатели, в соответствии со статьей 178 ТК РФ , должны включить в состав расчета выходное пособие. Оно имеет разный размер и зависит от причин расторжения трудового договора и категории сотрудников. В частности, в размере двухнедельного среднего заработка на такое пособие могут претендовать лица, которые были уволены в связи с:

- невозможностью продолжать работу по состоянию здоровья;

- призывом на военную или альтернативную гражданскую службу;

- восстановлением на работе сотрудника, ранее выполнявшего эту работу;

- отказом лица от перевода в связи с перемещением организации в другую местность.

В размере среднего месячного заработка выходное пособие придется заплатить:

- при увольнении в связи с ликвидацией организации;

- при сокращении численности или штата работников.

Кроме того, такие сотрудники имеют право на получение компенсации в размере среднего месячного заработка на период трудоустройства в течение максимум двух месяцев со дня увольнения. Однако эти суммы в расчет при увольнении не включаются, так как выплачиваются позднее.

Расчет при увольнении: сроки выплаты и пакет документов

Для того чтобы рассчитать и выплатить все причитающиеся сотруднику суммы, необходимо оформить документы:

- приказ об увольнении;

- записка-расчет при прекращении трудового договора (контракта) с работником;

- справка о доходах по форме 2-НДФЛ за текущий год.

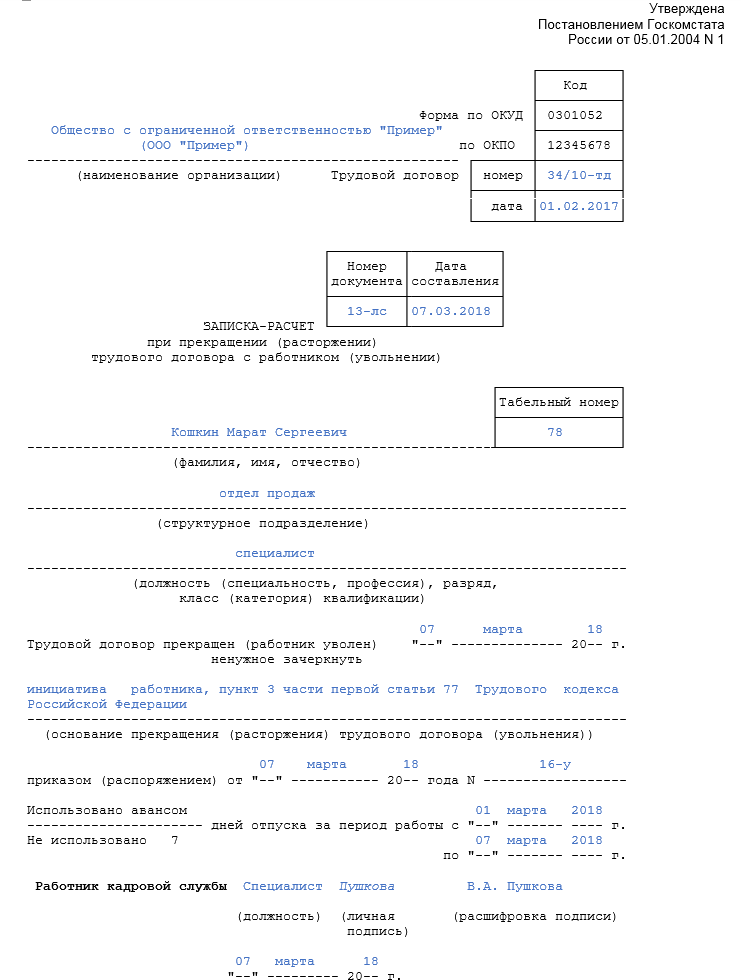

Особое место среди этих документов занимает так называемая записка-расчет при увольнении. Ее можно оформить в произвольной форме, а можно использовать унифицированную форму Т-61, утвержденную постановлением Госкомстата России от 05.01.2004 N 1 . Такую форму достаточно легко заполнить, она состоит из двух страниц:

Раздел 1. Титульная страница, на которой следует указать все данные о человеке, периоде его работы, дате и основаниях увольнения. Выглядеть это может так:

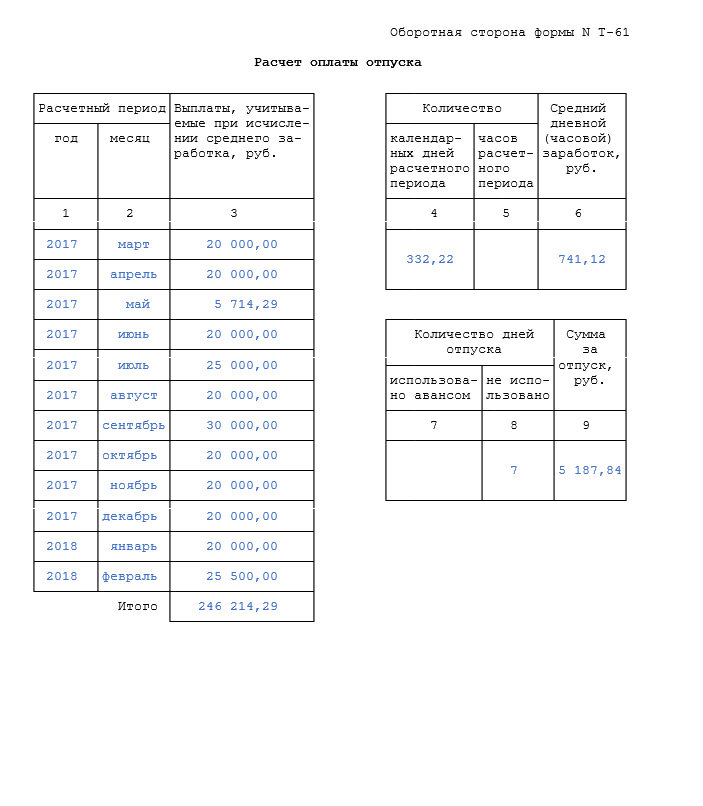

Раздел 2. Расчет отпускных (оборотная сторона). Здесь исчисляется весь период работы за который не были использован отпуск. Выглядит так:

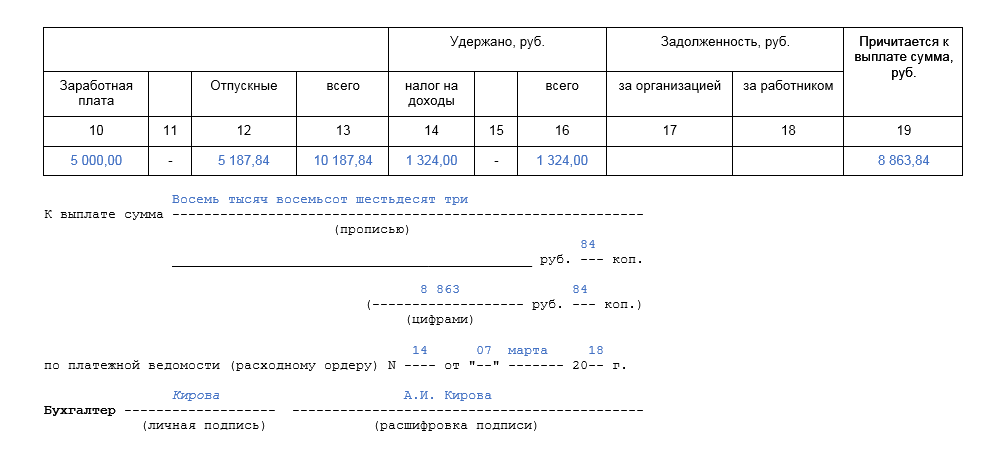

Раздел 3. Заработная плата. И, наконец, исчисление зарплаты оформляется с указанием всех удержаний:

Обратите внимание, что титульный лист подписывает специалист по кадрам, а оборотную сторону — бухгалтер организации, который произвел расчет.

Выдать все документы и перечислить на счет работника причитающиеся ему суммы работодатель должен в день увольнения. Если же увольнение сопровождается предварительным отпуском, рассчитаться надо в последний рабочий день перед уходом в отпуск. Такой порядок предусмотрен статьей 140 ТК РФ . Если работодатель не исполнит данное требование, его могут привлечь к административной ответственности по статье 5.27 КоАП РФ . Ее нормами предусмотрены следующие штрафы:

- от 30 тысяч до 50 тысяч рублей — на юрлицо-работодателя;

- от 10 тысяч до 20 тысяч рублей — на должностных лиц юрлица-работодателя;

- от 1 тысячи до 5 тысяч рублей — для работодателей-ИП.

Помимо этого работодателю придется заплатить уволенному гражданину еще одну компенсацию — за задержку выплат. Это предусмотрено статьей 236 ТК РФ . Размер такой выплаты зависит от срока задержки.

m.ppt.ru

Расчет выплат при увольнении

При увольнении сотрудника необходимо выплатить ему заработную плату за все отработанное время и компенсацию за неиспользованный отпуск. В некоторых случаях также выплачивается выходное пособие.

В соответствии со ст.140 ТК РФ все расчеты с работником при увольнении производятся в день его увольнения. Если работник в день увольнения не работал, то соответствующие суммы должны быть выплачены не позднее следующего дня после предъявления уволенным работником требования о расчете.

Расчет компенсации за неиспользованный отпуск при увольнении:

- если рабочий год не закончен, то дни отпуска рассчитываются пропорционально отработанным месяцам;

- если компенсация выплачивается за предыдущие годы, то расчет производится исходя из предоставляемых 28 дней отпуска;

- если сотрудник увольняется до окончания периода, за который он уже получил отпуск, то из расчета компания вправе удержать выплаченные суммы (ст. 137 ТК РФ).

Сумма компенсации определяется по правилам расчета среднего заработка для отпусков в соответствии с Постановлением Правительства РФ № 922 от 24.12.2007 (в ред. от 10.12.2016). Порядок расчета

Выходное пособие выплачивается в соответствии со ст. 178 ТК РФ:

- В размере двухнедельного среднего заработка пособие выплачивается работникам при расторжении трудового договора в связи с:

- несоответствием работника занимаемой должности по состоянию здоровья;

- призывом работника на военную службу или альтернативную гражданскую службу;

- восстановлением на работе работника, ранее выполнявшего эту работу;

- отказом работника от перевода в связи с перемещением работодателя в другую местность.

- Выходное пособие в размере среднего месячного заработка выплачивается при расторжении трудового договора в связи с:

- ликвидацией организации;

- сокращением численности или штата работников организации.

Также в этих случаях за работником сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия). Средний месячный заработок сохраняется за уволенным работником в течение третьего месяца со дня увольнения по решению органа службы занятости населения, если в двухнедельный срок после увольнения работник обратился в этот орган и не был им трудоустроен.

Пакет документов, который необходимо оформить при окончательном расчете:

- приказ об увольнении;

- записка-расчет при прекращении трудового договора (контракта) с работником;

- справка о доходах по форме 2-НДФЛ за текущий год;

- справка о доходах для расчета пособий по временной нетрудоспособности за текущий год и два предыдущих.

Увольнение сотрудника в программе Контур-Зарплата

В программе Контур-Зарплата все расчеты при увольнении можно выполнить одновременно. Для этого выделите нужный лицевой счет и выберите в меню пункт Работа/Увольнение. В окне Параметры расчета нужно указать дату увольнения, количество дней компенсации и дней выходного пособия (если нужно). Программа автоматически рассчитывает все необходимые суммы и предлагает распечатать записку-расчет (форма Т-61).

Остальные необходимые документы можно сформировать в режиме Отчеты/Справки.

kontur.ru

Как рассчитать средний заработок при увольнении по соглашению сторон?

Соглашение сторон – это одно из оснований, на базе которого с работником прекращается трудовой договор. Нужно сказать, что уволить работника таким способом работодателю гораздо быстрее и проще, чем на базе сокращения штата или численности. Поскольку предупреждать о нём работников необходимо не позже, чем за два месяца. Как рассчитать средний заработок при увольнении по соглашению сторон? Это — очень актуальный вопрос.

Уведомление о сокращении

О сокращении уведомляются не только сотрудники, но и служба занятости, а также соответствующая профсоюзная организация. А вот уволить по соглашению сторон можно в день его подписания, и никого об этом не нужно уведомлять. Такой вариант для работника также может стать приемлемым. Дело в том, что соглашение сторон обычно предусматривает выплату определённой денежной компенсации, то есть выходного пособия. Размер его обсуждается непосредственно с работодателем, поскольку на законодательном уровне ограничений по этому поводу не существует.

В данной статье рассмотрим, как рассчитать средний заработок при увольнении? Но по-порядку.

Выплаты, которые полагаются при увольнении

В тот день, когда действие трудового договора прекращается, работодатель должен выплатить своему сотруднику все суммы, которые ему причитаются. К таковым относятся заработная плата за весь отработанный период и возмещение неиспользованного отпуска. Помимо того, организация выплачивает также и компенсацию, касающуюся расторжения контракта, в том случае, если такая выплата предусматривается соглашением.

Размер заработной платы высчитывается в обычном режиме в зависимости от того, какая система оплаты труда принята в организации. Рассмотрим подробнее. Как рассчитать двухнедельный средний заработок при увольнении?

Что такое выходное пособие?

Выходное пособие представляет собой сумму единовременного характера, которая выплачивается работодателем сотруднику при его увольнении. Предусмотрены основания для выплат такого типа Трудовым Кодексом РФ, а также трудовыми и коллективными договорами, внутренними документами организации. Выходное пособие даётся не всегда, а только при наличии определённых поводов для увольнения. По такому же принципу определяется и его сумма. Для того, чтобы средства были выданы, не требуется отдельного предписания. Необходим только приказ с зафиксированными в нём основаниями для прекращения договора с работником.

Основания для увольнения и его возмещение

Далее. Как рассчитать средний заработок при увольнении по сокращению штата? Согласно ТК РФ, работодатель должен выплатить выходное пособие в том случае, если договор с сотрудником прекращается по следующим причинам:

- ликвидация предприятия;

- уменьшение числа (состава сотрудников по списку) или штата (то есть должностей) сотрудников организации;

- призыв работника или на армейскую, или на альтернативную службу;

- восстановление в должности на основании решения трудовой инспекции или суда того сотрудника, который ранее занимался данной деятельностью;

- отказ переводиться в другое место;

- отказ переводиться на другую работу в связи с медицинскими показаниями;

- в случае, если сотрудник признан неспособным выполнять в дальнейшем трудовую деятельность из-за состояния его здоровья (необходимо официальное медицинское заключение);

- нарушение по вине работодателя законных требований, которые предъявляются во время подписания трудового соглашения, вследствие чего становится невозможным выполнение сотрудником деятельности или же переход его на иную работу; к этому случаю относится приём следующих лиц:

— работников, лишённых возможности по решению суда выполнять какую-либо деятельность или занимать определённую должность;

— тех, кто не может работать вследствие медицинских показаний;

— сотрудников, не имеющих документов об образовании, хотя для осуществления соответствующей их должности деятельности закон требует наличия специальных знаний;

— тех, кого лишили прав, изгнали из страны или уволили с государственной или муниципальной службы;

— сотрудников, которые не могут по закону заниматься тем или иным видом деятельности.

- при отказе сотрудника работать в связи с изменившимися трудовыми условиями;

- увольнение руководителя по решению учредителей, а не по его вине;

- ликвидация трудовых договоров с руководителем организации или главным бухгалтером вследствие смены собственников. В таком случае выходное пособие имеет размер среднего заработка за месяц. Как рассчитать средний заработок при увольнении, рассмотрим ниже.

Продолжительность получения средней зарплаты

Кроме того, сотрудник, которого уволили, должен на протяжении двух месяцев после этого получать свою среднюю зарплату. Если он встаёт на учёт в центре занятости, то продолжительность выплат повышается до трёх месяцев. И, главное, правильно рассчитать средний заработок при увольнении для ЦЗ.

Также среднемесячная выплата полагается тому работнику, который был уволен в связи с нарушениями требований при подписании договора. Если были уволены руководитель или главный бухгалтер, они получают три средних заработка за месяц. При наличии других поводов для увольнения работника ему перечисляются выплаты, соответствующие средней заработной плате за две недели. К данной категории относятся также и сезонные рабочие, которых уволили или сократили вследствие ликвидации деятельности предприятия. В случае приёма работника в организации не дольше, чем на два месяца, сумма выплат определяется или трудовым договором, или внутренним нормативным актом. Если такой пункт в документах отсутствует, работодатель не должен выплачивать расходы на пособие. Кроме того, выходное пособие не положено сотрудникам, уволенным по собственному желанию, на испытательном сроке или в связи с нарушениями дисциплины труда. Итак. Как правильно рассчитать средний заработок при увольнении? Разберемся.

Как рассчитать средний заработок при увольнении? Выходное пособие

Выходное пособие рассчитывается по следующей формуле: средняя заработная плата за день умножается на количество рабочих дней в тот период времени, который оплачивается предприятием. Среднедневная зарплата представляет собой пропорцию всего заработка за год (включая вознаграждения и премии) и действительно отработанных в данный отрезок времени дней. Рассчитывая сумму выходного пособия, необходимо иметь в виду некоторые моменты:

— оплачиваются исключительно рабочие дни без учёта выходных и праздников;

— социальные выплаты также не берутся в расчёт (материальная помощь, больничные, командировочные, отпускные и т. п.);

— при уходе сотрудника в последний день месяца он вносится в расчётный период полностью, в остальных же случаях отрезок нужно рассчитывать до месяца увольнения;

— тип оплаты труда не влияет на сумму пособия, будь то почасовая, окладная, сдельная или иная система. Подобные нюансы нужно учитывать при увольнении после декрета. Как рассчитать средний заработок, должно быть понятно.

Выходное пособие является гарантированной выплатой. Даже если сотрудник нашёл после увольнения новую работу, он должен получить положенную ему сумму в полном объёме. Выше мы рассмотрели, как рассчитать средний месячный заработок при увольнении.

Страховые взносы и налоги

После того как вычислены размеры выходного пособия, нужно узнать, подлежит ли оно НДФЛ и начислению страховых взносов. В статье 217 НК РФ сказано, что с подобной выплаты налог не взымается в том случае, если она составляет не больее трёх размеров среднего заработка. В другом же случае от неё отнимается тринадцать процентов. Для работающих на Крайнем Севере и регионах, которые к нему приравниваются, налогу не подлежат шесть сумм среднего заработка. Кроме того, руководство организации может проявить инициативу и выплатить пособие на тех основаниях, которые законодательно не предусматриваются (к примеру, выдача некоторой суммы в случае увольнения сотрудника, который проработал менее двух месяцев). Как рассчитать средний заработок при увольнении после декретного отпуска, мы рассмотрели выше.

Расхождение во мнениях между разными службами

Существуют расхождения во мнениях по поводу налогообложения начислений подобного рода между Налоговой Службой и Министерством Финансов. Минфин предписывает отчислять с выходного пособия любого типа НДФЛ в пределах установленной нормы (то есть, от суммы тройного или шестикратного размера). ФНС же считает, что с данной категории налоговые выплаты должны взыматься в полном размере. Отдельного упоминания заслуживает налог на прибыль. Организация должна при закреплении базы для сбора учитывать все расходы, которые пойдут на выплаты сотрудникам. Сумма выходного пособия также включается сюда. Самое важное условие – это законодательное или внутриорганизационное закрепление выплаты. Если выходное пособие начисляется согласно Трудовому Кодексу, оно освобождается от каких-либо страховых взносов. Начисляются же они только в следующих случаях:

— при выплате пособия работодателем по его инициативе;

— сумма превышает обозначенный законодательством лимит. Как рассчитать средний заработок при увольнении, понятно, но как именно человеку его выплатить? Далее.

Как производятся выплаты?

В случае ухода работника из-за ликвидации организации или сокращения, выходное пособие выдаётся следующим образом:

— сотрудник получает выплаты за первый месяц в последний день своего присутствия на работе, причём оплата производится вне зависимости от дальнейшего трудоустройства или отсутствия такового;

— после окончания первого месяца с того времени, когда был расторгнут договор, бывшему сотруднику никакие выплаты не производятся;

— в конце второго месяца начисляется средняя зарплата на период трудоустройства, при этом сумма выплачивается только в том случае, если сотрудник предъявил работодателю трудовую книжку с отсутствующими в ней пометками о новой работе и написал заявление; если новая работа была найдена в середине второго месяца, расчёт выплаты производится пропорционально тому времени, когда человек был безработным;

— на исходе третьего месяца средний заработок полагается сотруднику в случае его регистрации в службе занятости не позже, чем через две недели после увольнения, или же, если за три месяца в центре занятости ему не смогли подобрать новую работу;

— по истечении четвёртого, пятого и шестого месяцев после прекращения действия трудового контракта средняя зарплата начисляется тем лицам, которые работают на Крайнем Севере или в районах, к нему приравненных, при этом безработный обязан предъявить своему бывшему начальнику заявление, трудовую книжку с отсутствующими в ней пометками о новом трудоустройстве и заключение службы занятости о резервировании среднего заработка.

Еще один важный момент. Как рассчитать средний дневной заработок при увольнении по инвалидности?

Увольнение по инвалидности

Существует зависимость выплаты пособия в связи с сокращением или ликвидацией организации от статуса работодателя: является ли он частным предпринимателем или же предприятием. В первом случае пособие будет выдано только при наличии такого пункта в трудовом договоре. В остальных же — сотрудник ничего не получит. По инвалидности увольняют только тогда, когда он предъявляет официальное медицинское заключение. После этого работодатель может предложить работнику такую должность, которая соответствует его группе инвалидности. В случае отказа увольняют его по собственному желанию, а пособие не выплачивают. Если же группа инвалидности не совмещается с какой-либо деятельностью, или в организации нет подходящего рабочего места, то сотрудника увольняют, выплатив ему сумму в размере заработка за две недели. В иных же случаях полный расчёт с работником (в том числе и начисление выходного пособия) осуществляется в последний рабочий день.

Как рассчитать средний заработок при увольнении, мы рассмотрели, а вот какие еще выплаты ему положены.

Другие выплаты

Когда действие трудового договора заканчивается, работник получает не только выходное пособие, но и другие выплаты. В последний день работы ему начисляются:

— зарплата (расчёт производится в зависимости от количества отработанных на протяжении текущего месяца дней, включая премии, надбавки, если такие предусматриваются в организации);

— выплаты за неиспользованный отпуск (за все дни, которые сотрудник не «отгулял», включая и прошедшие годы) или замена денежной компенсации переходящим в увольнение отпуском (с согласия работодателя и по заявлению работника);

— компенсация за увольнение, произведённое досрочно;

— иные выплаты, если таковые предусматриваются трудовыми договорами, актами внутри организации и т.п.

Заключение

Знание специфики начисления пособия пригодится не только работнику, но и работодателю. Первый может быть уверен в том, что все полагающиеся ему выплаты начислены. Работодатель же, оплатив трудовую деятельность бывшего сотрудника, сохраняет с ним хорошие отношения и поддерживает репутацию своей организации. Главное, верно рассчитать средний дневной заработок при увольнении.

businessman.ru

Зарплата и кадры: увольнение работников

Как определить сумму окончательного расчета при увольнении работника (на примере)

Работник организации Иванов написал заявление на увольнение по собственному желанию с 18 июля 2011 года. В последний день работы увольняющегося работника, т.е. 18 июля, организация должна выдать Иванову все причитающиеся ему при увольнении выплаты.

Расчет указанных выплат производится по форме № Т-61 «Записка-расчет при прекращении (расторжении) трудового договора с работником (у вольнении)» .

В организации выплачивают заработную плату 2 раза в месяц в следующем порядке:

20 числа текущего месяца — за 1-ю половину этого же месяца (аванс);

5-го числа следующего месяца – за 2-ю половину предыдущего месяца.

Иванов увольняется 18 июл я. Следовательно, при увольнении ему необходимо выплатить заработную плату за пери од с 1 июля по 18 июл я включительно.

Произведем р асчет заработной платы Иванова за июль по день увольнения (см. таблицу 1). Исчисленную сум му заработка в размере оклада, а также районный коэффициент и районную процентную надбавку отражают в Записке-расчете в разделе «Расчет выплат» в графах 10 и 11 (см. таблицу 4) .

Кроме заработной платы Иванову необходимо выплатить компенсацию за неиспользованный отпуск. Продолжительность ежегодного отпуска составляет 36 календарных дней. Сведе ния об использованных Ивановым отпусках содержатся в его личной ка рточке (форма № Т-2). Выписка из этой карточки приведена в таблице 2.

На день увольнения Иванов не использов ал отпуск за период с 12.04.2011 г. по 18.07 .2011г., то есть за 3 полных календарных месяца.

Рассчитаем количество неиспользованных календарных дней отпуска , за которые Иванову следует выплатить компенсацию: 36 дн. : 12 мес. х 3 мес. = 9 дн.

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней) (ст. 139 ТК РФ). Расчетным периодом для исчисления компенсации за неиспользованный отпуск Иванову является период с июля 2010 по июнь 2011 г. Суммарный заработок Иванова за указанный период составил 134 400 руб.

Р асче тный период отработан Ивановым полностью, и в нем нет периодов, которые следовало бы из него исключить согласно пункту 5 Порядка исчисления средней заработной платы (утв. Постановлением Правитель ства РФ от 24.12.2007 № 922), поэтому средний дневной заработок для оплаты компенсации за отпуск рассчитывается следующим образом: 134 400 руб. : 12 мес. : 29,4 = 380,95 руб.

Соответственно, сумма компенсации за неиспользованный отпуск, которую надо выплатить Иванову , составит: 380,95 руб. х 9 дн. = 3 428,55 руб.

Т еперь перенесем полученные результаты в Записку-расчет в раздел «Расчет оплаты отпуска» и заполним графы 1-9 (см. таблицу 3) . Для заполнения графы 4 количество календарных дней расчетного периода рассчитаем так: 29,4 дн. х 12 мес. = 352,8 дн.

Сумму за отпуск перенесем из графы 9 в графу 12 и завершим заполнение раздела «Расчет выплат» (таблица 4) :

1) рассчитаем итоговую сумму начисленных выплат: графа 13 = графа 10 + графа 11 + графа 12;

2) удержим из начисленной суммы налог на доходы физических лиц (НДФЛ): 9 828,55 руб. х 13% = 1 278 руб. Внимание: НДФЛ исчисляется только в целых рублях. Отразим полученную сумму в графе 14;

3) других удержаний, кроме НДФЛ, у Иванова нет. Поэтому в графу 16 перенесем показатель из графы 14;

4) заработная плата в организации за 2-ю половину месяца выдается 5-го числа следующего месяца. Следовательно, у организации нет задолженности перед Ивановым по выплате заработной платы, поэтому в графе 17 ставится прочерк;

5) аванс (зарплата за 1-ю половину месяца) выдается в организации 20 числа. Следовательно, Иванов, который увольняется 18 числа аванс не получал, поэтому в графе 18 также ставится прочерк;

6) определим сумму к выплате: графа 19 = графа 13 – графа 16.

amnagency.ru