Оглавление:

Сколько надо откладывать на пенсию

Работающему человеку со средним заработком даже представить сложно, как можно выжить на пенсию в 3 тысячи рублей. Здесь и так от зарплаты до зарплаты живешь и вроде бы ничего лишнего не покупаешь, все только самое необходимое, а все равно дебет с кредитом не сходится. А как же будем жить после выхода на заслуженный отдых? Не задумывались? А ведь пенсия все равно настанет.

Живем одним днем

Зачем копить, если можно купить в кредит? Под этим лозунгом россияне занимают у банков и тратят, тратят, тратят. В 2006 году 35% населения отоварились в кредит. И что плохого, спросите вы? На Западе люди всю жизнь живут взаймы, и ничего. Но у них и зарплаты другие, и гарантированно обеспеченная старость. У нас же с вами никаких гарантий на будущее нет. А пенсия, скорее всего, не будет превышать десятой части от среднего заработка. Ведь, зарабатывая 20 — 30 тысяч рублей, «съехать» на доход в 3 тысячи рублей очень болезненно. И при этом, согласно опросам, лишь 9,5% россиян откладывают деньги на «черный день». На что рассчитывают жить, выйдя на пенсию, остальные?

Правительство пытается заставить россиян задуматься о будущем и начать копить деньги. Понятно, что речь идет не о «матрасных» капиталах, в стиле наших бабушек и дедушек. Наличные съедает инфляция, к тому же в прессе все уши прожужжали лозунгами типа: деньги должны работать.

В нашей стране забота о хорошей пенсии — дело рук самих будущих пенсионеров.

И инструментов инвестирования сейчас хоть отбавляй. Какой выбрать для себя и сколько можно скопить за оставшееся до пенсии время?

Владимир Путин в своем Послании Федеральному собранию обещал к каждой тысяче добровольных пенсионных накоплений граждан присоединить еще тысячу. Казалось бы, выход. По нашим подсчетам, если в 25 лет начать откладывать по 1 тысяче в месяц, с учетом того что государство будет удваивать этот капитал, к пенсии можно получить прибавку в 3,2 тысячи рублей (с учетом инфляции). Не радикально. Тем более что пока совершенно непонятно, по какому механизму и как долго эта схема будет работать.

К тому же можно увеличить гарантированную пенсию, удачно вложив накопительную часть. Все частные управляющие компании приносят своим вкладчикам неплохие доходы — до 30% годовых. Вот только почему-то 95% будущих пенсионеров (всего в пенсионной реформе участвуют 25 миллионов россиян) предпочли отмолчаться и оставили деньги в государственной управляющей компании (Внешэкономбанк), доход которой за прошлый год был ниже инфляции.

То, что нужно откладывать деньги на будущее, знают все, но с чего, если все уходит на текущие расходы?

Владимир САВЕНОК, генеральный директор «Консалтинговой группы «Личный Капитал», занимается финансовым планированием и не верит, что нельзя освободить деньги для инвестиций.

— Тем, кто говорит, что не имеет возможности ничего инвестировать, я рекомендую проанализировать, куда расходуют деньги в течение дня, — говорит Савенок. — После такого мониторинга любой человек увидит, что он может ежедневно найти 100 — 150 рублей для инвестирования. А вы знаете, как будет расти ваш капитал, если вы сможете исключить из своих расходов всего 150 рублей в день и далее ежемесячно инвестировать 4500 рублей (это и есть 150 рублей в день)? А через 30 лет это будет уже 10 172 200 рублей, с учетом минимальных процентов от инвестирования.

А как же инфляция?

— Не забывайте, что со временем растут не только инфляция и ваши расходы, но и ваши доходы, — говорит Владимир Савенок. — Поэтому с их ростом стоит увеличивать инвестиции.

Вы можете попросить банк, через который вам выплачивают зарплату, ежемесячно отчислять, предположим, 2 тысячи рублей на депозитный счет. В итоге можно скопить хорошую сумму.

ЕЩЕ ОДИН СПОСОБ

Рента от страховщика

Доходность этого способа вложения невелика, но есть и свои явные плюсы. Если с вами что-то случится и выплачивать взносы вы не сможете, за вас это будет делать страховая компания. А по истечении срока получите полную сумму по договору.

Предположим, вам 35 лет. Заключаете договор по страхованию жизни с условием получения денег к пенсии. К примеру, вы рассчитываете получить 350 тысяч рублей.

Ежемесячно вам придется отдавать страховой компании 2 тысячи рублей 14 лет.

После выхода на пенсию можно выбрать, как получать деньги: все сразу или в виде ренты каждый месяц.

В случае смерти (до выхода на пенсию) ваши родственники получат компенсацию от страховщиков 700 тысяч рублей.

Расчеты компании «Росгоcстрах».

ПЕНСИЯ ОТ ЧАСТНИКА

Прибыль — 20% в год

Прибавку к пенсии можно скопить и с помощью негосударственных пенсионных фондов (НПФ). Заключаете с ними договор, отчисляете деньги, а после выхода на заслуженный отдых получаете дополнительную пенсию. Доходность НПФ за прошлый год не только превысила инфляцию, но и принесла реальную прибыль — в среднем более 20%.

Тем не менее услугами НПФ пользуются 6,4 миллиона человек по всей стране.

ПИФы: загадываем на пятилетку вперед

Одна из управляющих компаний, проводя собственное исследование, обнаружила, что средний возраст клиента, который вложился в ПИФы, — 45 лет. И это явное свидетельство того, что люди начинают рассматривать паевые инвестиционные фонды как средство обеспечить свою старость. Другое дело, что иметь дело с акциями, облигациями решаются немногие.

За последние 3 — 5 лет некоторые фонды акций выдали более 400% прибыли. Заманчиво. Но нужно учитывать важную вещь: доходы прошлого не гарантируют дальнейшей прибыли. Предсказать, что будет с фондовым рынком через 10 лет, не берется никто. Хотя риски можно максимально снизить: инвестировать не только в фонды акций, но и в фонды облигаций.

— На 20 лет вперед я бы загадывать не стал, — комментирует коммерческий директор УК «БрокерСервис» Эдуард УСПАНОВ. — Никто не знает, как изменится политическая и экономическая ситуация в стране. Вот на ближайшие лет 5 инвестировать можно. Стоит вкладывать деньги в разные фонды.

www.fintraining.ru

Обеспеченная старость

- Сколько надо откладывать, чтобы обеспечить себя в старости

- Как распределять вложения по степени риска в разном возрасте

- Инструменты добровольных пенсионных накоплений

- Может ли недвижимость стать «пенсией»?

Сколько надо откладывать, чтобы обеспечить себя в старости

Общее правило таково: чем дольше человек сохраняет трудовую активность, тем дольше у него есть источник дохода в виде заработка и тем меньше ему нужно накоплений.

По данным банка HSBC, почти четверть всех пенсионеров в мире сначала совмещали работу с пенсией. Планируют в будущем поступить так же 56% работников. Этот процент ниже в развитых странах и максимален – в развивающихся странах Азии. Планы на пенсию связаны с уровнем пенсионного обеспечения в стране и возможностями накопить на достойную старость.

Сколько нужно накопить?

Потребности индивидуальны: кто-то хотел бы на пенсии активно путешествовать, а кто-то мечтает жить на любимой даче. Согласно одному из усредненных подходов, чтобы сохранить тот же уровень потребления при выходе на пенсию, ее размер должен составлять половину заработка, достигнутого к 40 годам. С возрастом становятся меньше или исчезают некоторые ранее значимые постоянные расходы: выплаты по ипотеке или кредитам, траты на содержание детей, регулярные расходы, связанные с ежедневной работой (транспорт, офисная одежда и др.).

По расчетам экспертов Fidelity Investments, одного из крупнейших в мире инвестиционных фондов с более чем 24 млн клиентов, чтобы пенсионные выплаты за счет накоплений составляли 45% бывшего ежемесячного заработка, необходимо накопить 10 годовых доходов при условии выхода на пенсию в 67 лет (8 – при выходе в 70 лет и 12 – в 65 лет).

Сколько для этого нужно откладывать?

Расчеты выше сделаны на основе предположения, что человек в 25 лет начинает откладывать на пенсию 15% своего заработка, и около 40% отчислений инвестирует на рынке акций. Регулярное пополнение накоплений и разумное управление ими позволяют накопить один годовой доход к 30 годам, три – к 40 и т. д.

Эти расчеты были сделаны для США – страны с устоявшимся финансовым рынком. Для России действует то же правило: чем раньше начать копить на пенсию, тем лучше. Всегда есть шанс проверить, не отстаете ли вы от условного графика, не стоит ли начать сберегать еще большую часть дохода.

Это не значит, что тем, кто, например, старше 40 лет, копить на пенсию уже поздно. Но чтобы накопить, придется, скорее всего, комбинировать более высокую долю отчислений с сокращением некоторых текущих расходов и, возможно, дольше работать.

xn--80aaeza4ab6aw2b2b.xn--p1ai

Пенсия по плану: как накопить на достойную старость?

Индивидуальный пенсионный план (ИПП) — это программа накопления на будущую пенсию, ее предлагают негосударственные пенсионные фонды. В отличие от обязательных страховых взносов, которые уплачиваются работодателем за работников за счет собственных средств в ПФР и идут на выплаты пенсионерам, взносы граждан в такие программы уплачиваются на добровольных принципах.

Ситуация с государственным пенсионным обеспечением все сложнее, с ростом числа пенсионеров растут социальные обязательства государства. В последние годы в Правительстве особенно активно обсуждают идею повышения пенсионного возраста. В итоге сказать, когда и какая у вас будет пенсия, а тем более будет ли ее достаточно, чтобы обеспечить хотя бы минимальный прожиточный уровень, никто не в состоянии. Тем более, что размер пенсионных баллов, исходя из числа которых ПФР рассчитывает пенсию, привязан не только к зарплате и стажу, но и к текущему состоянию экономики. Не исключено, что о пенсии придется позаботиться самому, и чем раньше начать откладывать деньги, тем на большую прибавку можно рассчитывать потом.

Индивидуальные пенсионные планы позволяют копить человеку с любым уровнем дохода. Например, у крупнейшего фонда, НПФ Сбербанка (фонд предлагает ИПП в отделениях Сбербанка), существует программа, где достаточно внести первоначальный взнос в 1500 рублей, а затем периодически (по мере желание клиента) пополнять его хотя бы на 500 рублей. Например, если вам 20-25 лет, то чтобы получать пенсию в размере 70% от зарплаты, достаточно ежемесячно перечислять на счет ИПП 2-3% от доходов, а вот в возрасте 36-45 лет уже будет необходимо откладывать 5-10%.

Примерный размер пенсии можно рассчитать самому с помощью пенсионного калькулятора. Такой сервис предоставляют большинство НПФ. Например, для мужчины 35 лет, заработная плата которого составляет 55 тысяч рублей и который ежемесячно отчисляет на счет ИПП всего 1% от доходов, прибавка к государственной пенсии может составлять около 5400 рублей. Эти выплаты фонд будет делать в течение 10 лет после выхода на пенсию. Если бы тот же клиент уплачивал в месяц 5% от заработной платы, то негосударственная пенсия составила бы уже 27 тыс. рублей.

Конечно, для граждан, откладывающих себе на пенсию, предусмотрен налоговый вычет – 13% от суммы взносов, не более от 120 тыс. рублей в год. Например, если вы внесли в течение года 120 тысяч на свой пенсионный счет, то налоговая служба должна вернуть вам 15,6 тысяч рублей. Можно написать заявление в бухгалтерию работодателя о перечислении взносов с зарплаты на ИПП, тогда налоговый вычет будет предоставляться автоматически.

Для покупки квартиры необходима сразу большая сумма, копить же на пенсию можно постепенно. К тому же инвестируя в жилье, вы можете проиграть в случае падения цен. . Откладывая деньги на банковском счете, придется регулярно продлевать вклад. Банк может пролонгировать его уже на других, менее выгодных условиях. НПФ инвестируют деньги клиентов в инструменты фондового рынка – акции и облигации. Их доходность существенно выше, чем у вкладов. За соблюдением правил инвестирования следят ЦБ и спецдепозитарии. Сами клиенты могут посмотреть структуру вложений фондов на их сайтах. Об эффективности инвестиционной политики фонда может говорить его стабильная доходность выше уровня инфляции. В прошлом году более половины фондов получили доходность выше инфляции.

От глобальных же экономических потрясений никто не застрахован, но, как советуют финансисты, лучше встретить их с какими-то накоплениями, подушкой безопасности. Те, кто вложился в НПФ 15-20 лет назад, уже сейчас получают прибавку к государственной пенсии. По данным ЦБ, их около 1,5 млн человек, а тех, кто добровольно откладывает себе на будущую пенсию уже более 5,7 млн.

В отличие от средств пенсионных накоплений, которые страхуются в АСВ, у добровольных пенсионных отчислений нет гарантий от государства. Поэтому выбирать НПФ следует исходя не только из его доходности, но и надежности. В частности стоит обратить внимание на то, кто является его собственником, насколько прозрачна его инвестиционная политика, какая у фонда репутация на пенсионном рынке, как долго он работает, есть ли отделение фонда в вашем городе и доступны ли онлайн-сервисы. Кроме того, стоит внимательно отнестись и к условиям самого договора ИПП. Например, предусмотрена ли в нем возможность досрочно забрать пенсионные взносы и полученный инвестиционный доход. Например, стандартные пенсионные программы в НПФ Сбербанка предусматривают, что клиент может забрать деньги уже через два года, плюс половину полученного дохода от инвестиций. А через пять лет после заключения договора помимо взносов ему вернут 100% заработанного дохода. До выхода на пенсию клиент НПФ имеет право забрать всю сумму, скопившуюся на его счете.

По законодательству фонд обязан вернуть 100% вложенных средств и полученный инвестиционный доход родственникам владельца индивидуального пенсионного плана, в отличие от той же страховой пенсии, прав на которую в случае смерти пенсионера у наследников нет. Также не наследуется остаток по накопительной пенсии, которая назначена в рамках обязательного пенсионного страхования, если пенсионер оформил и получил хотя бы одну пенсию. Другая ситуация, если например, владелец индивидуального пенсионного плана развелся с супругом. В этом случае при разделе имущества, он не сможет претендовать на ваши пенсионные деньги. По закону, накопленные суммы и инвестиционный доход не входят в состав совместно нажитого имущества. В отличие от тех же банковских вкладов или денег на брокерском счете, часть которых бывший супруг может потребовать через суд.

www.banki.ru

Как копить на пенсию

2 июня 2016 в 12:50

Самостоятельно копить на свою будущую пенсию россиянам сегодня советуют не только эксперты, этого не скрывают и в правительстве. «Мы говорим о том, что граждане, работающие, должны сами тоже заботиться о своём будущем», — заявил недавно министр финансов России Антон Силуанов. Это значит, что Россия может пойти по пути, когда государство гарантирует людям некий базовый пенсионный минимум, а остальной «задел» на достойную старость предлагает накопить себе самостоятельно. The Village разобрался, что нужно сделать, чтобы обеспечить себе хорошую пенсию.

Как спланировать пенсию

Станислав Новиков

заместитель председателя правления ФГ БКС по розничному бизнесу

Любые долгосрочные вложения необходимо тщательно планировать. Самостоятельно учесть все факторы — доходность активов, инфляцию, страновые, валютные риски — не посвящённому в финансовую жизнь человеку довольно трудно. Поэтому первый шаг на вашем пути — это персональный финансовый план (ПФП), составленный с профессиональным финансовым советником. Такой план будет учитывать цель (например, «получение пассивного дохода через 30 лет»), размер текущих ежемесячных доходов, оценку возможностей (сколько вы сможете откладывать ежемесячно/ежеквартально), возможную долговую нагрузку (например, если у вас есть ипотечный кредит), ваш риск-профиль (готовность рисковать частью вложений ради достижения большей доходности в будущем), а также макроэкономические риски на целевом горизонте и, конечно же, сами инструменты для достижения цели.

План на пенсию должен быть очень взвешенным, стратегическим, а не отвечать текущей инвестиционной моде. При выборе способа накоплений стоит помнить основной принцип инвестиций: чем выше потенциальная прибыль, тем выше и риски. Вместе с тем важно не пытаться вкладываться исключительно консервативно («зачем рисковать, это же моё будущее!»), поскольку пенсионные средства имеют большой горизонт инвестирования, в том числе и из-за общего роста продолжительности жизни. Поддерживая значительную долю более рискованных инструментов, например акций, вы сможете опередить инфляцию на длинном временном участке. Но выбор такой стратегии необходимо делать с опытным финансовым специалистом. Попробуем собрать сбалансированную модель портфеля пенсионных накоплений.

В инструменты с фиксированным доходом (например, на классический депозит в банке) имеет смысл направлять 30 % пенсионных отчислений. Порог входа здесь минимален, сумма вклада может быть и 5–10 тысяч рублей.

Банковский депозит — это то, что большинству людей привычно и понятно и в целом ассоциируется с надёжностью. Минус — в относительно невысокой доходности, примерно на уровне инфляции. Очевидный плюс — есть система государственного страхования вкладов до 1,4 миллиона рублей, которая пока не давала сбоев; в случае разорения банка вы точно получите свои деньги обратно.

Вклад — необходимый консервативный элемент для долгосрочных вложений, но его необходимо выбирать в надёжном банке, с возможностью регулярного довнесения средств и с удалённым доступом к счёту. Нужно регулярно отслеживать лучшие предложения по ставкам и исправно пополнять свои счета.

Накопительное страхование жизни

Еще 30 % регулярных отчислений целесообразно направить на накопительное страхование жизни (НСЖ). Суть НСЖ заключается в том, что вы длительное время (до 25 лет) отчисляете страховой компании регулярные взносы, чтобы к определённой дате получить крупную сумму. Размер ежемесячного взноса в накопительных программах страхования устанавливается индивидуально, в зависимости от условий страхования. Деньги накапливаются на вашем счету, к ним прибавляется инвестиционный доход, полученный страховой компанией в результате размещения ваших средств. Минимальный первоначальный взнос (порог входа) в программах НСЖ начинается от 50 тысяч рублей или от тысячи долларов.

Кроме небольшой гарантированной доходности по НСЖ (в районе 3 % годовых), ежегодно начисляется доходность инвестиционная. Это ещё около 6–12 % годовых, которые зависят от успешности размещения и рыночной конъюнктуры. Так, начисленный инвестиционный доход по программам НСЖ за 2015 год составил в среднем 10–14 % в рублях и 3–6 % в валюте. Кстати, очень важно то, что полис накопительного страхования жизни можно открыть в валюте — в евро или долларах. Так пенсионный портфель будет защищён от колебаний валютных курсов, то есть риск девальвации будет в значительной степени нивелирован.

Но едва ли не главная проблема при формировании личного пенсионного капитала — самодисциплина. Вначале вы думаете, что сможете всегда регулярно откладывать, но на практике это далеко не так. По условиям НСЖ, страховые взносы нужно вносить регулярно и вовремя, а просрочки по платежам могут привести к досрочному расторжению договора и потере дохода.

Выше мы определили консервативное «ядро» инвестиций в будущую пенсию. Имея депозиты и НСЖ, мы можем направить порядка 40 % средств в более рискованные инструменты.

Многие американцы выбирают для долгосрочных вложений паи фондов акций. Несмотря на локальные «просадки» акций, капитализация компаний с годами растёт, а с ними растёт стоимость ценных бумаг. На длинных временных горизонтах (от трёх-пяти лет) паевые инвестиционные фонды (ПИФ) показывают наилучшие результаты. Остаётся выбрать подходящий фонд и регулярно докупать его паи. Стартовать можно от 15 тысяч рублей, докупать — на любую сумму (но не менее стоимости одного пая).

С 2015 года также появилась возможность открытия индивидуальных инвестиционных счетов (ИИС). С ними можно приобрести те же паи ПИФов акций или облигаций, торгуемых на Московской бирже, или же просто облигации надёжных компаний («Газпром», Сбербанк и прочие) на сумму до 400 тысяч рублей ежегодно. Это позволяет, во-первых, получать инвестиционную прибыль, а во-вторых, налоговый вычет в размере 13 % (или до 52 тысяч рублей в год). Такая компенсация от государства — это, на самом деле, уже доход, превышающий стандартный банковский процент и инфляцию.

Вложения в фондовые инструменты через ИИС могут без особого риска обеспечивать стабильную ежегодную доходность в районе 20 % годовых. Главное — вовремя подавать декларации, придерживаться своего персонального финансового плана и понимать, что ваше будущее зависит прежде всего от ваших разумных действий в настоящем.

www.the-village.ru

Как накопить на старость

Если не верите в пенсию

Выводы

- Посчитайте, какой суммы вам хватит в старости

- Если вам уже исполнилось 30, положите первые 5000 на депозит

- Частный фонд: удобно вкладывать, но есть проблемы с надежностью и доходностью

- Квартира: надежно, но долго окупается и требует внимания

- Акции: приносят доход, но сложно для новичков

Меня пугает старость, но не сама по себе, а из-за бедности.

Я редко встречаю пенсионеров в магазинах одежды, кафе, кино и аэропортах — как будто после 50 люди не развлекаются. Я привыкла видеть старость бедной.

Я выйду на пенсию лет через 30. Государственных выплат хватит, чтобы жить, как большинство пенсионеров. Но я не уверена, что с этим справлюсь.

Чтобы жить в старости лучше, я начала копить: откладываю 10% дохода на депозит. О том, куда еще можно вложить накопленные деньги, я спросила у аналитика Олега Свято.

Когда начинать

Кажется, чем раньше начнешь копить на старость, тем лучше. Но это не так: если начать слишком рано, пострадает карьера.

Если вам нет тридцати лет, вкладывайте в себя. Американский психолог Мэг Джей в книге «Важные годы» говорит, что именно период до 30 лет самый важный для карьеры. Поэтому вкладывайте в профессиональное развитие: покупайте книги, инструменты, курсы, а пенсионные накопления оставьте на потом.

Сколько копить

Определитесь, какую сумму копить и к какому сроку. Для этого ответьте на три вопроса.

Сколько вы будете тратить в старости? Вы будете тратить больше, чем сейчас: в старости придется платить за лекарства и врачей. Или, наоборот, меньше, если откажетесь от путешествий, модной одежды и обедов в кафе. Я для расчетов возьму 32 000 руб. — среднюю зарплату по России за январь.

Сколько планируете прожить? По данным Росстата, средний срок жизни в России — 71 год: 77,2 года у женщин и 65,6 лет у мужчин. Добавьте несколько лет, если вы спортсмен или оптимист. Для расчетов я возьму 75 лет.

Когда собираетесь перестать работать? Официально в России женщины выходят на пенсию в 55 лет, а мужчины — в 60. Подумайте, в каком возрасте вы собираетесь закончить карьеру. Я возьму цифру 60.

Теперь посчитайте, какую сумму вам нужно накопить:

- месячные траты × 12 × (срок жизни — срок прекращения работы);

- 32 000 × 12 × (75 — 60) = 5,8 млн.

Если я буду откладывать 16 000 руб. в месяц, моя негосударственная пенсия на остаток жизни будет 32 000 руб. в месяц. Чтобы откладывать меньше и получать в старости больше, придется работать после 60 лет. Другой вариант — заставить деньги работать, чтобы накопления увеличились. Мы разберемся, насколько это реалистично.

Открыть депозит

Проще всего открыть банковский вклад со штрафами за расторжение. Вы будете класть деньги на счет каждый месяц, а забрать раньше времени не сможете.

Преимущество — простота.

Чтобы открыть вклад, выберите надежный банк, зайдите в его офис или на сайт, подпишите договор. Потом каждый месяц пополняйте счет, а когда срок депозита закончится — откройте новый.

Если у вас большая сумма, всё не так просто. Недостаточно положить деньги на счет, нужно все контролировать:

- Следить, чтобы сумма на одном вкладе не выросла больше 1,4 млн — иначе останетесь без страховки.

- Вовремя перекладывать деньги на депозиты с лучшими процентами — если сумма большая, то рост ставки на 0,5% увеличивает накопления на десятки тысяч.

- Отслеживать рейтинги банков — когда деньги лежат на нескольких счетах, становится сложнее не попасть под банкротства и отзывы лицензий.

1,4 млн рублей — максимальная сумма, которую можно хранить на одном счете. Если вы положите по 1,4 млн в три банка, и они одновременно обанкротятся, вам возместят 4,2 млн.

Недостатки — большой соблазн и низкая доходность.

Соблазн появится через 5-6 лет, когда закончится срок депозита и нужно будет переложить деньги на новый. Если у меня в руках окажется сумма, которой хватит на покупку мотоцикла Yamaha, я не уверена, что смогу поступить правильно.

Другая проблема — низкая доходность. Получить доходность выше инфляции удается только на долгосрочных депозитах с капитализацией процентов. На краткосрочных вкладах деньги медленно сгорают.

Как хранить деньги почти без риска

Чтобы деньги в банке не обесценивались, храните их в трех валютах: например, рубль, доллар и евро. Но даже в этом случае депозит только спасет накопления от инфляции, но не поможет их увеличить.

Рассмотреть частные фонды

Негосударственные пенсионные фонды созданы, чтобы хранить сбережения на старость. Сначала вы отчисляете деньги в фонд, а потом, когда состаритесь, он платит вам пенсию. Нужно только один раз выбрать программу.

Преимущество — удобство.

Фонды созданы специально для пенсионных накоплений, поэтому у них всё продумано.

Подход гибкий: зарабатываете много или мало, до пенсии осталось 30 или 5 лет, вы хотите оставить наследство или нет — на каждую ситуацию у фондов найдется подходящая программа.

Деньги можно перечислять на счет автоматически: написать заявление, чтобы бухгалтерия отправляла часть вашей зарплаты в фонд. Это значит, вы не забудете отложить деньги, не потратите их на мотоцикл или экстренный случай. Скоро вы забудете об отчислениях, а они будут потихоньку накапливаться.

Недостатки — низкая доходность и с надежностью не всё в порядке.

Доходность у фондов даже ниже, чем у депозитов. В 2014 году она составила 6,5%, а инфляция 11,4% — пенсионные накопления обесценились. Возможно, через 30 лет вы получите из фонда значительно меньше денег, чем ему отдали.

С надежностью всё сложно. Фонды, как и банки, защищены системой страхования вкладов: это значит, при банкротстве вам вернут деньги. Но, в отличие от банковских депозитов, у пенсионных фондов доходность не фиксированная — она зависит от того, насколько удачно фонд вложит деньги. Доходность таких вложений может быть и отрицательной. Поэтому беспокоиться стоит не только о возможных банкротствах, но и о потерях от неудачных вложений. Такие потери нельзя предсказать, но можно прогнозировать.

Три проблемы российских фондов

Не во что вкладывать. Пенсионные фонды зарабатывают на долгосрочных инвестициях: вкладывают в низкорисковые ценные бумаги, недвижимость, инфраструктуру. Люди отдают им деньги не на 3-5 лет, как банкам, а на 25-35 лет. В России пока никто не планирует с таким горизонтом. Нет предприятий, которые имеют план на 30 лет. Нет уверенности, что через 30 лет мы вообще еще будем здесь. Вкладывать на 30 лет не в кого.

Фонды не получают государственной поддержки. В 2008 году началась пенсионная реформа: часть обязательных пенсионных отчислений разрешили передавать в управление частным компаниям. Это поддержало неправительственные фонды, но сейчас проект заморожен, и непонятно, продолжится ли эксперимент.

У российских фондов мало денег. В Европе и США неправительственные фонды составляют около 10% ВВП, в России — меньше процента. Крупные компании хотят работать с крупными партнерами, поэтому не зовут бедные пенсионные фонды в свои проекты. Фонды не могут уравновесить риски: денег слишком мало, чтобы распределить их по разным направлениям. У фондов слишком большие издержки: приходится арендовать офис, платить операционистам, секретарям и уборщикам. Все это снижает доходность фондов и делает их менее надежными.

Купить квартиру

Это сработает, если купить жилье в мегаполисе или в развивающемся регионе: Новой Москве, Дальнем Востоке. Арендная плата за однушку покроет ⅔ ежемесячных расходов — если добавить государственную пенсию, хватит на жизнь.

Преимущества — надежность и радость для внуков.

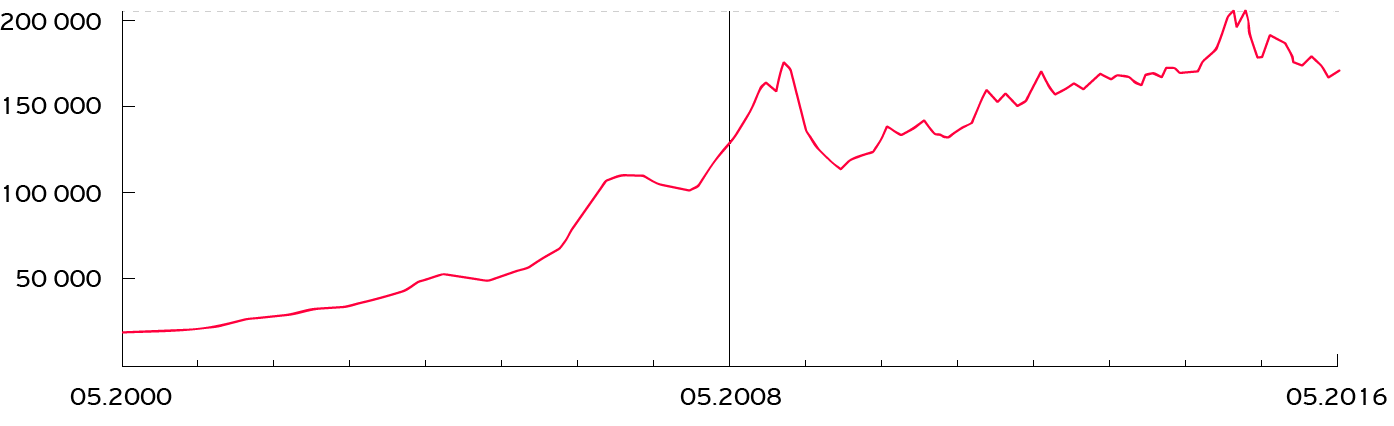

Квартира никуда не денется, не исчезнет из-за девальвации. Последние 30 лет цена на недвижимость в крупных городах растет.

Источник: http://irn.ru

Источник: http://irn.ru

Недостатки — долго окупается и много возни.

Арендная плата окупает квартиру за 15-20 лет, с ипотекой — дольше. Если вы всю жизнь откладывали на квартиру, то за время старости не успеете вернуть потраченные деньги. В таком случае проще не копить на квартиру, а просто складывать деньги на депозит. Разве что квартира не закончится, как деньги на депозите, а останется внукам.

Из-за нового налога на недвижимость квартира обойдется дороже. Сейчас налог на двухкомнатную квартиру в центре Москвы — 400-500 рублей, а в 2021 году он превысит 5 тыс. рублей.

Возиться с жильцами — работа, я бы приравняла ее к неполной занятости. Придется постоянно ремонтировать квартиру; следить, чтобы жильцы ничего не ломали и платили вовремя; решать конфликты с соседями и бюрократические вопросы. Если вы просто отдадите квартиру жильцам, через несколько месяцев придется оплачивать ремонт, разбираться с налоговой и искать новых жильцов.

Вложить в акции

Изучите фондовый рынок, откройте счет в брокерской компании и купите акции, которые покажут рост в долгосрочной перспективе. Забудьте о них на 2 года, потом скорректируйте стратегию, если понадобится.

Преимущество — высокая доходность.

Акции могут приносить и 200% прибыли, но я бы не стала на это рассчитывать. Подойдут вложения с минимальным риском, чтобы из-за одной ошибки не потерять накопления. А там, где минимальные риски, меньше доходность.

Недостаток — сложность.

Купить акции может любой, но, чтобы на них заработать, придется несколько месяцев разбираться в экономических терминах и показателях. Даже если вы купите голубые фишки, это не гарантирует доход. Газ и нефть росли последние 20-30 лет, но в 2015 году Газпром отчитался с убытками — перспективы у сырьевого рынка на 5−10 лет неопределенные.

Волшебной таблетки нет, и главная причина этого — краткосрочное мышление. Это у нас на всех уровнях: от президента и премьера до бомжа. О какой старости вообще можно говорить, если мы не знаем, чем будем заниматься через три года?

Решение одно — начать думать о долгосрочной перспективе. Учить этому детей и безжалостно стыдить тех, кто этого не делает. Нет никого, кроме нас, кто обеспечит нам в России спокойную старость.

journal.tinkoff.ru