Оглавление:

Расчет налога на транспорт за 2018 год

устанавливается главой 28 «Транспортный налог» Налогового кодекса РФ и законами субъектов Российской Федерации о налоге.

Транспортный налог – региональный налог

Транспортный налог обязателен к уплате владельцами транспортных средств на территории соответствующего субъекта Российской Федерации.

Устанавливая транспортный налог, законодательные (представительные) органы субъектов РФ определяют налоговую ставку в пределах, установленных главой 28 «Транспортный налог» Налогового кодекса РФ.

При установлении транспортного налога законами субъектов РФ могут также предусматриваться определенные налоговые льготы и основания для их использования налогоплательщиком в данном субъекте РФ.

Налогоплательщики транспортного налога

Налогоплательщиками транспортного налога являются граждане, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 «Объект налогообложения» главы 28 «Транспортный налог» Налогового кодекса РФ.

Объекты налогообложения транспортным налогом:

автомобили, мотоциклы, мотороллеры, автобусы и

другие самоходные машины и механизмы на пневматическом и гусеничном ходу,

теплоходы, яхты, парусные суда, катера,

моторные лодки, гидроциклы,

несамоходные (буксируемые суда) и

другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Статья 358 «Объект налогообложения» главы 28 «Транспортный налог» Налогового кодекса РФ

Не являются объектом налогообложения транспортным налогом:

весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

промысловые морские и речные суда;

пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

самолеты и вертолеты санитарной авиации и медицинской службы;

суда, зарегистрированные в Российском международном реестре судов;

морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

Налоговая база для расчета транспортного налога

Статья 359 «Налоговая база» главы 28 «Транспортный налог» Налогового кодекса РФ

Налоговая база для расчета транспортного налога определяется:

в отношении транспортных средств, имеющих двигатели (за исключением транспортных средств, указанных в следующих пунктах), — как мощность двигателя транспортного средства в лошадиных силах;

в отношении воздушных транспортных средств, для которых определяется тяга реактивного двигателя, — как паспортная статическая тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей) воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, — как валовая вместимость в регистровых тоннах;

в отношении водных и воздушных транспортных средств не указанных выше — как единица транспортного средства.

В отношении указанных выше транспортных средств налоговая база определяется отдельно по каждому виду транспортного средства.

Налоговый и отчетный периоды для оплаты транспортного налога

Статья 360 «Налоговый период. Отчетный период» главы 28 «Транспортный налог» Налогового кодекса РФ

Налоговым периодом для оплаты транспортного налога физическими лицами признается календарный год. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал, третий квартал.

При установлении налога законодательные (представительные) органы субъектов РФ вправе не устанавливать отчетные периоды. Все мы, владельцы транспортных средств, уже привыкли к тому, что ежегодно получаем из налоговой инспекции уведомление о необходимости уплатить транспортный налог и даже квитанцию для оплаты транспортного налога.

Граждане РФ не рассчитывают транспортный налог самостоятельно.

Это регламентировано пунктом 3 статьи 363 «Порядок и сроки уплаты налога и авансовых платежей по налогу» Налогового кодекса РФ. А вот на предприятия возложена обязанность самостоятельно рассчитывать транспортный налог. В некоторых регионах установлено, что транспортный налог уплачивается по итогам года, как, например, в Москве.

Закон г. Москвы от 09.07.2008 № 33.

В Московской области предприятия обязаны уплачивать авансовые платежи по транспортному налогу по итогам каждого квартала.

пункт 1 статьи 2 Закона Московской области от 16.11.02 № 129/2002-ОЗ

Данный порядок оплаты транспортного налога прописан в Налоговом кодексе:

- в пункте 2 статьи 360 «Налоговый период. Отчетный период» Налогового кодекса РФ,

- в пункте 2.1 статьи 362 «Порядок исчисления суммы налога и сумм авансовых платежей по налогу» Налогового кодекса РФ и

- в пунктах 1 и 2 статьи 363 «Порядок и сроки уплаты налога и авансовых платежей по налогу» Налогового кодекса РФ.

Размер авансового платежа по транспортному налогу равен ¼ годовой суммы налога, в соответствии с пунктом 2.1 статьи 362 «Порядок исчисления суммы налога и сумм авансовых платежей по налогу» Налогового кодекса РФ.

Транспортный налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Порядок расчета транспортного налога в 2018 году

Порядок расчета транспортного налога определен в статье 362 «Порядок исчисления суммы налога и сумм авансовых платежей по налогу» Налогового кодекса РФ и в соответствующих региональных законах.

В соответствии с Налоговым кодексом РФ транспортный налог за полный год рассчитывайте по формуле:

Годовая сумма транспортного налога

Налоговая база

Ставка налога

Повышающий коэффициент для дорогостоящих автомобилей

Транспортный налог в 2018 году за неполный год рассчитывайте с коэффициентом использования транспортного средства по следующей формуле:

Сумма транспортного налога за неполный год

Налоговая база

Ставка транспортного налога

Повышающий коэффициент для дорогостоящих автомобилей

Количество месяцев, в течение которых транспортное средство было зарегистрировано на владельца / 12 месяцев

Налоговая база для расчета транспортного налога

Налоговая база для расчета транспортного налога определено в статье 359 «Налоговая база» Налогового кодекса РФ. В зависимости от типа транспортного средства это:

мощность двигателя в лошадиных силах – для транспортных средств с двигателями;

валовая вместимость в регистровых тоннах – для водных несамоходных (буксируемых) транспортных средств;

единица транспортного средства – для остальных водных и воздушных транспортных средств.

Ставки для расчета транспортного налога

Базовые ставки транспортного налога установлены пунктом 1 статьи 361 «Налоговые ставки» Налогового кодекса РФ. На основе этих базовых ставок региональные власти устанавливают конкретные тарифы транспортного налога. Поэтому в регионах РФ ставки транспортного налога разные.

абзац 2 статьи 356 «Общие положения» Налогового кодекса РФ.

Базовые ставки транспортного налога на 2018 год

Объект налогообложения транспортным налогом

Базовая ставка транспортного налога

Легковые автомобили с мощностью двигателя до 100 л.с.

Легковые автомобили с мощностью двигателя от 100 до 150 л.с.

Легковые автомобили с мощностью двигателя от 150 до 200 л.с.

Легковые автомобили с мощностью двигателя от 200 до 250 л.с.

Легковые автомобили с мощностью двигателя свыше 250 л.с.

Мотоциклы и мотороллеры с мощностью двигателя до 20 л.с.

Мотоциклы и мотороллеры с мощностью двигателя от 20 до 35 л.с.

Мотоциклы и мотороллеры с мощностью двигателя свыше 35 л.с.

Автобусы с мощностью двигателя до 200 л.с.

Автобусы с мощностью двигателя свыше 200 л.с.

Грузовые автомобили с мощностью двигателя до 100 л.с.

Грузовые автомобили с мощностью двигателя от 100 до 150 л.с.

Грузовые автомобили с мощностью двигателя от 150 до 200 л.с.

Грузовые автомобили с мощностью двигателя от 200 до 250 л.с.

Грузовые автомобили с мощностью двигателя свыше 250 л.с.

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу

Снегоходы и мотосани с мощностью двигателя до 50 л.с.

Снегоходы и мотосани с мощностью двигателя свыше 50 л.с.

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя до 100 л.с.

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя свыше 100 л.с.

Яхты и другие парусно-моторные суда с мощностью двигателя до 100 л.с.

Яхты и другие парусно-моторные суда с мощностью двигателя свыше 100 л.с.

Гидроциклы с мощностью двигателя до 100 л.с.

Гидроциклы с мощностью двигателя свыше 100 л.с.

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость

20 руб. за 1 рег. т

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели

Самолеты, имеющие реактивные двигатели

20 руб. за 1 кгс

Другие водные и воздушные транспортные средства, не имеющие двигателей

200 руб. за 1 ТС

Порядок расчета авансовых платежей по транспортному налогу

В ряде регионов установлены квартальные отчетные периоды по транспортному налогу. Если в вашем регионе введен такой порядок, вы обязаны рассчитывать авансовые платежи, итоговую сумму транспортного налога к уплате за отчетный год.

Формула расчета транспортного налога будет такой:

Транспортный налог за год к уплате

Годовая сумма транспортного налога

Сумма авансовых платежей, перечисленных в течение года

Если сумма транспортного налога получилась с копейками, округлите её по правилам арифметики. То есть значения менее 50 копеек отбрасываются, а значения 50 копеек и больше округляются до полного рубля.

пункт 6 статьи 52 «Порядок исчисления налога» Налогового кодекса РФ.

Период использования транспортного средства для расчета транспортного налога

Платить транспортный налог нужно с месяца постановки до месяца снятия транспортного средства с учета.

Период использования транспортного средства – это количество месяцев владения транспортным средством, то есть когда оно было на вас зарегистрировано. Это важно, при расчете транспортного налога, если вы были собственником менее 1 года.

Месяц, в котором транспортное средство было поставлено на учет, и месяц, в котором оно снято с учета, считаются, как полноценные месяцы. Если вы поставили и сняли с учета транспортное средство в течение одного месяца, в расчете используйте 1 (один) месяц.

Транспортный налог если транспортное средство не используется

Снимайте обязательно с учета в ГИБДД свое транспортное средство:

если вы не используете свое транспортное средство,

ваш автомобиль пострадал в аварии, не подлежит восстановлению,

находится в угоне,

автомобиль списан с баланса.

В противном случае вам придется платить транспортный налог. Если ваше транспортное средство в угоне, вам обязательно нужно взять справку из полиции и предоставить её в налоговую инспекцию.

Во время розыска транспортного средства транспортный налог вам платить не придется.

письмо Минфина России от 23.04.2015 № 03-05-06-04/23454 и письмом ФНС от 15.01.2015 № БС-3-11/[email protected], письмо Минфина России от 09.08.2013 № 03-05-04-04/32382.

Повышающий коэффициент в отношении дорогостоящих автомобилей при расчете транспортного налога

С 2014 года были введены повышающие коэффициенты для расчета транспортного налога для автомобилей стоимостью свыше 3 миллионов рублей. И в 2017 году исчисление суммы транспортного налога производится с учетом данного повышающего коэффициента:

п. 2 статьи 362 «Порядок исчисления суммы налога и сумм авансовых платежей по налогу» Налогового кодекса РФ

Исчисление суммы транспортного налога с учетом повышающего коэффициента

Легковой автомобиль средней стоимостью

Повышающий коэффициент

от 3 млн. до 5 млн. рублей включительно, с года выпуска которых прошло от 2 до 3 лет

от 3 млн. до 5 млн. рублей включительно, с года выпуска которых прошло от 1 года до 2 лет

от 3 млн. до 5 млн. рублей включительно, с года выпуска которых прошло не более 1 года

от 5 млн. до 10 млн. рублей включительно, с года выпуска которых прошло не более 5 лет

от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет

от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет

При этом исчисление сроков, указанных в настоящем пункте, начинается с года выпуска соответствующего легкового автомобиля.

Порядок расчета средней стоимости легковых автомобилей для целей расчета транспортного налога определяется федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере торговли.

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей, к которым применяется повышающий коэффициент в очередном налоговом периоде, размещается не позднее 1 марта очередного налогового периода на официальном сайте указанного органа в информационно-телекоммуникационной сети «Интернет».

п. 2 статьи 362 «Порядок исчисления суммы налога и сумм авансовых платежей по налогу» Налогового кодекса РФ

Определение периода владения транспортным средством для расчета транспортного налога

За полный месяц принимается месяц регистрации (снятия с регистрации) транспортного средства:

если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или

снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца.

Месяц регистрации (снятия с регистрации) транспортного средства не учитывается при определении периода владения транспортным средством:

если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или

снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно.

Порядок и сроки уплаты транспортного налога

Статья 363 «Порядок и сроки уплаты налога и авансовых платежей по налогу» Налогового кодекса РФ

Уплата транспортного налога и авансовых платежей по транспортному налогу производится налогоплательщиками в местный бюджет по месту нахождения транспортных средств.

Порядок и сроки уплаты транспортного налога и авансовых платежей по транспортному налогу для налогоплательщиков-организаций устанавливаются законами субъектов РФ.

При этом срок уплаты налога не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 363.1 Налогового кодекса РФ:

«Налоговые декларации по налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом».

Транспортный налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. При этом направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Возврат (зачет) суммы излишне уплаченного (взысканного) транспортного налога в связи с перерасчетом суммы транспортного налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 «Зачет или возврат сумм излишне уплаченных налога, сбора, пеней, штрафа» и 79 «Возврат сумм излишне взысканных налога, сбора, пеней и штрафа» Налогового кодекса РФ.

Порядок представления налоговой декларации по транспортному налогу

Налогоплательщики-организации по истечении налогового периода представляют в налоговую инспекцию по месту нахождения транспортных средств налоговую декларацию по транспортному налогу.

Налоговые декларации по налогу представляются налогоплательщиками-организациями не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налогоплательщики — физические лица уплачивают транспортный налог в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

kolesovgb.ru

Транспортный налог в 2017 году

Транспортный налог в отличии от имущественного и земельного, является региональным налогом, т.е. он платится в бюджет субъектов России на территории которых он установлен.

Кто платит транспортный налог в 2017 году

Транспортный налог необходимо платить лицам, на которых зарегистрированы автомобили или другие транспортные средства оборудованные двигателем (мотоциклы, мотороллеры, автобусы, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы).

Расчёт транспортного налога за 2016 год

Физическим лицам транспортный налог рассчитывает налоговая служба по следующей формуле:

Размер налога = Налоговая ставка x Кол-во лошадиных сил. x (Кол-во месяцев владения / 12 мес.)

Налоговые ставки в каждом субъекте Российской Федерации разные, с ними можно ознакомиться на этой странице.

Примечание: как правило, во всех технических документах для Т.С. мощность двигателя указывается в лошадиных силах (Л.С.), но в случае если вместо Л.С. будут указаны киловатты (кВт) их необходимо перевести в Л.С. из расчёта: 1кВт = 1,35962 Л.С.

Примеры расчёта транспортного налога

Пример 1. Расчёт транспортного налога за полный календарный год

Объект налогообложения

Петров И.А. зарегистрировал на себя легковой автомобиль Mitsubishi ASX в г. Москва. Мощность двигателя автомобиля составляет 140 лошадиных сил.

Расчёт налога

Налоговая ставка для такого автомобиля в г. Москве в 2016 году составляет 35 рублей.

Транспортный налог в этом случае равен: 4 900 руб. (35 руб. x 140 Л.С.).

Пример 2. Расчёт транспортного налога за неполный календарный год

Объект налогообложения

В июне 2016 года Петров И.А. снял с учёта зарегистрированный на себя ранее автомобиль Mitsubishi ASX в г. Москва. Мощность двигателя автомобиля составляет 140 лошадиных сил.

Расчёт налога

Налоговая ставка для такого автомобиля в г. Москве в 2016 году составляет 35 рублей.

Транспортный налог за 6 месяцев 2016 года будет равен: 2 450 руб. (35 руб. x 140 Л.С. x ½ (6 мес. / 12 мес.))

Налоговое уведомление в 2017 году

После расчета транспортного налога, ИФНС направляет по адресу места жительства налоговое уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2017 году будут направлены жителям России в период с апреля по сентябрь. Информацию по запланированным срокам направления уведомлений в конкретном налоговом органе вы можете узнать на этой странице.

В случае обнаружения ошибочных данных в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы транспортных средств ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда транспортный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в ИФНС о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если автомобиль был куплен в 2016 году, а уведомлений по нему не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2017 года.

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на приём можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок, гражданин будет привлечен к ответственности по п.3 ст. 129.1 и оштрафован в размере 20% от неуплаченной суммы налога, по тому объекту, по которому он не представил сообщение.

Обратите внимание, связи с переносом срока уплаты имущественных налогов (не позднее 1 декабря) налоговые уведомления за 2016 год будут сформированы и направлены, в том числе размещены в «Личном кабинете налогоплательщика для физических лиц», не позднее 18.10.2017. Если пользователь личного кабинета желает, как и прежде, получать бумажные уведомления ему необходимо известить об этом налоговый орган. Что касается физических лиц, не имеющих доступа в электронному кабинету, уведомления им по прежнему будут направляться в бумажной форме по почте.

Срок уплаты транспортного налога

В 2017 году для всех регионов России установлен единый срок уплаты имущественных налогов — не позднее 1 декабря 2017 года.

Обратите внимание, что в случае нарушения сроков оплаты транспортного налога, на сумму недоимки будет начислена пеня за каждый календарный день просрочки в размере одной трехсотой от действующей ставки рефинансирования ЦБ РФ. Кроме этого налоговый орган может направить работодателю должника уведомление о взыскании задолженности за счет заработной платы, а также наложить ограничение на выезд из РФ. Штраф с физических лиц за неуплату налогов не взыскивается.

Оплата транспортного налога

Заплатить транспортный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

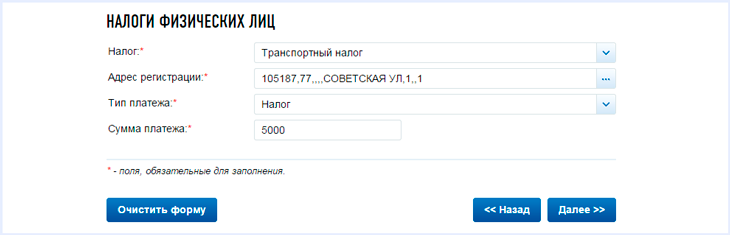

Указать вид оплачиваемого налога, адрес регистрации, тип платежа (сам налог или пени) и сумму платежа:

Выбрать способ оплаты. Для оплаты наличными сформируйте платёжное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Как узнать задолженность по налогам

Узнать о наличии задолженности по имеющимся у вас налогам вы можете несколькими способами:

- Лично обратившись в территориальный налоговый орган ФНС по месту жительства.

- Через личный кабинет налогоплательщика на официальном сайте ФНС.

- При помощи специального сервиса на Едином портале государственных услуг.

- Через банк данных на официальном сайте судебных приставов (только для должников, дела которых находятся в исполнительном производстве).

www.malyi-biznes.ru

Ставки транспортных налогов по регионам в 2018 году: таблица

В данном справочном материале обобщены коды регионов и ставки транспортного налога (таблица). Ставки могут распределяться по регионам, в которых в 2018 году могут быть определены различные ставки. Также см. “Изменения по транспортному налогу с 2018 года“.

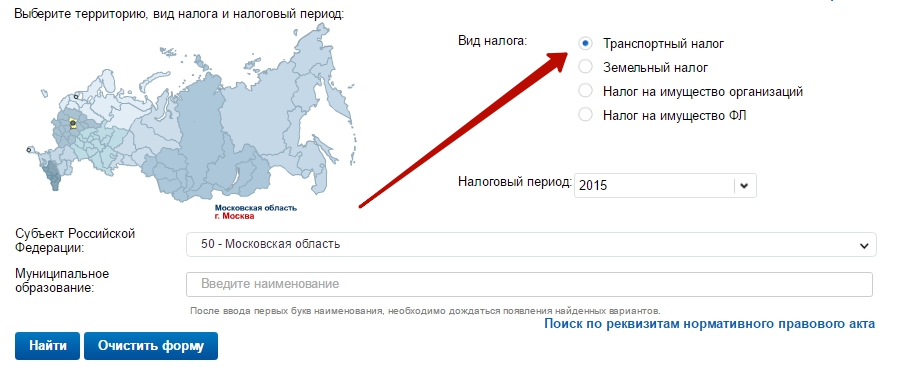

Ставки налога

Ставки и льготы устанавливаются законом субъекта РФ, в котором автомобиль зарегистрирован в ГИБДД (п. 1 ст. 361 НК РФ). Узнать ставки и льготы, установленные законом вашего региона, можно с помощью сервиса “Справочная информация о ставках и льготах по имущественным налогам”, размещенного на официальном сайте ФНС в Интернете (http://www.nalog.ru/rn77/service/tax/). Для этого найдите в таблице свой регион и перейдите на его страницу. После этого выберите:

- транспортный налог;

- налоговый период – год;

- муниципальное образование (заполнять не обязательно).

- Нажмите на кнопку «Найти».

Чтобы получить подробную информацию о ставках и льготах по налогу в 2018 году в отдельном субъекте России, в правой колонке построенного списка перейдите по ссылке «Подробнее».

Дифференцированные ставки

Ставки транспортного налога в 2018 году устанавливаются законами субъектов РФ (ст. 361 НК РФ). В Налоговом кодексе РФ ставки транспортного налога установлены в зависимости от категории транспортного средства и мощности двигателя (п. 1 ст. 361 НК РФ). Регионы вправе определить другие налоговые ставки, увеличенные или уменьшенные, но не более чем в 10 раз (п. 2 ст. 361 НК РФ).

Также региональные власти могут предусматривать дифференцированные налоговые ставки в зависимости от категории транспортных средств, количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса (п. 3 ст. 361 НК РФ).

Как рассчитывать возраст транспорта

В целях расчета налога количество лет, с года выпуска транспортного средства, определяется в календарных годах. Количество календарных лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года. Отсчет лет начинается с 1 января года, следующего за годом выпуска транспортного средства, и включает в себя год, за который уплачивается налог (абз. 2 п.3 ст. 361 НК РФ, письмо Минфина России от 27.05. 2011 № 03-05-05-01/36).

Пример.

Автомобиль выпущен в феврале 2012 года. В регионе установлены дифференцированные ставки транспортного налога в зависимости от количества лет, прошедших с года выпуска автомобиля. В расчет лет включаются все налоговые периоды с 1 января 2012 года и до окончания периода, за который уплачивается налог. То есть, для расчета транспортного налога за 2017 год следует учесть шесть лет – 2013, 2014, 2015, 2016, 2016 и 2017 годы.

buhguru.com

Планируется ли отмена транспортного налога в 2018 г.?

Отправить на почту

Отмена транспортного налога обсуждается уже достаточно давно, но идея никак не станет реальностью. Что мешает ее реализации, почему не смогли отменить транспортный налог в 2017 году? На что надеяться автовладельцам в 2018 году? Попробуем разобраться.

Когда отменят (и отменят ли вообще) транспортный налог в России

Идея отмены транспортного налога в России в 2017 году продолжает свое существование и в 2018 году. Такие предложения рассматриваются уже на протяжении ряда лет, потому что налог считается весьма неэффективным и несправедливым.

Первое обусловлено его плохой собираемостью. Она составляет всего 40–50%.

Второе связано с установленным порядком расчета. Сейчас основным фактором, от которого зависит размер налога, является мощность двигателя автомобиля в лошадиных силах.

Поэтому выходит, что владелец платит не за использование транспортного средства, а за факт владения им. Ведь вне зависимости от того, ездил автомобиль или стоял в гараже, налог начисляется одинаково. А это идет вразрез с сутью налога, который должен являться платой за пользование дорогами.

Все это и порождает различного рода инициативы по отмене транспортного налога (ТН) и его замене более эффективным инструментом. Не сомневаемся, что когда-то это все же произойдет, но в 2018 году, как и в прошедшем 2017-м, когда отменят транспортный налог в России, пока еще не ясно.

О том, как различаются принципы уплаты налога на транспорт для юр- и физлиц, читайте в статье «Порядок и сроки уплаты транспортного налога в 2017-2018 годах».

Отмена транспортного налога в 2018 году: чем хотят заменить ТН

Наиболее активно обсуждается отмена транспортного налога с его включением в акцизы на бензин. Смысл такой замены в том, что ТН будет уплачиваться автовладельцами прямо на АЗС — при заправке бака топливом. Затем некоторая часть акциза будет отчисляться в бюджет на соответствующие нужды. Это и собираемость налога повысит, и платить его будут те, кто ездит, а не все, у кого просто есть автомобиль. Все логично и справедливо. Главное, чтобы это не взвинтило цены на бензин.

Вторая идея — отмена транспортного налога и введение экологического сбора. Последний предполагает плату не за мощность авто, а за его экологический класс. Правда, такая замена не решает вопрос справедливости налогообложения: платить, опять же, придется не за езду, а за владение автомобилем, и сумма платы за более старые и дешевые автомобили будет выше, чем за более современные авто класса «Евро-5» и «Евро-6».

Когда ожидать законопроект о замене транспортного налога экологическим, узнайте из публикации «Транспортный налог заменят экологическим?».

Также есть вероятность того, что в жизнь воплотятся оба предложения, и тогда вместо одного транспортного налога мы получим два.

Последние новости об отмене транспортного налога в 2018 году

Сдвигов в вопросе об отмене транспортного налога в 2017 году и в начале 2018 года пока нет, т. е. для 2018 года в расчете налога на транспорт все остается по-прежнему. Однако год только начался, и возможно что-то еще в нем изменится к очередной депутатской сессии. Тогда мы наконец узнаем, отменят ли транспортный налог в 2018 году. Весь прошлый год вопрос «Отменят ли транспортный налог в 2017 году?» оставался без ответа.

О том, что нового в расчет налога на транспорт внес 2017 год, читайте в материале

Правительство периодически поднимает вопрос об отмене транспортного налога: такие инициативы предпринимались неоднократно, тем не менее пока он существует.

По мнению законодателей, полностью отказаться от транспортного налога невозможно и необходимо искать альтернативные пути его замены. Связано это с тем, что данный налог эффективно наполняет местные бюджеты, испытывающие значительные трудности в период экономического кризиса.

О планах Правительства по освобождению от транспортного налога владельцев электромобилей смотрите в публикации.

Транспортный налог пока не отменили, и его необходимо по-прежнему уплачивать, хотя он считается неэффективным и несправедливым.

Налог предлагают заменить экологическим сбором или включить его сумму в акцизы на бензин с уплатой его автовладельцами прямо на АЗС при заправке бака топливом.

Правительством высказывалось предложение вообще освободить от транспортного налога владельцев электромобилей. Но пока эта инициатива не нашла поддержки у депутатов.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Транспортный налог в 2018-2017 г. — порядок расчета, ставки, льготы

Транспортному налогу посвящена глава 28 в Налоговом кодексе РФ. Транспортный налог в 2018-2017 годах относится к региональным видам налога, а это означает, что помимо федеральных льготников по уплате налога, на региональном уровне местные власти могут назначить льготы или вовсе освободить автовладельца от выплаты данного налога.

Ввод льгот на региональном уровне напрямую зависит от местных властей. Чаще всего их вводят для определенных категорий граждан, таких как ветераны Великой Отечественной войны, ветераны боевых действий, Герои России и СССР, чернобыльцы, инвалиды, ветераны труда, многодетные семьи. Также от уплаты налога могут быть освобождены некоторые виды транспорта, ввиду своей маломощности или по другой причине. Главное понимать, что для каждого региона вид льгот или полное освобождение от уплаты транспортного налога свое.

Кто должен платить транспортный налог

Транспортный налог — это обязательный к уплате региональный налог, который уплачивают владельцы транспортных средств в бюджет субъекта Российской Федерации.

Категория граждан, обязанных уплачивать транспортный налог, указана в статье 357 Налогового кодекса РФ.

В соответствии с действующим законодательством налогоплательщиками по уплате транспортного налога признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения.

В соответствии с действующим законодательством объектом налогообложения признаются машины, автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства.

Организации обязаны рассчитывать как сумму налога, так и размер авансового платежа самостоятельно. При этом общая сумма рассчитывается по истечении налогового периода для каждой единицы транспорта отдельно. Для чего соответствующая налоговая база должна быть умножена на налоговую ставку. Уплата авансового платежа определяется как четверть указанного выше произведения. А сумма, которая в конечном итоге должна попасть в бюджет рассчитывается в виде разницы от вычета авансовых платежей из общей суммы начисленного налога.

Сроки уплаты транспортного налога

Налогоплательщики уплачивают налог на машину в бюджет по месту нахождения транспортных средств.

Налогоплательщики-организации в течение налогового периода уплачивают авансовые платежи по налогу, рассчитанных по истечении каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой базы, налоговой ставки и налоговых льгот.

Сроки уплаты авансовых платежей и сроки уплаты суммы налога по итогам отчетного периода устанавливаются соответствующим законом субъекта Российской Федерации, но в любом случае срок уплаты налога, исчисленного по итогам налогового периода, не может быть ранее 1 февраля года, следующего за истекшим налоговым периодом.

Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом. Начиная с 2016 года физическими лицами транспортный налог должен быть уплачен в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом (ранее срок уплаты транспортного налога был — октябрь). То есть транспортный налог за 2017 г. должен быть уплачен гражданами не позднее 01 декабря 2018 года по ставкам, установленным на 2017 год, за 2018 г. — в срок до 1 декабря 2019 года, за 2019 год — до 1 декабря 2020 года.

Как рассчитывается транспортный налог в 2017-2016 году

Порядок и срок уплаты транспортного налога регламентируется законодательством РФ. Оплата производится налогоплательщиком непосредственно в местный бюджет. Срок оплаты налога на машину указан в статье 383 Налогового кодекса РФ. Сумма налога зависит от количества месяцев, в течение которых эксплуатировалось транспортное средство. Ставка налога устанавливается законами субъектов РФ, причем за субъектом остается право дифференцирования ставки налога исходя из мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу транспортного средства.

Следует помнить, что при установлении срока полезной эксплуатации, то есть при определении «возраста» транспортного средства расчет ведут по состоянию на 1 января текущего года.

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства. Каждым субъектом установлены различные ставки транспортного налога. Действующие ставки транспортного налога можно найти по ссылке с указанием соответствующего субъекта РФ.

Повышающие коэффициенты налога на дорогостоящие автомобили

С 2015 года налоговыми органами стали применяться повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей в следующем размере:

1,1 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 2 до 3 лет;

1,3 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до 2 лет;

1,5 — в отношении легковых автомобилей средней стоимостью от 3 миллионов до 5 миллионов рублей включительно, с года выпуска которых прошло не более 1 года;

2 — в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 — в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

3 — в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Перечень автомобилей с указанием марки транспортного средства и стоимости размещен на официальном сайте Минпромторга:

В список автомобилей более трех миллионов вошли автомобили марок:

- Audi TT RS (2,5 TFSI), S6, RS 4, Q7, S7, A8,

- BMW X6, 550i, X5 xDrive30d, Z4 sDrive35is, M3

- Cadillac Escalade, CTS-V, Escalade Hibrid

- Hyundai Equus 5.0 V8 GDI

- Infiniti FX50, QX70, QX80

- Jaguar XJ, Jaguar F-Type, XFR

- Jeep Grand Cherokee SRT8

- Land Rover Discovery 4, Range Rover Sport 3.0 V6, Range Rover Sport TDV6 3.0

- Lexus LX 570, LS 460

- Mercedes-Benz ML 350, Mercedes-Benz SLK 55 AMG, Mercedes-Benz C 63 AMG, Mercedes-Benz GL 350

- Porsche Carrera 4S, Porsche Panamera GTS, Porsche Cayenne Turbo, Porsche 911 GT3, Porsche Cayenne Turbo S и другие.

В ценовую группу дороже 15 миллионов рублей включены автомобили марок Aston Martin, Bentley, Bugatti, Ferrari, Lamborghini, Rolls-Royce.

Федеральные льготы по уплате транспортного налога

К федеральным льготам относятся те, которые прописаны в статье 358 Налогового кодекса РФ (часть 2). В ней обозначены виды транспорта (не только автомобильного), которые не подлежат налогообложению, к ним относятся:

-специально оборудованные легковые автомобили, предназначенные для использования инвалидами ( мощность двигателя не должна превышать 100 л.с.);

— морские или речные суда, осуществляющие рыбный промысел;

— грузовые и пассажирские суда, предназначенные для перевозки граждан по морю или реке, принадлежащие специализированной организации, осуществляющей перевозки;

— специализированная сельскохозяйственная техника: тракторы, самоходные комбайны, ското- и молоковозы, машины для перевозки птицы и удобрений. Причем все виды данного транспорта должны быть зарегистрированы на организации, осуществляющей с\х деятельность. При использовании транспорта в иных целях, налог необходимо будет уплатить;

— транспорт, принадлежащий органам исполнительной власти, использующийся в оперативной работе, которая предусматривает военную или приравненную к ней деятельность;

— угнанные и находящиеся в розыске транспортные средства, при наличии документа, подтверждающего пропажу, выдаваемого уполномоченным органом;

— вертолеты и самолеты, принадлежащие медицинским организациям и санитарным службам;

— суда, согласно реестру.

Региональные льготы по уплате транспортного налога

Как отмечалось выше, для каждого региона свой перечень льгот при уплате транспортного налога. Для того, чтобы узнать какие льготы действуют в вашем регионе необходимо обратиться в местную налоговую службу. Там вам предоставят полный перечень льгот. Если вы выяснили, что попадаете под одну или несколько категорий, то вам необходимо обратиться лично с заявлением о назначении льготы. В заявлении необходимо указать ссылку на статью регионального законодательства, согласно которой вам положена льгота, также указать каким транспортным средством вы владеете (марка, регистрационный номер и т.д.), приложить копии документов, подтверждающих то, что вы являетесь законным владельцем данного транспортного средства, копии документа подтверждающего вашу личность и прав.

Граждане, имеющие право на льготу, при наличии нескольких объектов налогообложения освобождаются от уплаты налога по одному транспортному средству по их выбору.

Льготы пенсионерам по транспортному налогу

Пенсионеры — самая распространенная группа граждан, у которых есть шанс получить льготу по уплате транспортного налога. Чаще всего вводится ряд ограничений, касающихся самого транспортного средства.

К примеру, в г. Санкт-Петербурге пенсионер не будет вовсе платить транспортный налог в случае если его автомобиль отечественного производства (РФ, СССР до 91-го года). Также налогообложению не подлежат катера, моторные лодки или иные водные виды транспорта (кроме гидроциклов, яхт и парусных судов), мощность двигателя которых не превышает 150 л.с. включительно.

Пенсионеры по старости в Новосибирской области также имеют право на льготы, установленные региональными органами власти. Так от налога полностью освобождаются мотоциклы и мотороллеры, объем двигателя которых, не превышает 40-ка л.с. Скидка в размере 20-% на налоговую ставку действующую в текущем году распространяется на все виды легковых автомобилей, мощность двигателя которых не выше 150-ти л.с. 5% скидка также касается и самоходных транспортных средств и установок (машины или механизмы) на гусеничном ходу. Более подробно о льготах для пенсионеров читайте в статье «Льготы пенсионерам по уплате транспортного налога».

Льготы по уплате транспортного налога в регионах России

Рассмотрим более конкретно, какие льготы положены по уплате транспортного налога в регионах.

Льготы по уплате транспортного налога в Республике Башкортостан

Основания, порядок расчета и льготы по уплате транспортного налога закреплены в Законе Республики Башкортостан от 27.11.2002 № 365-з «О транспортном налоге».

В Республике Башкортостан установлены следующие категории льгот по уплате транспортного налога.

Вне зависимости от мощности автомобилей от уплаты налога освобождаются Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, Полные кавалеры ордена Славы, Полные кавалеры ордена Трудовой Славы.

Инвалиды 1, 2, 3 групп, Ветераны труда, Ветераны Великой Отечественной войны, чернобыльцы, Ветераны боевых действий на территории СССР, на территории Российской Федерации и территориях других государств, Ветераны военной службы, Ветераны государственной службы могут воспользоваться льготами по уплате налога только по мотоколяскам, мотоциклам, мотороллерам и автомобилям легковым с мощностью двигателя до 150 лошадиных сил включительно, а также по грузовым автомобилям, с даты выпуска которых прошло более 10 лет, с мощностью двигателя до 250 лошадиных сил включительно (для владельцев двух и более транспортных средств, льгота предоставляется по выбору за одно транспортное средство каждого типа).

Дополнительную льготу, установленную в Республике Башкортостан, имеют владельцы автомобилей с установленным газовым оборудованием. Такие граждане уплачивают 80 % от налоговой ставки на одно транспортное средство, использующие природный газ в качестве моторного топлива. В случае, если физическое лицо имеет в собственности более 1 транспортного средства с газовым оборудованием, льгота предоставляется только в отношении одного транспортного средства на выбор лица.

Льготы по уплате транспортного налога в Ростовской области

Уплата транспортного налога в Ростовской области предусмотрена Законом Ростовской области от 10.05.2012 № 843-ЗС «О региональных налогах и некоторых вопросах налогообложения в Ростовской области», в соответствии с которым установлено, что транспортный налог жители Ростовской области обязаны уплатить не позднее10 февраля года, последующего за налоговым периодом.

Региональными льготниками по уплате транспортного налога Ростовской области являются:

1. Герои Советского Союза, Герои Российской Федерации, Герои Социалистического Труда, граждане, являющиеся полными кавалерами ордена Славы, а также созданные ими и состоящие из них общественные объединения (организации).

2. Ветераны Великой Отечественной войны (участника войны), ветераны боевых действий имеющие на праве собственности легковые автомобили с мощностью двигателя до 150 лошадиных сил (до 110,33 кВт) включительно.

3. Граждане, которым предоставлено в собственность автотранспортное средство (микроавтобус). Напомним, что в Ростовской области право на получение микроавтобуса имеют малоимущие многодетные семьи со среднедушевым доходом, размер которого не превышает величину прожиточного минимума по области в расчете на душу населения, проживающие на территории Ростовской области не менее 5 лет и достойно воспитывающие восемь и более несовершеннолетних детей.

4. Чернобыльцы, и граждане, подпадающие под действие Закона Российской Федерации от 15 мая 1991 года № 1244-1 «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС».

5. Инвалиды, имеющие на праве собственности мотоциклы, мотороллеры или легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт) включительно.

Льготы по уплате транспортного налога в Саратовской области

В соответствии с Законом Саратовской области от 25.11.2002 № 109-ЗСО «О введении на территории Саратовской области транспортного налога» транспортный налог налогоплательщики области должны уплатить не позднее 1 марта года, следующего за истекшим налоговым периодом.

Льготниками по уплате транспортного налога в Саратовской области являются:

1. Герои Советского Союза, Герои Российской Федерации, граждане, награжденных орденом Славы трех степеней, участники Великой Отечественной войны, ветераны боевых действий;

2. Граждане, подвергшиеся воздействию радиации вследствие ликвидации Чернобыльской катастрофы, а также категории граждан, приравненные к ним;

3. Инвалиды всех категорий.

4. Один из родителей (усыновителей), на имя которого выдано удостоверение многодетной семьи.

5. Гражданину, с которыми органами опеки и попечительства заключен договор о приемной семье, взявшей на воспитание трех и более детей-сирот и детей, оставшихся без попечения родителей

Для получения льгот региональным льготникам Саратовской области необходимо обратиться с письменным заявлением о представлении льготы в налоговый орган о месту нахождения транспортного средства с указанием транспортного средства и документов, подтверждающих право на льготу.

Вышеприведенные примеры говорят о самостоятельности в принятии решения о виде дополнительных региональных льгот местными властями на те или иные виды транспорта. Поэтому, обращаясь в налоговую службу по месту жительства, ознакомьтесь с полным перечнем льгот, касающихся именно вашего региона.

Прекращение взимания транспортного налога

Налоговый кодекс Российской Федерации регламентирует ряд нюансов, согласно которым обязанность по уплате налога на транспорт прекращается:

— своевременная уплата налога;

— смерть лица, обязанного уплатить налог. В данном случае обязанность по уплате переходит к наследникам умершего, и погашение происходит в пределах оценочной стоимости наследуемого имущества. Данный вопрос уже регламентируется Гражданским кодексом РФ.

— возникновение прочих обстоятельств, которые влекут за собой невозможность уплаты налога. Подробно о них в статье 44 Налогового кодекса РФ.

Что делать, если льгота положена, а ее не дают

Возможна ситуация, при которой вам отказали в получении льготы, но право на нее вы имеете. Отчаиваться не стоит, необходимо действовать следующим образом. Для начала необходимо определить вышестоящий орган в иерархии налоговой службы по вашему месту жительства. Найдя соответствующее управление, пишете туда жалобу в установленном порядке. Согласно статье 140 Налогового кодекса РФ жалоба должна быть рассмотрена в течение 15 рабочих дней. Или же можете оформить обращение, тогда в силу вступает закон о порядке рассмотрения обращений от граждан РФ и срок увеличится до 30 дней. Если ответ не получен или получен, но он вас не устраивает, то оформляете точно такое же обращение или жалобу и направляете уже в Федеральную налоговую службу Российской Федерации. Сроки рассмотрения те же. При неудовлетворительном для вас результате остается один выход – подача заявления в суд.

personright.ru