Поступления налогов в консолидированный бюджет РФ в 2014 году выросли на 11%

Москва. 24 февраля. INTERFAX.RU — Поступления налогов в консолидированный бюджет России в 2014 году выросли на 11,3% — до 12,7 трлн рублей, сообщил глава ФНС Михаил Мишустин, выступая на расширенной коллегии ведомства во вторник.

Поступления в федеральный бюджет выросли на 14,7%, до 6,2 трлн рублей.

Падение цены на нефть и снижение выпуска подакцизных товаров привело к замедлению темпов роста поступлений НДПИ, акцизов (табак, автомобили, нефтепродукты). При этом на 17% выросли поступления и НДС, и налога на прибыль.

Мишустин отметил рост эффективности контрольных мероприятий: при снижении количества проверок на 13% доначисления на одну проверку в 2014 году увеличились с 6,9 млн рублей до 8,3 млн рублей.

Упрощение процедур регистрации поспособствовало увеличению количества субъектов малого предпринимательства, сказал глава ФНС. За 2014 год количество зарегистрированных индивидуальных предпринимателей возросло на 39 тыс. и на 1 января составило более 3,5 млн.

В 2015 году налоговые органы получили ряд новых законодательных инструментов. В частности, введена новая форма контроля — налоговый мониторинг, в результате которого налоговики получают доступ в реальном времени к информационным системам налогоплательщика. Налогоплательщикам новация позволяет расширить возможность применения взаимосогласительных процедур, а также получить мотивированную позицию налоговых органов о налогообложении отдельных операций, прогнозировать налоговые риски и избегать дополнительных налоговых проверок

Впервые в законодательстве РФ закреплено понятие «личный кабинет налогоплательщика». Меняется порядок администрирования налога на имущество физлиц (исчисление налогооблагаемой базы с кадастровой стоимости), вводится единый срок уплаты имущественных налогов — не позднее 1 октября. Также у налогоплательщиков появляется новая обязанность — сообщать о наличии объектов недвижимого имущества и транспортных средств, в случае неполучения налоговых уведомлений.

www.interfax.ru

Анализ налоговых поступлений в Российской Федерации за 2015-2016 год

Экономические науки

- Минеева Вера Михайловна , кандидат наук, доцент, доцент

- Уфимский Государственный Нефтяной Технический Университет

- Петрова Анастасия Дмитриевна , кандидат наук, старший преподаватель

- Уфимский государственный нефтяной технический университет

- Напалкова Валерия Михайловна , студент

- Уфимский государственный нефтяной технический университет

- АНАЛИЗ

- НАЛОГОВЫЕ ОРГАНЫ

- НАЛОГИ

- УПЛАТА

- НАЛОГОВЫЕ ПОСТУПЛЕНИЯ

Похожие материалы

В современном мире налоговые поступления являются обязательными отчислениями и формируют большую часть доходов бюджетов разных уровней, они являются основным источником денежных средств любого государства. Своевременность уплаты налогов и сборов, влияют на экономическую безопасность страны и на качество жизни общества в целом.

Первоочередной задачей любого государства, в том числе и Российской Федерации, является разработка и создание такой налоговой системы, чтобы удовлетворить всем предъявляемым требованиям. Этим и обуславливается актуальность выбранной темы.

Главной задачей налоговых органов является контроль за соблюдением налогового законодательства, правильность и полнота исчислений налогов и обязательных платежей, своевременностью уплаты в бюджеты различных уровней Российской Федерации.

Налоговая служба контролирует своевременность и полноту уплаты налоговых поступлений. Так же важную роль в формировании налоговой системы играет анализ статистических данных, можно сделать вывод по динамике поступлений и изучить структуру.

Рассмотрим показатели налоговых поступлений в бюджетную систему Российской Федерации за период 2015-2016 года.

Таблица 1. Поступления по уровням бюджета за 2015-2016 гг.[3]

2015-2016гг., в млрд. руб.

Консолидированные бюджеты субъектов РФ

На основании предоставленных официальных данных в таблице, можно сделать вывод, что общая величина поступлений с 2016 года, в сравнении с 2015 годом увеличилась. Изменения составили:

- Консолидированный бюджет РФ увеличился на 649,6 млрд., темп роста равен 105%;

- Федеральный бюджет увеличился на 48,6 млрд. рублей и темпы роста равен 100,7% не значительное увеличение, но это говорит о хорошей динамике;

- В консолидированные бюджеты субъектов РФ значимое увеличение поступлений, они составили 645,9, а темп роста 109,4%.

В таблице 2 более подробно рассмотрены поступления в консолидированный бюджет РФ за 2015-2016 гг.

Таблица 2. Поступления по видам налогов в консолидированный бюджет РФ за 2015 — 2016 гг.[3]

2015 -2016 гг., млрд. руб.

Налог на прибыль

По данным таблицы 2 видно, что в целом поступления по видам налогов в консолидированный бюджет имеют положительную динамику. В статье налог на добычу полезных ископаемых произошло уменьшение налоговых поступлений на 297,4 млрд. руб. Это может быть связанно с изменением объема добываемых полезных ископаемых и т.д.

Остальные показатели показывают увеличение.

На увеличение налога на доходы физических лиц за 2015-2016гг. на 211,3 млрд. руб., повлиял рост заработной платы населения Российской Федерации и уменьшение теневой экономики в отрасли заработной платы.

На увеличение налога на прибыль за 2015-2015 гг. на 171,4 млн. руб., могли повлиять такие факторы, как увеличение экспортной выручки, либо за счёт положительных курсовых ризниц.

Налог на добавленную стоимость в разрезе за 2015-2016 гг. увеличился на 209,1 млрд. руб., за счёт увеличения налоговой базы.

В 2016 году увеличились поступления от акцизов на 279,5 млрд. руб., за счёт увеличения ставок акцизов на алкоголь, табак, нефтепродукты и другое.

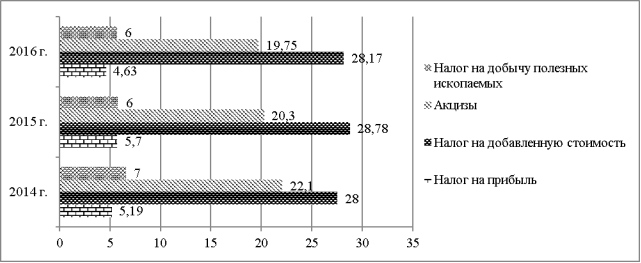

Таблица 3. Структура поступлений в федеральный бюджет РФ. [4]

В % к объёму пост. ФБ РФ

В % к объёму пост. ФБ РФ

В % к объёму пост. ФБ РФ

Всего поступило в федеральный бюджет

Налог на прибыль

Остальные налоги и сборы

Данные таблицы 3 отражают структуру поступлений в федеральный бюджет в динамике 2014-2016 годов. Общее поступление денежных средств в федеральный бюджет с 2014 на 2015 год увеличилось на 665,9 млрд. руб., с 2015 года на 2016 год увеличилось на 48,6 млрд. рублей. Общее увеличение с 2014 по 2015 составило 714,5 млрд. рублей.

Значительное увеличение поступлений в 2015 по сравнению с 2014 годом составило по налогу на добавленную стоимость на 267,1 млрд. рублей и по налог на добычу полезных ископаемых на 302 млрд. рублей. Приток денежных средств по другим видам налогов был не значителен:

- налог на прибыль увеличился на 80,1 млрд. руб.;

- акцизы увеличились на 7,1 млрд. руб.;

- остальные налоги и сборы увеличились на 9,7 млрд. руб.

Сравнивая поступлении в федеральный бюджет в 2015 году и 2016 году вывялен рост поступлений по налогу на добавленную стоимость на 209,1 млрд. рублей и по акцизам на 104,3 млрд. рублей. На остальные налоги и сборы увеличение составило 32,3 млрд. рублей. В тоже время по таким видам налогов как налог на прибыль и налог на добычу полезных ископаемых произошло уменьшение на 0,4 млрд. рублей и на 2965 млрд. рублей, соответственно.

Проводя анализ поступлений в федеральный бюджет Российской Федерации за 2014 год и 2016 год можно заметить — всего поступлений в бюджет увеличились на 714,5 млрд. руб.

По видам налогов увеличение составило:

- поступления по налогу на прибыль на 79,7 млрд. руб.;

- поступления по НДС на 476 млрд. руб.;

- поступления по акцизам на 112 млрд. руб.;

- поступления по НДПИ на 5,5 млрд. руб.;

- поступления по остальным налогам и сборам на 42 млрд. руб.

Проведя анализ по данным таблицы №3 можно сделать следующие заключения. Не смотря на то, что в 2015 было, уменьшение поступлений в федеральный бюджет по налогу на прибыль и налогу на добычу полезных ископаемых общая картина поступлений в 2015 году показала увеличение поступлений по сравнению с 2014 годом. Сравнивая, 2014 год с 2016 годом прослеживается динамика к увеличению общих поступлений по налогам и сборам в федеральный бюджет Российской Федерации.

Такая тенденция может быть обусловлена тем, что налоговые органы усилили налоговый контроль над налогоплательщиками (выездные, камеральные и встречные проверки) и внесены изменения в Налоговый Кодекс Российской Федерации.

Список литературы

- Налоговый кодекс Российской Федерации (часть первая), принят Государственной Думой РФ 26.07.2000 и утв.Федеральным законом №117-Фз от 05.08.2000; (часть вторая), принят Государственной Думой РФ 19.07.2000 и утв. Федеральным законом №117-ФЗ от 05.08.2000.

- Щепотьев, А.В., Налоги и налогообложение: учеб. пособие / А.В. Щепотьев, С.А. Яшин. – Тула: НОО ТИЭИ, 2015. – 161 с.

- http://analytic.nalog.ru/portal/index.ru-RU.htm — официальные данные ИФНС за 2015-2016 гг.

- http://analytic.nalog.ru/portal/index.ru-RU.htm — официальные данные ИФНС за 2014-2016 гг.

- Максютова Р.И., Минеева В.М. Эффективность обеспечения уплаты налогов в РФ. В сборнике: Инновационная наука и современное общество. Сборник статей Международной научно-практической конференции. 2014. С. 166-169.

- Ахметшин И.И., Минеева В.М. Налогообложение в цифрах. NovaInfo.Ru. 2015. Т. 1. № 38. С. 213-218.

Сетевое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

novainfo.ru

ФНС в 2017 году увеличила налоговые поступления в консолидированный бюджет на 20%

Показатель достиг 17,3 трлн рублей

МОСКВА, 28 февраля. /ТАСС/. Федеральная налоговая служба (ФНС) за 2017 год перечислила в консолидированный бюджет страны 17,3 трлн рублей налоговых поступлений, что на 20% больше, чем в 2016 году. Об этом сообщил глава ведомства Михаил Мишустин, выступая на заседании расширенной коллегии ФНС России.

«В 2017 году ФНС России обеспечила рекордные за последние пять лет темпы роста налоговых поступлений в консолидированный бюджет страны — более 17,3 трлн рублей, что почти на 20%, или на 2,9 трлн рублей больше, чем в 2016 году. Увеличение поступлений составило 3,1% к ВВП», — сказал Мишустин. По его словам, в федеральный бюджет поступило — 9,2 трлн рублей, прирост составил 32%.

Ненефтегазовые доходы обеспечили 60% прироста налоговых поступлений, отметил глава ФНС.

«Более половины, 60% прироста поступлений обеспечили ненефтегазовые доходы. Драйверами роста стали налог на прибыль — 3,3 трлн рублей (рост на 18,8%) и НДС — 3,1 трлн рублей (рост на 15,5%)», — информировал Мишустин.

По его словам, двузначные темпы роста также показали акцизы — 1,5 трлн рублей с ростом на 17,6%, имущественные налоги — 1,2 трлн рублей с ростом на 11,9%, НДФЛ — 3,3 трлн рублей с ростом на 7,7%, что выше роста заработной платы, которая в 2017 году увеличилась на 7,2%.

Мишустин добавил, что прирост поступлений по ненефтегазовым доходам произошел не только благодаря росту ВВП после снижения в 2015-2016 годах и законодательным изменениям. «Около 400 млрд рублей, или четвертая часть в структуре прироста, обеспечены за счет налогового администрирования, что говорит о сокращении теневого сектора экономики и формировании более прозрачной и конкурентной деловой среды», — сообщил глава ведомства.

По информации ФНС, с 2013 года налоговые поступления (без НДПИ) выросли на 4,5 трлн рублей (с 8,8 до 13,3 трлн рублей), или в полтора раза. В реальном выражении за пять лет рост ненефтегазовых доходов составил 17,7%, при росте экономики на 1,2%. В целом с 2013 года рост налогов на 16 процентных пунктов опередил рост экономики, за счет чего бюджет дополнительно получил 1,9 трлн рублей.

Внебюджетные фонды

За 2017 год ведомство перечислило во внебюджетные фонды РФ 5,8 трлн рублей, что на 9,1% больше, чем годом ранее, отметил глава ФНС.

«Одной из основных задач для налоговых органов в 2017 году стало обеспечение эффективного администрирования страховых взносов. По итогам года во внебюджетные фонды поступило 5,8 трлн рублей, на 9,1% (на 483 млрд рублей) больше 2016 года, в том числе в бюджет Пенсионного фонда — 4,5 трлн рублей, что на 8,7% или почти на 360 млрд рублей больше, чем в 2016 году», — сказал он.

По словам Мишустина, дополнительно к уточненному бюджету ПФР поступило 42 млрд рублей, к бюджету Фонда обязательного медицинского страхования (ФОМС) — 27 млрд рублей.

При этом темп роста поступлений страховых взносов на 1,9 процентных пункта (п.п.) превысил темп роста среднемесячной заработной платы (107,2%), отметил глава ФНС. Таким образом, за счет превышения динамики поступлений над заработной платой дополнительно поступило порядка 100 млрд рублей, в том числе по Пенсионному фонду превышение составило 1,5 п.п. (60 млрд рублей). «Доходы, поступившие сверх установленных бюджетных показателей, позволят снизить нагрузку на федеральный бюджет в части выделения трансферта на покрытие дефицита бюджета фондов», — сообщил Мишустин.

Также, по его словам, ФНС провела работу по урегулированию задолженности по страховым взносам — из 522 млрд рублей образовавшейся на 1 января 2017 года задолженности, принятой от государственных внебюджетных фондов, урегулировано более 173 млрд рублей. Глава ведомства пояснил, что значительную долю составила накопленная задолженность индивидуальных предпринимателей, рассчитанная исходя из восьмикратного размера МРОТ в случае непредставления отчетности — 111 млрд рублей на начало 2018 года.

Этот долг не может быть взыскан в полном объеме в связи с фактическим отсутствием доходов или прекращением налогоплательщиками предпринимательской деятельности без снятия с налогового учета. «Во избежание социальной напряженности руководством страны было принято решение о ее списании. Задача службы на 2018 год — списать эту задолженность без участия налогоплательщиков — по информации, которую нам передадут фонды. Работу планируется завершить в мае 2018 года», — сказал Мишустин.

Процедуры банкротства

Компании в результате применения процедур банкротства в 2017 году перечислили в бюджет РФ 101 млрд рублей, что на 35% больше, чем в 2016 году, добавил глава ФНС.

«Всего по итогам 2017 года при применении процедур банкротства компаниями перечислено в бюджет 101 млрд рублей, что на 35% больше, чем в 2016 году», — сказал Мишустин.

По его словам, служба усилила в 2017 году роль согласительных процедур, направленных на погашение задолженности в рассрочку для сохранение бизнеса, рабочих мест и деловой репутации налогоплательщика. По его словам, в 2017 году заключено 741 мировое соглашение, что на 19% больше, чем в 2016 году.

Поступления в бюджет в рамках мировых соглашений составили 4,2 млрд рублей и выросли по сравнению с 2016 годом более чем втрое, а по сравнению с 2015 годом — в 14,3 раза. Данный тренд продолжится и в 2018 году, считает Мишустин.

Судебные споры

Количество судебных споров между ФНС и бизнесом снизилось с 53 тыс. в 2013 году до 11 тыс. в 2017 году, сообщил руководитель ведомства.

«Снижение жалоб (по результатам выездных проверок — прим. ТАСС) способствует и снижению судебных споров с бизнесом — их количество в 2017 году по сравнению с 2013 годом снизилось почти в пять раз (с 53 [тыс.] до 11 тыс.), в том числе в 2017 году более чем на 9%», — сказал Мишустин.

По его словам, выездные проверки стали крайне редкой мерой со стороны налоговой службы. По итогам 2017 года количество выездных налоговых проверок снизилось на 23% (с 26 [тыс.] до 20 тыс.), всего за пять лет число выездных проверок снизилось более чем в два раза, сообщил глава ФНС. При этом, количество жалоб бизнеса по результатам выездных проверок в 2017 году снизилось на 11%, а за пять лет — более чем на 32% (с 10,2 [тыс.] до 7 тыс.).

По его словам, в 2017 году по результатам аналитической работы, в том числе благодаря работе АСК НДС, в бюджет дополнительно поступило 56 млрд рублей, что в два раза больше 2016 года.

Выручка по каждой кассе организаций и индивидуальных предпринимателей с момента ввода онлайн-ККТ (контрольно-кассовая техника) выросла в полтора раза, отметил Мишустин.

«Сегодня более 500 тыс. налогоплательщиков зарегистрировали 1,6 млн касс, что превышает дореформенный парк касс на 40%. Пробито 28 млрд чеков на сумму свыше 18,7 трлн рублей, включая НДС — более 1,6 трлн рублей. Ежедневно пробивается более 120 млн чеков. По разным подсчетам выручка по каждой кассе в 1,5 раза больше, чем была до реформы», — сказал он, отметив успешность проведенного первого этапа реформы ККТ.

Второй этап реформы, по словам главы ФНС, предусматривает переход на кассы организаций и индивидуальных предпринимателей в сфере торговли и общепита на патентной системе и едином налоге на вмененный доход (применяющих наемный труд), что составляет порядка 1 млн касс. «Это очень чувствительная категория налогоплательщиков, так как ранее они не применяли кассовые аппараты. Задача службы на текущий год — обеспечить их планомерный и безболезненный переход на новую технологию ККТ», — подчеркнул Мишустин.

tass.ru

Анализ налоговых доходов федерального бюджета Российской Федерации

Рубрика: Экономика и управление

Дата публикации: 17.12.2016 2016-12-17

Статья просмотрена: 15960 раз

Библиографическое описание:

Быкова Н. Н. Анализ налоговых доходов федерального бюджета Российской Федерации // Молодой ученый. 2016. №28. С. 358-362. URL http://moluch.ru/archive/132/36951/ (дата обращения: 10.08.2018).

В период волантильной экономики, когда накаляется геополитическая ситуация на международной арене, появляется угроза экономической рецессии, а также сохраняются проблемы в социальной сфере, перед государством встаёт вопрос о поиске новых источников формирования федерального бюджета, в условиях, когда старые источники перестают быть надежными как ранее. Это относится, в первую очередь, к налоговым доходам федерального бюджета, получаемым за счет сырьевого экспорта, которые на протяжении ряда последних лет являются очень крупной статьей в структуре доходов федерального бюджета Российской Федерации.

В данной статье будут приведены результаты анализа состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы.

Ключевые слова: бюджет, доходы бюджета, налоговые доходы, федеральный бюджет, нефтегазовые доходы, анализ доходов

Федеральный бюджет играет важную роль в обеспечении социально-экономического развития страны. В процессе формирования федерального бюджета органы федеральной государственной власти осуществляют регулирование национальной экономики и социальной сферы.

Решение социальных и экономических проблем современного общества во многом обусловлено состоянием функционирования бюджетной системы, в том числе порядком формирования налоговых доходов федерального бюджета.

Одна из наиболее острых проблем бюджетной политики в условиях России — высокая чувствительность доходов к колебаниям внешней конъюнктуры. Важность этой проблемы определяется тем, что примерно треть всех доходов бюджетной системы и около половины налоговых доходов федерального бюджета составляют поступления от нефтегазового сектора, зависящие от непредсказуемых колебаний мировых цен на углеводороды. Последние прямо влияют на ставки вывозных пошлин на нефть и нефтепродукты, а также на ставки налога на добычу полезных ископаемых (далее по тексту — НДП) на нефть. Кроме того, цены на газ определяют стоимостной объем его экспорта, служащий базой экспортных пошлин на газ. Вместе с тем, изменение цен на нефть оказывает существенное воздействие на все ключевые показатели экономики: объем производства, цены, обменный курс и т. д., результатом чего может стать существенное косвенное влияние на бюджетные показатели. В то же время современное состояние функционирования налоговых доходов федерального бюджета далеко от совершенства.

Проблемы формирования налоговых доходов федерального бюджета связаны с комплексом нерешенных вопросов социально-экономического плана:

– государство не определилось со степенью изымаемых из национального дохода денежных средств, направляемых в федеральный бюджет;

– отсутствуют однозначные критерии выделения налоговых и неналоговых доходов федерального бюджета, что приводит к невозможности четкого определения налоговой нагрузки на хозяйствующих субъектов, произвольного увеличения изъятия их средств под видом неналоговых доходов.

В таких условиях формирование налоговых доходов федерального бюджета может играть роль сдерживающего фактора для развития экономики.

В данных условиях важно выполнить анализ состава и структуры налоговых доходов федерального бюджета, тенденций изменений, наличествовавших в последние годы, а также четко сформулировать проблемы, имеющиеся в процессе формирования налоговых доходов федерального бюджета, а также возможные пути их решения.

Далее подробнее остановимся на оценки и анализе состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы.

Динамика состава источников налоговых доходов федерального бюджета за период 2014-2016 годы представлена в таблице 1.

Состав налоговых доходов федерального бюджета за период 2014-2016гг. [1,2] в млрд. руб.

Показатели

2014 год

(исполн.)

2015 год

(исполн.)

Отклонение

2015 года от

2014 г.

2016 год

(закон)

Отклонение

2016 года от

2015 г.

Налог на прибыль организаций

НДС на товары (работы, услуги), реализуемые на территории Российской Федерации

НДС на товары, ввозимые на территорию Российской Федерации

Акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации

Налоги, сборы и регулярные платежи за пользование природными ресурсами

Налог на добычу полезных ископаемых:

Газ горючий природный

Задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам

В ходе анализа данных таблицы 1 можно сделать вывод, что налоговые доходы в 2016 году составят 9 202,6 млрд. рублей или 67 % объема доходов федерального бюджета. Наибольший удельный вес в составе налоговых доходов составляют налог на прибыль, сборы и регулярные платежи за пользование природными ресурсами, НДС на товары, ввозимые на территорию Российской Федерации, акцизы [1,2].

На основе данных таблицы 1 составим динамику состава налоговых доходов федерального бюджета за период 2014-2016 годы, представленной на рисунке 1.

Рис. 1. Динамика состава налоговых доходов федерального бюджета за период 2014-2016 гг., в % [43]

По оценке Счетной палаты, с учетом уровня собираемости, принятого в расчете на 2016 год в размере 97,5 %, дополнительные поступления налога могут составить порядка 6,8 млрд. рублей. В то же время, по оценке Счетной палаты, имеются риски недопоступления налога на прибыль организаций в сумме 13,6 млрд. рублей.

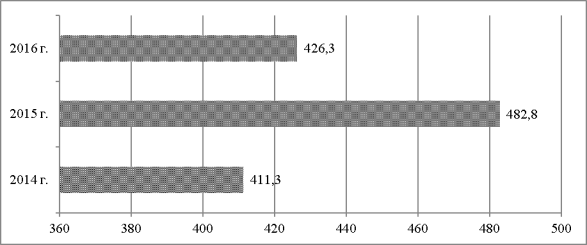

Динамика поступления налога на прибыль организаций в составе налоговых доходов федерального бюджета представлена на рисунке 2.

Рис. 2. Динамика поступления налога на прибыль организаций в составе доходов федерального бюджета за период 2014 -2016 годы, в млрд. руб.[3]

Налог на прибыль организаций прогнозируется получить в объеме 426,3 млрд. рублей в 2016 году, что на 56,4 млрд. рублей, или на 11,7 %, меньше оценки поступления налога в 2015 году. Имеется резерв поступления налога вследствие занижения прогноза суммы поступлений по годовым перерасчетам за 2015 год к доплате в 2016 году. При расчете налогооблагаемой базы для исчисления налога на прибыль организаций учтен показатель «сумма убытка или части убытка, учтенная в уменьшение налоговой базы» в размере 544,5 млрд. рублей, или 45 % аналогичного показателя 2015 года (1 210,0 млрд. рублей).

Вместе с тем в соответствии с данными отчета по форме № 5-П «Отчет о налоговой базе и структуре начислений по налогу на прибыль организаций» показатель «Остаток неперенесенного убытка на конец налогового периода» в 2014 году увеличился вдвое к уровню 2013 года (при снижении количества убыточных организаций на 0,9 %), а по состоянию на 1 января 2016 года указанный показатель в 2015 году увеличился к уровню 2014 года в 4,2 раза относительно аналогичного периода 2014 года. Таким образом, по оценке Счетной палаты, риск недопоступления налога на прибыль организаций в целом может составить 45,3 млн. рублей.

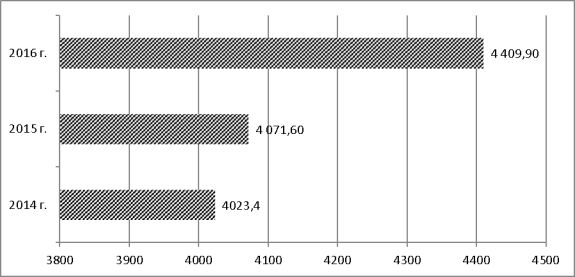

Динамика поступления налога на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации в составе доходов федерального бюджета представлена на рисунке 3.

Рис. 3. Динамика поступления налога на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации в составе налоговых доходов федерального бюджета за период 2014 -2016 гг., в млрд. руб.[3]

Налог на добавленную стоимость по товарам (работам, услугам), реализуемым на территории Российской Федерации, прогнозируется в объеме 4409,9 млрд. рублей, что на 240,6 млрд. рублей, или на 10,2 % больше оценки поступления налога в 2015 году. Расчет поступлений НДС осуществлен на основе прогнозируемых макроэкономических показателей (ВВП, объемов импорта и экспорта, курса доллара США по отношению к рублю), налоговой базы за 2015 год — оценки суммы начисленного НДС за минусом налоговых вычетов, с учетом уровня собираемости (96 %) и выпадающих доходов от льгот по внутренним авиаперелетам и пригородному железнодорожному сообщению.

При этом доля начисленного налога в ВВП в 2016 году составляет 48 %, а доля налоговых вычетов — 44,53 %.

Доля налоговых вычетов в сумме начисленного налога в 2016 году составляет 92,76 % [43].

При определении начисленного налога (48 % ВВП) учтена сложившаяся доля начисленного налога по оценке налоговой базы за 2015 год (48,2 %), а при определении налоговых вычетов — сложившаяся доля налоговых вычетов в объеме начисленного налога (93,04 %) [3].

Следует отметить, что в соответствии с формой отчетности Федеральной налоговой службы России (далее по тексту — ФНС России) № 1-НДС «Отчет о структуре начисления налога на добавленную стоимость» по состоянию на 1 января 2016 года доля начисленного НДС составила 48,95 %, а доля вычетов в начисленном налоге — 92,96 %, что свидетельствует о недостаточно обоснованном снижении доли начисленного налога по оценке налоговой базы за 2015 год.

Следует так же отметить, что за период с 2013 по 2015 год включительно удельный вес налоговых вычетов в начислениях НДС увеличился с 88,3 % до 94 %, за 2014 год он составил 93,65 %. Расчетный уровень собираемости НДС принят на 2016 год в размере 96 %, рассчитанном по оценке 2015 года (96 %).

Прогноз по поступлениям акцизов по подакцизным товарам (продукции), реализуемым на территории Российской Федерации, в федеральный бюджет составляет на 2016 год 523 923,6 млн. рублей, что на 32 662,1 млн. рублей, или на 6,6 %, больше оценки поступления акцизов на 2015 год [3].

Поступление государственной пошлины в федеральный бюджет на 2016 год прогнозируется в объеме 100 228,6 млн. рублей, что на 891,3 млн. рублей, или на 0,9 %, меньше оценки поступления в 2015 году.

Расчет государственной пошлины выполнен на основе сумм государственной пошлины по кодам доходов бюджетной классификации Российской Федерации и количества юридически значимых действий, представляемых главными администраторами доходов федерального бюджета.

При формировании оценки поступлений государственной пошлины учтены изменения в главу 25 второй части Налогового кодекса Российской Федерации в части увеличения размеров ставок государственной пошлины в соответствии с Федеральным законом от 21 июля 2014 г. № 221-ФЗ «О внесении изменений в главу 253 части второй Налогового кодекса Российской Федерации», вступивших в силу с 1 января 2015 года.

В соответствии с письмом Минфина России от 24 июля 2015 г. № 21-01-09/42738 прогноз поступлений доходов, формируется и представляется в Минфин России на основании форм обоснований прогноза поступлений доходов (далее по тексту — формы ОПД), в то же время в случае невозможности отразить расчет в соответствующей форме ОПД главным администратором доходов в исключительных случаях заполняется только сводный раздел указанной формы и обеспечивается прикрепление к электронной форме ОПД архива, содержащего файлы расчетов и файлы с описанием используемой методики прогнозирования [3].

Так, например, ФНС России при прогнозировании поступлений государственной пошлины по делам, рассматриваемым в арбитражных судах, по делам, рассматриваемым Верховным Судом Российской Федерации, прочей государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий заполнены сводные расчеты без использования форм ОПД и не прикреплены файлы с расчетами прогноза поступлений.

Аналогичная ситуация сложилась при прогнозировании поступлений государственной пошлины за совершение действий, связанных с лицензированием, с проведением аттестации в случаях, если такая аттестация предусмотрена законодательством Российской Федерации, зачисляемой в федеральный бюджет Ространснадзор, прочей государственной пошлины за государственную регистрацию, а также за совершение прочих юридически значимых действий Минздравом России.

Счетной палатой произведен расчет прогноза поступлений государственной пошлины, поступающей в федеральный бюджет, и выявлены резервы поступления доходов в общей сумме 2 392,5 млн. рублей [4].

Таким образом, в ходе проведённого анализа состава и структуры налоговых доходов федерального бюджета за период 2014-2016 годы, можно сделать вывод, основным фактором снижения налоговых доходов является сокращение поступлений от экспортных пошлин с 6,6 % ВВП в 2014 году до 3,1 % в 2016 году. При этом надо учитывать, что порядка 88–89 % поступлений экспортных пошлин обеспечиваются пошлинами на экспорт нефти и нефтепродуктов и около 10 % — пошлинами на экспорт газа. При этом рост поступлений НДПИ в результате повышения ставки по НДПИ на добычу нефти оказывается сравнительно небольшим: увеличение с 4 % ВВП в 2014 году до 4,4 % ВВП в 2016 году в условиях падения цен на нефть (с 97,6 долл./барр. нефти марки Urals до прогнозируемых 53 долл./барр. по итогам 2015 г. и 50 долл./барр. на 2016 год) [4].

Также можно отметить прогнозируемое снижение поступлений по налогу на прибыль с 0,7 до 0,5 % ВВП в 2015–2016 годы, однако этот налог обеспечивает лишь 3–4 % общей суммы налоговых доходов федерального бюджета. В то же время поступления НДС (еще одного значимого для федерального бюджета налога наряду с НДПИ и экспортными пошлинами) прогнозируются в 2015–2016 годы на стабильном уровне в 5,5– 5,6 % ВВП (в 2014 году — 5,5 % ВВП).

В результате в целом можно сделать следующий вывод: динамика налоговых доходов федерального бюджета в 2015–2016 годы обусловлена, главным образом, снижением поступлений нефтегазовых доходов в условиях падения мировых цен на нефть [5]. При этом поступления основных видов ненефтегазовых доходов относительно стабильны.

Следует отметить, что проблема формирования доходной части федерального бюджета — одна из наиболее сложных в практике осуществления проводимой в нашей стране экономической реформы. На современном этапе нет другого аспекта реформы, который подвергался бы такой же серьезной критике и был бы предметом таких же жарких дискуссий и объектом анализа и противоречивых идей по реформированию.

moluch.ru

АНАЛИЗ СТРУКТУРЫ И ДИНАМИКИ НАЛОГОВЫХ ПОСТУПЛЕНИЙ В БЮДЖЕТ РОССИЙСКОЙ ФЕДЕРАЦИИ

магистрант, экономический факультет ВГУ,

канд. экон. наук, доцент ВГУ,

Налоговые поступления являются главным источником доходов любого современного государства, так как они позволяют обеспечивать обороноспособность страны, выплату заработной платы работникам бюджетной сферы, финансирование государственных программ, поддерживать правопорядок, а также способствует постоянному социальному и экономическому росту страны.

На данном этапе развития Российской Федерации разработка и создание налоговой системы, удовлетворяющей всем требованиям, является первоочередной задачей. Важную роль в формировании налоговой системы играет анализ налоговых поступлений, так как конечный результат позволяет, провести оценку поступлений, изучить их динамику и структуру, что в свою очередь способствует выявлению взаимосвязи между направлениями налоговой политики и поступлениями налогов и сборов в бюджет.

Анализ налоговых поступлений в бюджетную систему можно охарактеризовать как подсистему налогового администрирования, представляющую собой относительно самостоятельную функцию налоговых органов по изучению и оценке объемов, динамики и структуры налоговых поступлений в бюджет и государственные внебюджетные фонды во взаимосвязи с оценкой состояния и развития социально-экономического положения страны, территорий, крупнейших и бюджетообразующих налогоплательщиков под воздействием происходящих изменений в налоговой политике, законодательстве о налогах и сборах, мотивации поведения налогоплательщиков.

Проведем вертикальный и горизонтальный анализ поступления налоговых доходов в бюджет РФ в 2012–2016 гг. Расчеты сведем в аналитические таблицы 1 и 2.

Таблица 1.

Динамика поступлений налоговых доходов в консолидированный бюджет России в 2012-2014 гг. (млрд. р.)

2012

год

2013 год

Изме-нение за год (+, -)

Темп дина-мики, %

2014 год

Изме-нение за год (+, -)

Темп дина-мики, %

Всего поступило в консолидированный бюджет РФ

Налог на прибыль организаций

Налог на доходы физических лиц

Налог на добавленную стоимость: на товары (работы, услуги), реализуемые на территории РФ

налог на имущество физических лиц;

налог на имущество организаций

транспортный налог с организаций;

транспортный налог с физических лиц

Налог на добычу полезных ископаемых, из него:

газа горючего природного из всех видов месторождений углеводородного сырья;

газового конденсата из всех видов месторождений углеводородного сырья

Таблица 2.

Динамика поступлений налоговых доходов в консолидированный бюджет России в 2015-2016 гг. (млрд. р.)

2015 год

Изменение за год

Темп динамики, %

2016 год

Изменение за год (+, -)

Темп динамики, %

Всего поступило в консолидированный бюджет РФ

Налог на прибыль организаций

Налог на доходы физических лиц

Налог на добавленную стоимость: на товары (работы, услуги), реализуемые на территории РФ

Имущественные налоги, из них:

налог на имущество физических лиц;

налог на имущество организаций

Транспортный налог, из него:

транспортный налог с организаций;

транспортный налог с физических лиц

Налог на добычу полезных ископаемых, из него:

газа горючего природного из всех видов месторождений углеводородного сырья;

газового конденсата из всех видов месторождений углеводородного сырья

Из аналитических таблиц 1 и 2 видно, что налоговые поступления имеют тенденцию роста. Наибольшее увеличение произошло в 2014 году, которое составило 11,9 % по сравнению с предыдущим 2013 годом, за счет значительного увеличения поступления налога на прибыль организации (14,5 %), налога на имущество физических лиц, составившее 21,7 %, и налога на добавленную стоимость (16,8 %). В последующие годы темп динамики был положительным, но в процентном соотношении меньшим, чем в 2014 году. В целом за анализируемые 5 лет, налоговые поступления в бюджет РФ возросли на 32,15 %, что в денежном эквиваленте составило 694,6 млрд. руб.

Отрицательная динамика налоговых поступлений наблюдается в 2013 и 2016 годах. В 2013 году произошло резкое сокращение поступлений в бюджет по налогу на прибыль организаций на 12 %, что составило 283,7 млрд. руб. и по НДС на 8,9 % (17,9 млрд. руб.). В 2016 году заметно сокращаются поступления налога на добычу полезных ископаемых на 9,2 %, при этом снижается поступления от добычи нефти, но растут на 48,8 % поступления от добычи газового конденсата. Также незначительные изменения произошли по поступлениям от транспортного и имущественного налогов. Во всех остальных случаях наблюдается положительная динамика.

В соотношении налоговых доходов 2016 года к 2012 наибольший рост наблюдается по акцизам — 65,12 %, имущественным налогам — 42,23 % и налогу на добавленную стоимость — 40,89 %.

Также значительное увеличение произошло конкретно по налогу на имущество физических лиц – 105,11%, транспортному налогу с физических лиц – 62,26 % и НДПИ, за счет уплаты налога на добычу газа горючего и газового конденсата.

Для наглядности представим динамику налоговых поступлений (рис. 1).

а) всего поступило в бюджет РФ;

б) поступило в бюджет РФ по видам налогов

Рисунок 1. Динамика налоговых поступлений

Важно заметить, что с 2014 года в структуру налоговых поступлений включается утилизационный сбор – разовый платеж в пользу государства, взимаемый с покупателя транспортного средства для обеспечения экологической безопасности окружающей среды и охраны жизни и здоровья, который, в свою очередь имеет прогрессирующую тенденцию роста.

Для построения максимально точных прогнозов поступлений и рационального планирования бюджета необходимо проводить не только анализ налоговых поступлений в бюджет, но и анализ задолженностей по налогам.

Налоговая задолженность до сих пор является не решенной экономической проблемой налоговой политики государства. Каждый год растет ее абсолютное значение, снижающее объем финансовых ресурсов России в целом и ограничивающее возможности решения и развития социальных программ.

Основной причиной возникновения налоговой задолженности в анализируемый период является ухудшение финансового положения налогоплательщиков, в связи с общим экономическим кризисом в стране.

Проведем анализ задолженностей по налогам в бюджет РФ за исследуемый период 2012-2016 гг. (см. табл. 3,4).

Таблица 3.

Задолженность по налогам в бюджет Российской Федерации в 2012-2014 гг.

Таблица 4.

Задолженность по налогам в бюджет Российской Федерации в 2015-2016 гг.

2015

2016

по состоянию на

01.01.2016 г.

по состоянию на

01.01.2017 г.

Всего по России

тыс. р.

Всего по России

тыс. р.

Задолженность по:

Сумма

в % к 2014 г.

Задолженность по:

Сумма

в % к 2015 г.

Налогу на доходы физических лиц

Налогу на доходы физических лиц

Налогу на имущество:

Налогу на имущество:

по физическим лицам;

по физическим лицам;

по юридическим лицам

по юридическим лицам

Транспортному налогу, в том числе:

Транспортному налогу, в том числе:

по физическим лицам;

по физическим лицам;

по юридическим лицам

по юридическим лицам

Земельному налогу, в том числе:

Земельному налогу, в том числе:

по физическим лицам;

по физическим лицам;

по юридическим лицам

по юридическим лицам

Налогу на добычу нефти

Налогу на добычу нефти

Налогу на добычу газа горючего природного

Налогу на добычу газа горючего природного

Налогу на добычу газового конденсата

Налогу на добычу газового конденсата

Как видно из представленного в таблицах 3 и 4 анализа, задолженность по налогам имеет постоянную тенденцию роста, при чем практически по каждому налогу. Исключением была задолженность по налогу на добычу газового конденсата, по которой наблюдается высокая амплитуда: в 2014 году снизилась на 22,17 %, в 2015 году ее снижение составило 56,99 %, тем не менее к 2016 году задолженность по данному налогу значительно возросла.

Наибольший размер среди остальных имеют задолженности по налогу на доходы физических лиц, налог на имущество по юридическим лицам и основную долю задолженности составляет транспортный налог. По всем перечисленным задолженностям наблюдается низкая амплитуда изменений. В свою очередь мы наблюдаем значительную динамику роста по задолженности по налогам на добычу полезных ископаемых, в частности по налогу на добычу нефти в 2016 году произошло увеличение на 51,46 %, на добычу газа горючего в 2014 и 2015 годах процент увеличения неумолимо растет.

Для наглядности представим динамику задолженности за анализируемый период в соответствии с рисунком 2.

а) задолженность по налогам в бюджет РФ;

б) задолженность по видам налогов в бюджет РФ;

Рисунок 2. Динамика задолженности по налогам 2012-2016 гг.

Таким образом, из представленного выше анализа видно, что параллельно с ростом поступлений в бюджет Российской Федерации, по всем видам налогов, растет и задолженность по ним. Возникновение налоговых задолженностей перед бюджетом объясняется, прежде всего, ухудшением финансового состояния субъектов налогообложения в результате общего экономического кризиса в стране. Помимо этого, на образование и увеличение налоговой задолженности юридических лиц влияет растущий уровень налоговой нагрузки.

Налоговая задолженность негативно влияет на экономику страны, так как не в полной мере обеспечивает бюджет финансовыми ресурсами и ограничивает государство в возможности выполнения социальных программ.

Своевременный и жесткий контроль со стороны налоговых структур за деятельностью налогоплательщиков даст возможность снизить недоимки бюджета. При этом, особое внимание должно уделяться проведению своевременных принудительных взысканий задолженностей как налоговыми органами, так и судебными приставами.

Вывод: проведение анализа налоговых поступлений — неотъемлемая часть налоговой политики государства. Несмотря на это, для построения максимально точных прогнозов поступлений и рационального планирования бюджета необходимо проводить анализ задолженностей по всем видам налогов. Качественно проведенная аналитическая работа предоставляет возможность для извлечения максимальной выгоды из налоговых поступлений.

sibac.info