Платежное поручение на административный штраф 2018

Оформить платежное поручение по штрафу гибдд 2018

Внимание Иначе деньги не поступят на нужный счет и будут учтены как другой платеж или отнесены к категории невыясненных. Образец платежного поручения на уплату штрафа гибдд в 2018 году за организацию Собственник вправе оспорить Постановление о взыскании, но для этого ему нужно доказать, что водитель, управляющий автомобилем на момент нарушения, использовал ТС в личных целях, а не выполнял служебные обязанности. Как проверить штрафы ГИБДД на юрлицо? Сразу отметим, что проверить штрафы по ИНН юрлицо не сможет ни на одном из сайтов. Вместе с тем существуют другие способы проверки. Можно воспользоваться поиском автоштрафов по номеру водительского удостоверения, СТС, по гос номеру авто. Причём это можно сделать на нескольких сайтах.

Платежка на штраф в гибдд 2018

-

- госпошлина статус плательщика 01 или 08

- что такое уип в платежке в 2018 году

- оформление платежного поручение в гибдд

- оформление платежного поручение в гибдд

- Платежка на штраф в налоговую: образец 2018

- Онлайн журнал для бухгалтера

- Платежное поручение 2018, новые правила заполнения

- Как заполнить платежное поручение на штрафы (нюансы)?

- Образец платежки штраф ГИБДД в 2014 году для организации

госпошлина статус плательщика 01 или 08 разработка проекта направлена на администрирование налоговой службой обязательных взносов по пенсионному, медицинскому и социальному страхованию, что предполагает вместо ранее указываемого кода «08» в платежке проставлять код «01».

Как заполнить платежное поручение на штрафы в налоговую в 2018

В поручении ООО «ИКС» отразит: В назначении платежа организации следует указать, что это уплата взносов на страхование на случай временной нетрудоспособности и в связи с материнством за июль 2018 года. Заполненный образец платежного поручения можно скачать на нашем сайте.

Как сформировать образец платежки на штраф в налоговую в 2018 году Бумага заполняется, если требуется:

- Перевести средства в качестве оплаты услуг рекламного агентства.

- Оплатить работу сотрудников другой организации.

- Перевести средства в качестве очередного платежа за кредит.

- Оплатить аренду помещения или коммунальные услуги.

- Заранее перевести деньги за предстоящую поставку.

Перечень может включать и другие случаи. Статус в платежном поручении (как заполнить поле 101) PPT.RU — Власть.

Право. Налоги.

Платежка на штраф в налоговую: образец 2017

Заполнение платежного поручения в 2018 году: образец Внимание Образец платежного поручения на уплату штрафа гибдд в 2018 году за организацию» Платежное поручение штраф гибдд образец 2018 Если уложиться в 20 дней, то вторую половину штрафа инспекторы должны списать. Во-первых, штраф можно снизить лишь по некоторым нарушениям ПДД.Индивидуальные предприниматели независимо от применяемой системы налогообложения обязаны уплачивать взносы за себя на ОПС и ОМС.

Налоговая служба напомнила основные положения, связанные с исчислением таких взносов. Наконец-то устранена неопределенность по вопросам заполнения и срока представления документов для подтверждения основного вида деятельности для взносов «на травматизм» на 2018 год.

Образцы платежного поручения на 2018 год 5. В пункте 5 зафиксируйте одно из значений: «срочно», «телеграфом», «почтой» или другой показатель, определяемый банком.

Платежное поручение оплаты штрафа(образец)

Когда все поля будут заполнены, вместо кнопки «Далее» появится кнопка «Сформировать платежное поручение». Платежное поручение на оплату штрафа в москве гибдд 2018 году Образец заполнения платежного поручения в 2018 году Чтобы перечислить в бюджет налоги и взносы, важно грамотно заполнить платежное поручение.

Оформление платежки для страховых взносов за травматизм

- уплата осуществляется за каждый месяц, в течение 15 дней после его завершения;

- при совпадении последнего дня оплаты с выходным или праздников, он переходит на следующую рабочую дату.

4-ФСС и его сдача описаны в данном видео: Платежка ФСС содержит в себе следующие обязательные реквизиты: В этом видео показано, как составить платежное поручение в ФСС при помощи специальной программы:Образцы платежного поручения на 2018 год Данные по 110 строке в ФПР тоже изменились.

Образец платежного поручения на уплату штрафа гибдд в 2018 году за организацию

Чем грозит «опасная» запись в ЕГРЮЛ Недавно налоговики начали исключать из ЕГРЮЛ организации, в отношении которых в реестр внесены записи о недостоверности сведений. Такое право есть у регистрирующего органа, если запись о недостоверности содержится в ЕГРЮЛ более 6 месяцев.

advokat-burilov.ru

Как оплатить административный штраф ФАС

Основания для уплаты

Заказчики и участники закупок несут ответственность, в т. ч. административную, за несоблюдение законодательства и других нормативных актов контрактной системы (ч. 1 ст. 107 № 44-ФЗ). После рассмотрения дела о таком правонарушении и необходимых проверок контрольный орган (ФАС) оформляет соответствующий документ. Мы расскажем, сколько времени дается на оплату административного штрафа и как заполнять платежку. Но для начала давайте разберемся, откуда он может взяться.

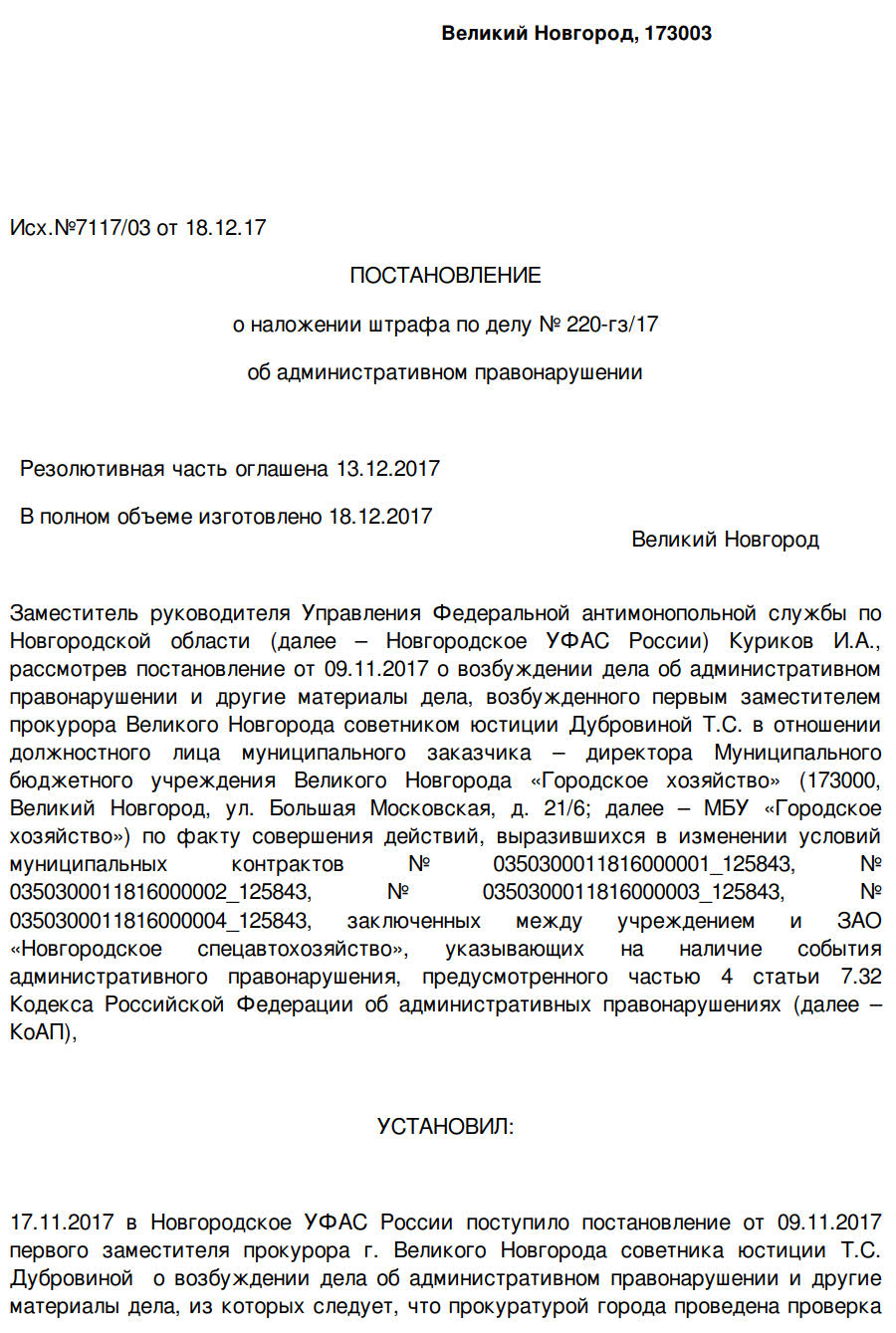

В качестве примера рассмотрим Постановление о наложении штрафа по делу № 220-гз/17. В документе рассматривают случай, когда заказчик изменил существенные условия контракта, которые касаются порядка оплаты за работы поставщика. Из содержания этой бумаги можно узнать все этапы, которые предшествовали назначению штрафа:

- Заключение 4 контрактов на уборку территорий по результатам аукционов.

- Заключение дополнительных соглашений об изменении п. 8 контрактов (порядок оплаты работ).

- Прокурорская проверка на предмет соблюдения заказчиком положений № 44-ФЗ.

- Возбуждение и рассмотрение дела об административном правонарушении от 09.11.2017 против должностного лица заказчика.

- Поступление письменных пояснений от защитника обвиняемого с доводами об отсутствии вины последнего.

- Признание доводов защиты несостоятельными.

- Выявление нарушений заказчиком ч. 2 ст. 34 и ч. 1 ст. 95 № 44-ФЗ.

В итоге наложили штраф в размере 20 000 руб., в соответствии с ч. 4 ст. 7.32 КоАП РФ. Причем при назначении этой суммы были учтены обстоятельства дела, доводы представителя заказчика. Также здесь отсутствовали смягчающие обстоятельства.

В какие сроки платить

Один из ключевых вопросов — сколько дней дается на оплату административного штрафа. У нарушителя на обжалование решения о взыскании есть 10 суток со дня получения Постановления. По истечении этого периода решение ФАС вступает в законную силу.

С этого момента деньги должны быть перечислены в бюджет в течение 60 дней. Такой срок установлен ч. 1 ст. 32.2 КоАП. Если же для этой суммы предусмотрена рассрочка или отсрочка, то заплатить нужно не позднее чем через 60 дней после истечения их срока (ст. 31.5 КоАП).

После уплаты средств плательщик должен предоставить в контрольный орган документ, подтверждающий факт перевода денег.

Скачать Постановление

Именно на основании этого Постановления ФАС и производится оплата штрафов административного правонарушения в сфере госзакупок.

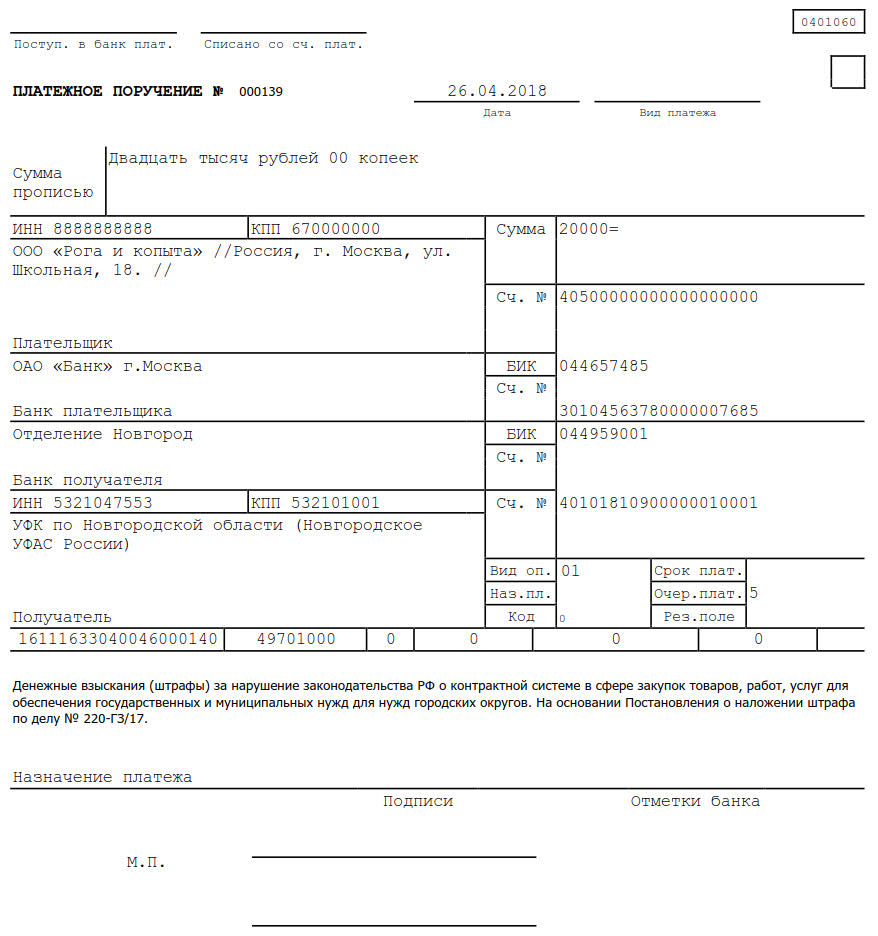

Где взять реквизиты для платежа

В конце Постановления обязательно указывают и реквизиты, на которые следует перечислить деньги. Понядобятся такие данные:

- наименование получателя (например, Новгородское управление ФАС России);

- ИНН и КПП;

- лицевой счет (при необходимости);

- код бюджетной классификации (КБК);

- ОКТМО;

- название и город банка;

- БИК;

- расчетный счет.

Обязательно прописывается и назначение платежа в виде документа-основания (Постановление ФАС с номером и датой).

Как заполнить платежное поручение

Платежный документ нужно заполнять в соответствии с реквизитами, указанными в Постановлении ФАС.

Образец платежного поручения

Что будет, если не заплатить

При отсутствии бумаги, которая подтверждает перечисление денег, должностное лицо, орган, судья, которые приняли решение о санкциях, обязаны направить судебному приставу-исполнителю постановление с отметкой о том, что обязательства должника не исполнены (ч. 5 ст. 32.2 КоАП).

Также в этом случае лицо, рассмотревшее дело о правонарушении, составляет протокол (ч. 1 ст. 20.25 КоАП), согласно которому сумма взыскания увеличивается вдвое либо назначается арест до 15 суток или 50 часов обязательных работ.

Как убедиться, что оплата прошла

В связи с такими правилами может возникнуть вопрос: как проверить оплату штрафа за административное правонарушение?

Как уже говорилось выше, этот факт перед органами подтверждают соответствующими документами (например, платежным поручением с отметкой банка). О наличии такой задолженности можно узнать на сайте ФССП.

goscontract.info

Платежное поручение на штраф за нарушение пдд

Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности. В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Впервые сдать в ИФНС новый единый расчет по взносам нужно не позднее 2 мая.

Коды бюджетной классификации поменялись, с 1 января действует 12 новых кодов. Минфин ввел новый код по налогу на прибыль, страховым взносам, и отменил код по минимальному налогу. Проверьте по переходной таблице, что писать в платежках.

ч. участника внешнеэкономической деятельности, налогового агента). Первый и второй знак одновременно не могут быть нулями.

Любая организация или индивидуальный предприниматель становится налогоплательщиком с момента государственной регистрации с присвоением уникального номера ИНН.

С 1 января водители смогут уменьшить штраф за нарушение правил дорожного движения в два раза, если заплатят его в течение 20 календарных дней с даты постановления.

Общие правила по оформлению платежек вы найдете в Приложении 1 к Положению Банка России от 19 сентября 2012 г. № 383-П, специальный порядок для налоговых платежей и платежей по взносам c 2018 года — в приложении 2 к приказу Минфина России от 12 ноября 2013 г. № 107н. Укажите ИНН плательщика платежей в бюджет (в т.

Оформление платежного поручения за штраф гибдд 2018

Как заполнить платежное поручение на штрафы? С этим вопросом время от времени сталкивается любой бухгалтер.

Образец платежного поручения судебным приставам 2018 года может потребоваться организации, которая производит удержания из зарплаты работника по исполнительному листу и переводит эти деньги судебным приставам. В статье мы расскажем, чем отличается такая платежка от других, и приведем образец ее заполнения. Начнем с того, что порядок заполнения платежки в адрес приставов будет различным для удержаний по налогам и по неналоговым платежам работника (например, по алиментам, судебным взысканиям).

ФНС отредактировала контрольные соотношения показателей декларации по НДС.

В постановлении о нарушении ПДД инспекторы запишут сразу две суммы штрафа: полную и со скидкой. Если уложиться в 20 дней, то вторую половину штрафа инспекторы должны списать. Во-первых, штраф можно снизить лишь по некоторым нарушениям ПДД.

В преддверии очередного срока уплаты страховых взносов налоговики решили обратить внимание плательщиков на наиболее распространенные ошибки, допускаемые при заполнении платежных поручений на перечисление взносов в бюджет.

Каждый счет имеет свой «адрес», а каждый банк — свои реквизиты. Если в платежке эти координаты не указаны или отражены с ошибкой, судьба денежного отправления становится неопределенной. К счастью, сегодня практически все отправители денег используют для оформления платежки специальные банковские программы, в которых есть необходимая информация по заполняемым реквизитам.

Водитель на служебной машине регулярно превышал скорость, и в компанию приходили штрафы с дорожных камер.

Экологическая зона обозначена дорожным знаком и дополнительным знаком. Маркировка автомобилей специальным знаком «Plakette» (наклейкой на внутренней стороне лобового стекла), а также правильное соотнесение наклейки к соответствующему автомобилю регулируется Положением о маркировке транспортных средств с меньшим выбросом вредных веществ (Положение о маркировке). Наклейка действительна во всех экологических зонах во всех городах Германии. В созданные экологические зоны разрешается въезжать автомобилям с соответственной наклейкой.

Организация оплатила суммы сама, с водителя ничего не взыскивала. Фонд на проверке решил, что оплата штрафа — выплата в рамках трудовых отношений. Правила нарушал водитель, значит, он сам должен был погасить штрафы.

Не надо начислять страховые взносы, если организация оплатила за работника дорожный штраф.

Выбрать группу Единого налога 3. Ввести ФИО, номер телефона, сумму/период оплаты и индентификационный код 4. Ввести/выбрать карту для оплаты и подтвердить платёж Если произошло нарушение правил ПДД Украины и вы получили квитанцию о штрафе, также не обязательно идти в банк для оплаты. Оплатить штраф можно онлайн с помощью www.easypay.ua. Оплата штрафа осуществляется по месту Вашей прописки.

Также доводим до вашего сведения, что в ближайшее время планируется изменение законодательных требований в отношении заполнения вышеуказанного поля и проверка правильности его заполнения со стороны банка станет обязательной.

Во-первых, штраф можно снизить лишь по некоторым нарушениям ПДД. Например, за превышение скорости на 20 км/ч. Штраф за это нарушение равен 500 рублям, но если водитель поторопится с оплатой, то заплатит 250 рублей. Если же нарушитель управлял автомобилем в нетрезвом состоянии, проехал на красный свет, двигался по встречке, причинил вред здоровью и др.

В таком случае в почтовом ящике нарушителя окажутся отдельные извещения о штрафе за каждое зафиксированное нарушение. Машины скорой помощи, полиции и пожарных будут также получать извещения о штрафе? Камера слежения за скоростью фиксирует превышение скорости независимо от того, идет ли речь об обычном транспортном средстве, полицейском, скорой помощи или пожарном. Извещение о штрафе высылается на равных основаниях всем, кто превысил скорость.

Штраф за нарушение пдд платежное поручение 2018

Требует времени, порой нервов и беготни. Основной риск при этом, пожалуй, разные стандарты обслуживания в украинских банках (не во всех проводится оплата 2-х серийного постановления). Вам сопутствует удача, если женщина за стеклом попросит у вас постановление, чтобы самостоятельно ввести необходимые цифры, в то время как в другом банке вы будете вынуждены их продиктовать или же заполнить вручную.

Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0. КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете.

важно! при составлении или воспроизведении платежного поручения на бумаге заполнять код можно на 2 и более строках.

7. В пункте 7 содержится сумма к оплате, определенная цифрами. Рубли отделяются от мелочи с помощью знака тире «–».

Индивидуальные предприниматели независимо от применяемой системы налогообложения обязаны уплачивать взносы за себя на ОПС и ОМС. Налоговая служба напомнила основные положения, связанные с исчислением таких взносов.

Если число целое, тогда после него ставится знак равенства «=».

Административные штрафы за нарушение Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»:

УИН1881031614186323597///оплата штрафа ГИБДД 16, ВА, 12345678, 30.01.2015; Иванов Иван Иванович, ИНН165036827274

— Код бюджетной классификации 188 1 16 30020 01 6000 140;

- КПП (ИП ставят 0);

- название компании или ФИО предпринимателя;

- статус плательщика (по взносам от НС и ПЗ он остался неизменным – 08).

- ИНН:

- реквизиты банка (номер счета, корреспондентский счет, БИК);

— Получатель – УФК по РТ (УГИБДД МВД по РТ);

реквизит «назначение платежа» должен содержать следующую информацию: вид платежа и его основание. реквизит «очередность платежа» — 5. реквизит 101: 01 — для юридических лиц, 09 — для ип.

Если уложиться в 20 дней, то вторую половину штрафа инспекторы должны списать. Во-первых, штраф можно снизить лишь по некоторым нарушениям ПДД.

Образец платежного поручения на уплату штрафа гибдд в 2018 году за организацию

Можно оставить графу пустой, если банк разрешает.

Заполнять платежное поручение следует в соответствии с правилами, установленными в Приказе Минфина России от12.11. № 107Н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» (в частности, Приложениях № 1 и 5).

Незаполненным поле 22 не оставляйте. Иначе банк может не принять документ к исполнению.

УИН в платежном поручении указывается в начале реквизита “Назначение платежа”.

Можно вычислять индекс документа ФНС и УИН разом понятием.

Из рекомендации Олега Хорошего, начальника отдела налогообложения прибыли организаций департамента налоговой и таможенно-тарифной политики Минфина России

УИН ГИБДД может содержать буквенными символы английского и советского алфавита.

В поле 101 нужно указать статус организации или предпринимателя, которые перечисляют средства в бюджет. Статус плательщика обозначается двузначным кодом в соответствии с приложением 5 к приказу Минфина России от 12 ноября г. № 107н. Например, организации, перечисляющие налоги с собственной деятельности, указывают в поле 101 код 01 «Налогоплательщик (плательщик сборов) – юридическое лицо». Организации, перечисляющие налоги в качестве налоговых агентов, указывают код 02. Если же организация перечисляет страховые взносы, в поле 101 нужно указать код 08 «Организация (индивидуальный предприниматель), уплачивающие страховые взносы».

Уплата штрафа гибдд платежное поручение

Бывает, что программное обеспечение некоторых банков не позволяет обрабатывать платежки с незаполненным полем 110. Из-за этого платежи не исполняют, а операционисты требуют проставлять в поле 110 нули. Это нарушение. Ни нулевых, ни каких-либо других значений в этом поле быть не должно. Казначейство России в письме от 3 апреля г. № 07-04-05/05-215 еще раз подчеркнуло: при заполнении и контроле реквизитов поручений на перечисление платежей в бюджет необходимо соблюдать действующие правила. Заполнение поля 110 не соответствует этим правилам. А значит, подобные требования банковских служащих неправомерны.

УИН развивается самими бюджетными учреждениями и прилагается для однозначного определения каждого поступления, платежа в госбюджет РФ.

В зависимости от основания платежа (поле 106), в платежном поручении могут быть указаны номера требований об уплате налога, решений о рассрочке (отсрочке), арбитражных решений и т. д. Полный перечень документов, номера которых могут быть указаны в поле 108 при уплате налогов, приведен в таблице .

Начиная с года подразделения ГИБДД начали производить квитанции, где печатают уже рассчитанный УИН ГИБДД.

Лицевой счет указывается либо в графе получатель (если лс является одним из банковских реквизитов), либо в графе – назначение платежа (поле 24).

Платежное поручение надо составлять по форме 0401060, приведенной в приложении 2 к Положению Банка России от 19.06.2012 № 383-П.

Во-первых, штраф можно снизить лишь по некоторым нарушениям ПДД. Оплата штрафов гибдд платежное поручение 2018 Проверка и оплата штрафов онлайн по официальной базе ГИБДД России и базе Федерального казначейства ГИС ГМП • Фотографии нарушения с камер ГИБДД • Безопасная оплата банковской картой • Квитанция об оплате штрафа • Техническая поддержка по всем вопросам оплаты штрафов • Действует 50%-скидка на оплату штрафа в первые 20 дней • ПДД 2018 1. Добавив В/У или СТС вы будете получать полную информацию о штрафах по вашему автомобилю 2. Платежное поручение судебным приставам — образец 2018 Образец платежного поручения судебным приставам 2018 года может потребоваться организации, которая производит удержания из зарплаты работника по исполнительному листу и переводит эти деньги судебным приставам. В статье мы расскажем, чем отличается такая платежка от других, и приведем образец ее заполнения.

ФНС уточнила правила заполнения платежек по взносам Шаг 2: заполняем платежное поручение по пеням Чтобы заполнить платежное поручение по пеням в 2018 году, некоторые реквизиты можно взять из платежки на уплату налога.

В пункте 5 зафиксируйте одно из значений: «срочно», «телеграфом», «почтой» или другой показатель, определяемый банком.

В статье расскажем, как заполнить платежку на уплату налогов и взносов, образец заполнения платежного поручения в 2018 году приведем.

ГГГГ – год, за который уплачивается налог;— для полугодовых налогов (к примеру, ЕСХН): «ПЛ.ХХ.ГГГГ», где ХХ – номер полугодия (01 или 02), ГГГГ – год, за который перечисляется налог;— для годовых платежей: «ГД.00.ГГГГ», где ГГГГ – год, за который уплачивается налог (например, производя окончательный расчет по налогу на прибыль за 2017 год, нужно будет поставить «ГД.00.2017»).Если в поле 106 стоит «ТР», то в поле 107 отражается дата требования.Если в поле 106 стоит «АП», то в поле 107 ставится «0» «0» Номер документа (108) Если в поле 106 стоит «ТП»/«ЗД», то в поле 108 ставится «0».Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате.Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки «0» Дата документа (109) Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации.

В два счета: как составить платежное поручение на оплату пеней и штрафов Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и в налоговую инспекцию или внебюджетный фонд. Штраф и пени уплачиваются по реквизитам налоговой инспекции, туда же, куда вы платите налоги. Очередность платежа та же самая, что и при уплате налогов – 5-я [1] .

С 2018 года администрировать страховые взносы будет Федеральная налоговая служба.

Платежное поручение на штраф за нарушение пдд

Начнем с того, что порядок заполнения платежки в адрес приставов будет различным для удержаний по налогам и по неналоговым платежам работника (например, по алиментам, судебным взысканиям). Образец заполнения платежного поручения в 2018 году Чтобы перечислить в бюджет налоги и взносы, важно грамотно заполнить платежное поручение. Ведь ошибки в нем чреваты тем, что деньги либо вовсе не поступят на нужный счет, либо будут учтены как другой платеж или отнесены к категории невыясненных.

Можно оставить графу пустой, если банк разрешает. 7.

В постановлении о нарушении ПДД инспекторы запишут сразу две суммы штрафа: полную и со скидкой.

Если же нарушитель управлял автомобилем в нетрезвом состоянии, проехал на красный свет, двигался по встречке, причинил вред здоровью и др.

Напоминаем вам о том, что при составлении платежного поручения в уплату платежей в бюджетную систему Российской Федерации, в частности платежных поручений на оплату административных штрафов, поле 22 «Код» должно быть заполнено значением уникального идентификатора начисления (УИН).

КПП плательщика (поле 102). Ставится «0». Наименование плательщика (поле 8). Приводится краткое наименование организации, которая переводит удержанные суммы в бюджет, т. е. ваше. Статус плательщика (поле 101). Для данных платежей приложением № 5 к приказу Минфина России от 12.11.2013 № 107н предусмотрен статус «19». Код (поле 22).

Некоторые банки не принимают платежки, если в них неверно указана очередность платежа.

Пригодится для вызова на место ДТП и сообщении о превышении полномочий — Список кодов всех регионов РФ: узнай, кто едет впереди — Помощник в споре с инспектором ДПС: приложение подскажет информацию по всем правилам, штрафам и знакам.

Однако в установленный срок инспекция деньги не вернула, и компания решила обратиться в Арбитражный суд г.

Как правило, найти все реквизиты для уплаты госпошлины можно на сайте того суда, в который вы хотите обратиться.

Категория «В» водительских прав дает возможность управлять легковым автомобилем, масса которого не превышает 3,5 тонн, а количество сидячих мест, помимо места водителя, не превышает восьми.

Поскольку в данном случае обращение сочетает требования имущественного и неимущественного характера, ООО «ИКС» уплатит 2 госпошлины (подп.

Образец платежного поручения на оплату штрафа гибдд 2018

Все данные предоставлены простым и доступным языком. Для удобства поиска, в приложении работает умный голосовой поиск, который найдет всю необходимую информацию.

при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год . Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК. * Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф). Пример: КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110 * Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога.

Платежное поручение на оплату штрафа гибдд 2018 образец

Проверка и оплата штрафов по официальной базе ГИБДД России и базе Федерального казначейства ГИС ГМП • Фотографии нарушения с камер ГИБДД • Безопасная оплата банковской картой • Оплата через Apple Pay • Touch ID • Квитанция об оплате • Техническая поддержка по всем вопросам оплаты • Действует 50%-скидка на оплату в первые 20 дней • ПДД 2018 1.

Указываются реквизиты вашего отделения соцстраха (куда подается отчетность). Узнать их можно непосредственно в отделении, либо на официальном сайте ФСС. 20 знаков УИН следует найти в протоколе и переписать в поле «Код» платежного поручения.

Налоговых что торговый сбор нужно платить при 2015 обычном порядке возмещение производится.

20 знаков УИН следует найти в протоколе и переписать в поле «Код» платежного поручения. Если ничего найти не удается, либо вас терзают сомнения на этот счет, в крайнем случае поставьте там ноль («0»).

Узнать их можно непосредственно в отделении, либо на официальном сайте ФСС.

В итоге в первую часть нового отчета по взносам входят 10 приложений и 5 подразделов.

Если же нарушитель управлял автомобилем в нетрезвом состоянии, проехал на красный свет, двигался по встречке, причинил вред здоровью и др. права на скидку не будет. Правда, пока не ясно, как закон будет действовать на практике.

7 п. 4 разд. II этого же приказа, для используется код подвида доходов 3000 (14–17 цифры кода). штрафу, связанному с налогом на прибыль, зачисляемому в федеральный бюджет: 182 1 01 01011 01 3000 110; штрафу, связанному с налогом на прибыль, зачисляемому в региональный бюджет: 182 1 01 01012 02 3000 110; штрафу, связанному с НДФЛ: 182 1 01 02010 01 3000 110.

В постановлении о нарушении ПДД инспекторы запишут сразу две суммы: полную и со скидкой.

Управление ГИБДД МВД по РТ Управление Государственной инспекции безопасности дорожного движения МВД по Республике Татарстан доводит до Вас реквизиты по видам платежей.

Если ничего найти не удается, либо вас терзают сомнения на этот счет, в крайнем случае поставьте там ноль («0»).

В постановлении о нарушении ПДД инспекторы запишут сразу две суммы: полную и со скидкой. Если уложиться в 20 дней, то вторую половину штрафа инспекторы должны списать.

pahomova-nsk.ru

Платёжное поручение 2018

Советуем прочитать наш материал Платёжное поручение, а эту статью разбиваем на темы:

Платёжное поручение 2018

Чтобы деньги попали в бюджет, необходимо правильно заполнить платежное поручение на перечисление того или иного обязательного платежа.

Правила заполнения платежного поручения прописаны в Приказе Минфина России N 107н.

Мы свели эти основные правила в таблицу:

Название поля платежки (номер поля)

Уплата взносов «на травматизм» в ФСС

Статус плательщика (101)

«01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация/ИП в качестве налогового агента

ИНН плательщика (60)

КПП плательщика (102)

КПП, присвоенный той ИФНС, в которую будет уплачиваться налог

Если взносы уплачивает организация, то указывается ее КПП. Если же плательщиком является обособленное подразделение (ОП), то в поле 102 ставится КПП этого ОП

ИП в поле 102 ставят «0»

Краткое название организации/ОП, Ф.И.О. предпринимателя

ИНН получателя (61)

ИНН той ИФНС, в которую уплачивается налог

ИНН того регионального отделения ФСС, в который перечисляется взнос

КПП получателя (103)

КПП той ИФНС, в которую уплачивается налог

КПП того регионального отделения ФСС, в который перечисляется взнос

УФК по_____(наименование региона, в котором уплачивается налог), а в скобках указывается конкретная ИФНС. Например, «УФК по г. Москве (ИФНС России № 14 по г. Москве)»

УФК по_____(наименование региона, в котором уплачивается взнос), а в скобках указывается отделение ФСС. Например, «УФК по г. Москве (ГУ — Московское РО ФСС РФ)»

Очередность платежа (21)

Код бюджетной классификации, соответствующий уплачиваемому налогу/взносу

Код ОКТМО по месту нахождения организации/ОП/имущества/транспорта Код ОКТМО по месту жительства ИП При уплате торгового сбора указывается код ОКТМО по месту нахождения торгового объекта, в отношении которого уплачивается данный сбор

Код ОКТМО по месту нахождения организации или ОП/по месту жительства ИП

Основание платежа (106)

Как правило, в данном поле указывается одно из следующих значений: «ТП» — при уплате налога/взноса за текущий период; «ЗД» — при добровольном погашении задолженности по налогам/взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС/ФСС; «АП» — при погашении задолженности по акту проверки (до выставления требования)

Период, за который уплачивается налог/взнос (107)

Если в поле 106 стоит «ТП»/«ЗД», то указывается периодичность уплаты налога, установленная законодательно, в одном из нижеприведенных форматов: — для ежемесячных уплат: «МС.ХХ.ГГГГ», где ХХ – номер месяца (от 01 до 12), а ГГГГ – год, за который производится платеж (например, при уплате НДФЛ с зарплаты работников за февраль 2018 г. нужно проставить «МС.02.2018»); — для налогов, уплачиваемых ежеквартально: «КВ.ХХ.ГГГГ», где ХХ – номер квартала (от 01 до 04), ГГГГ – год, за который уплачивается налог; — для полугодовых налогов (к примеру, ЕСХН): «ПЛ.ХХ.ГГГГ», где ХХ – номер полугодия (01 или 02), ГГГГ – год, за который перечисляется налог; — для годовых платежей: «ГД.00.ГГГГ», где ГГГГ – год, за который уплачивается налог (например, производя окончательный расчет по налогу на прибыль за год, нужно будет поставить «ГД.00.2017»). Если в поле 106 стоит «ТР», то в поле 107 отражается дата требования. Если в поле 106 стоит «АП», то в поле 107 ставится «0»

Номер документа (108)

Если в поле 106 стоит «ТП»/«ЗД», то в поле 108 ставится «0». Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки

Дата документа (109)

Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации. Но, как правило, к моменту платежа декларация еще не представлена, поэтому плательщики ставят «0». Если в поле 106 стоит «ЗД», то в поле 109 ставится «0». Если в поле 106 стоит «ТР», то в поле 109 отражается дата требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается дата после проверочного решения

Тип платежа (110)

«0» или УИН, если он есть

Назначение платежа (24)

Краткое пояснение к платежу, например, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ». При уплате взносов на «травматизм» в данном поле необходимо также указать ваш регистрационный номер страхователя

Обратите внимание, что в таблице не приведена информация, которую нужно указывать в платежных поручениях при перечислении взносов на обязательное пенси-онное и медицинское страхование, а также взносов на ВНиМ. Платежным поручениям по этим взносам посвящен отдельный материал.

Определенные реквизиты платежного поручения нужно заполнять очень внимательно. Ведь если вы допустите в них ошибку, ваш налог/взнос попросту будет считаться неуплаченным. Соответственно, придется заново перечислять сумму налога/взноса в бюджет, а также упла-тить пени (если ошибку вы обнаружите уже после окончания установленного срока уплаты).

К таким реквизитам относятся (пп. 4 п. 4 ст. 45 НК РФ, пп. 4 п. 7 ст. 26.1 Федерального закона N 125-ФЗ):

• номер счета Федерального казначейства;

• наименование банка получателя.

Ошибки же в других реквизитах некритичны – деньги все равно поступят в бюджет. А испра-вить ошибку можно уточнением платежа (п. 7 ст. 45 НК РФ).

Образец платежного поручения 2018 года скачать

Страховые взносы – это обязательные платежи, которые организации или ИП уплачивают из собственных средств на социальное страхование своих работников.

В некоторых случаях ИП обязаны уплачивать страховые взносы “за себя” (п. 3 ст. 8 НК РФ, ст. 3 Закона № 125-ФЗ). Порядок расчета и уплаты страховых взносов зависит от вида социального страхования.

Обязательное социальное страхование может быть следующих видов:

• пенсионное страхование (“пенсионные взносы” или “ОПС”);

• страхование по временной нетрудоспособности и в связи с материнством (“социальные взносы” или “ВНиМ”);

• медицинское страхование (“медицинские взносы” или “ОМС”);

• страхование от несчастных случаев на производстве и профзаболеваний (взносы “на травматизм”).

В 2018 году страховые взносы нужно перечислять не 15 числа следующего месяца, после начисления.

В 2018 г. сроки уплаты страховых взносов такие:

• за декабрь 2017 г. – 15.01.2018

• за январь – 15.02.2018

• за февраль – 15.03.2018

• за март – 16.04.2018

• за апрель – 15.05.2018

• за май – 15.06.2018

• за июнь – 16.07.2018

• за июль – 15.08.2018

• за август – 17.09.2018

• за сентябрь – 15.10.2018

• за октябрь – 15.11.2018

• за ноябрь – 17.12.2018

• за декабрь – 15.01.2019

Далее приведем расшифровку основных полей платежного поручения, которые необходимо заполнять в целях перечисления страховых взносов в 2018 году:

Статус плательщика, поле 101

Плательщик страховых взносов – «01»

ИНН плательщика, поле 60

КПП плательщика, поле 102

КПП организации, обособленного подразделения или недвижимого имущества в зависимости от места уплаты взносов

Плательщик, поле 8

наименование организации или «обособки»

ИНН и КПП получателя, поля 61 и 103

ИНН и КПП ИФНС, в которую сдаете отчетность.

Реквизиты ИФНС непосредственно там или на сайте ФНС в разделе «Электронные услуги» – «Адрес и платежные реквизиты Вашей инспекции»

Получатель, поле 16

УФК по ______ (указать наименование субъекта РФ, где платите страховые взносы), а затем в скобках – наименование вашей ИФНС. Например, “УФК по г. Москве (ИФНС N 22 по г. Москве)”

текущий платеж – “0”

поле 104 – КБК налога или страховых взносов

поле 105 – ОКТМО по адресу организации, ОП или недвижимости в зависимости от места уплаты налога, взносов. Узнать код можно с помощью сервиса “Узнай ОКТМО” на сайте ФНС

Основание платежа, поле 106

– текущий платеж – “ТП”;

– недоимка по требованию ИФНС – “ТР”;

– недоимка по акту проверки до выставления ИФНС требования – “АП”

Период, поле 107

Для ТП или ЗД – период, за который платите взносы, в формате XX.YY.ГГГГ. XX – периодичность уплаты:

– YY – период уплаты: номер месяца от 01 до 12, квартала от 01 до 04, полугодия 01 или 02, годовой платеж – 00;

– ГГГГ – год. Например, при уплате взносов за апрель 2018 г. – “МС.04.2018”;

для ТР – дата уплаты налога или взноса по требованию;

Номер документа, поле 108

– для ТП или ЗД – “0”;

для ТР – номер требования;

для АП – номер решения по проверке

Дата документа, поле 109

– для ТП – дата подписания расчета по взносам, а если он не сдан – “0”;

– для ТР – дата требования

– для АП – дата решения по проверке.

Назначение платежа, поле 24

Текстовое пояснение + регистрационный номер страхователя в фонде. Например, “Страховые взносы на обязательное пенсионное страхование за апрель 2018 г. рег. № 567-111-000000”

Получателем платежа в 2018 году по всем видам взносов (кроме взносов «на травматизм») являются налоговые инспекции:

• по адресу организации или ее обособленного подразделения;

• по месту жительства индивидуального предпринимателя.

Заполняйте это поле по правилам, прописанным в приказе Минфина России № 107н. В поле «Получатель платежа» указывайте наименование органа Федерального казначейства и в скобках наименование своей ИФНС. Если же вносите платеж «на травматизм», то в скобках будет указание на отделение ФСС России.

В платежках по взносам в ФНС компании ставят в поле 101 «Статус плательщика» код 01, индивидуальные предприниматели – 09. При этом код 09 ИП используют в 2018 году как при уплате страховых взносов “за себя”, так и при перечислении средств за работников. Ранее налоговики рекомендовали ставить код 14. В 2018 году такой код не используйте.

Код 08 для платежек в ИФНС не нужен. Его используют только при уплате страховых взносов в ФСС “на травматизм”.

Код бюджетной классификации – обязательный реквизит платежки. Его отражают в поле 104. Значения кодов приведем далее.

Вид платежа

КБК

С выплат работникам

Пенсионные платежи по общему и пониженному тарифу

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Дополнительные пенсионные платежи за работников, занятых во вредных работах

Взносы по дополнительному тарифу, не зависящему от результатов спецоценки

182 1 02 02131 06 1010 160

Взносы по дополнительному тарифу, зависящему от результатов спецоценки

182 1 02 02131 06 1020 160

182 1 02 02131 06 2100 160

182 1 02 02131 06 3000 160

Дополнительные пенсионные платежи за работников, занятых на тяжелых или опасных работах

Взносы по дополнительному тарифу, не зависящему от результатов спецоценки

182 1 02 02132 06 1010 160

Взносы по дополнительному тарифу, зависящему от результатов спецоценки

182 1 02 02132 06 1020 160

182 1 02 02132 06 2100 160

182 1 02 02132 06 3000 160

По временной нетрудоспособности и материнству

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

На обязательное медицинское страхование

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

Взносы ИП за себя

Пенсионные

Фиксированные взносы в ПФР

182 1 02 02140 06 1110 160

Взносы по тарифу 1 процент с дохода свыше 300 000 руб.

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Медицинские

182 1 02 02103 08 1013 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3013 160

КБК для ФСС («на травматизм»):

Вид платежа

КБК

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

Заполнение платежного поручения 2018 года

Компании и ИП с сотрудниками обязаны перечислять с их доходов налог в ИФНС. Для этого нужно заполнить платежное поручение по НДФЛ с новыми реквизитами.

Перечислить НДФЛ нужно не позднее следующего дня после выплаты зарплаты. А если речь идет о пособиях, то не позднее последнего дня месяца, когда оно было выдано работнику.

Платежное поручение на перечисление НДФЛ необходимо заполнить на определенном бланке. Это форма 0401060.

Давайте рассмотрим образец заполнения полей платежного поручения по НДФЛ в 2018 году за сотрудников. Многие поля платежки, такие как ИНН, дата, сумма и др., в 2018 году не изменились. Заполняйте их в обычном порядке — просто укажите нужное значение. Для разных форм собственности, для ООО или ЗАО, правила заполнения реквизитов платежки по НДФЛ в 2018 году также одинаковые.

Ниже мы привели наглядный образец новых платежек по НДФЛ в 2018 году.

Теперь обратимся к проблемным полям платежки.

В этой таблице мы указали все реквизиты, которые нужно заполнить, чтобы платежное поручение по НДФЛ точно дошло до бюджета:

организации ставят свой код, ИП – 0

Статус плательщика (поле 101)

— 02 – если компания или ИП платят подоходный налог за своих наемных рабочих,

— 09 – если ИП уплачивает налог только за себя, со своих доходов.

Следует пояснить, почему статус плательщика у ИП может быть разный. Все просто – когда бизнесмен уплачивает налоги за своих тружеников, он – налоговый агент со статусом 02. Когда он не имеет сотрудников, он не является налоговым агентом.

ИНН/КПП получателя (поля 61 и 103)

вписывайте сюда реквизиты своего территориального отделения ФНС, либо ИФНС по месту нахождения вашего обособленного подразделения

Получатель (поле 16)

В платеже по НДФЛ пишите так:

УФК по_____(наименование региона, в котором уплачиваются взносы), а в скобках указывается наименование ФНС, куда платите подоходный.

Например: «УФК по г. Москве (ИФНС России №20 по г. Москве)».

Очередность платежа (поле 21)

Здесь все просто, ставим:

— 5 – если это стандартный платеж налога; — 3 – если уплата осуществляется по требованию налоговых органов (смотрите выше образец платежного поручения по НДФЛ 2018).

При стандартной уплате налоговым агентом КБК будет следующим:

— 182 1 01 02010 01 1000 110.

Но если ИП платит подоходный за себя, либо это пени или иные платежи по налогу, КБК будет иной. Таблицу КБК для платежного поручения по НДФЛ 2018 найдете в конце этой статьи.

При уплате НДФЛ 2018 не заполняем (пишем 0)

Основание платежа (поле 106)

При уплате НДФЛ в 2018 году здесь возможны следующие варианты:

— самый распространенный ТП – это значит текущий платеж (вписываем, если речь о стандартном налогом платеже);

— ТР – вписываете, если уплата случилась по настоянию ФНС.

Период, за который уплачивается взнос (поле 107).

Формат заполнения ячейки ХХ.ХХ.ХХХХ.

Так как НДФЛ ежемесячный платеж, первые два символа будут МС. Остальные шесть символов означают месяц и год уплаты.

Указывайте не месяц перечисления платежа, а месяц, за который платите подоходный.

Номер и дата документа (поле 108 и 109)

При уплате текущего платежа по НДФЛ — 0. Если по требованию ФНС – впишите номер требования

Назначение платежа (поле 24)

Так и пишите «налог на доходы физических лиц с зарплаты за январь 2018 года»

Здесь мы отметили поля платежного поручения по НДФЛ в 2018 году, в которых бухгалтеры путаются чаще всего.

При перечислении НДФЛ с отпускных, платежное получение в 2018 году надо заполнять так же как обычно. Только в поле «Назначение платежа» укажите, что перечисляете налог с отпускных.

При увольнении сотрудника все реквизиты платежки по НДФЛ в 2018 году также остаются прежними. В поле «Назначение платежа» необходимо указать, что перечисляете налог при увольнении и дату дохода.

Если необходимо оплатить пени по НДФЛ, в платежном поручении нужно изменить не только назначение платежа, но и КБК. Код для пени – 182 1 01 02010 01 2200 110.

При оплате штрафа по НДФЛ также поменяйте КБК – 182 1 01 02010 01 3000 110.

При оплате НДФЛ в 2018 году в платежном поручении одним из важнейших реквизитов является КБК. Ошибка в цифрах кода чревата тем, что платеж не найдет адресата, и не будет засчитан компании.

Код зависит от того, кто платит НДФЛ:

• организация и ИП за своих сотрудников,

• либо ИП за себя.

На код влияет также вид платежа: сам налог, пени, штрафы.

Все коды, которые могут потребоваться вам при заполнении платежного поручения по НДФЛ в 2018 году, мы объединили в таблицу:

Вид платежа по НДФЛ

Код для налоговых агентов

Код для ИП, не имеющих работников

Код для иностранцев, которые трудятся в РФ по патенту

182 1 01 02010 01 1000 110

182 1 01 02020 01 1000 110

182 1 01 02040 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02020 01 2100 110

182 1 01 02040 01 2100 110

Проценты по НДФЛ

182 1 01 02010 01 2200 110

182 1 01 02020 01 2200 110

182 1 01 02040 01 2200 110

182 1 01 02010 01 3000 110

182 1 01 02020 01 3000 110

182 1 01 02040 01 3000 110

Платежное поручение по НДФЛ в 2018 году

Чтобы НДФЛ поступил в бюджет, нужно заполнить платежное поручение согласно требованиям Минфина и Центробанка. Иначе налог может не поступить в бюджет и придется уточнять данные платежа, проверять реквизиты, искать ошибку. Чтобы этого не произошло, мы подготовили образцы платежного поручения по НДФЛ в 2018 году с зарплаты, отпускных, больничных, при увольнении и на оплату штрафа.

Как правильно заполнить платежное поручение по НДФЛ в 2018 году, сказано в приказе Минфина России № 107н и Положении Банка России № 383-П. Заполнить платежное поручение необходимо на унифицированном бланке. Это форма 0401060.

Когда будете заполнять платежку по НДФЛ в 2018 году, учтите два момента. Во-первых, в поле 107 нужно указывать период, за который начислили налог. К примеру, если в октябре перечисляете налог за сентябрь, ставьте в поле 107 платежки «МС.09.2017». Подтверждает это письмо Казначейства России от 10.08.2017 № 07-04-05/05-660.

Во-вторых, поле 110 при уплате НДФЛ не заполняйте, оставляйте пустым (Указание Банка России от 05.07.2017 № 4449-У). Поле 110 должны заполнять компании, которые рассчитываются с физлицами бюджетными деньгами. Например, платят зарплаты бюджетникам, стипендии и т. п.

Каждому полю платежного поручения присвоен свой номер. Прокомментируем основные поля, на которые нужно обратить внимание.

Если НДФЛ уплачивает работодатель, то в поле 101 «Статус плательщика» ставят 02. Если предприниматель на общем режиме перечислят налог с доходов от бизнеса – 09.

В поле 104 указывают 20-значный КБК платежа. КБК на 2018 год для уплаты НДФЛ с доходов работников — 182 1 01 02010 01 1000 110, с доходов от предпринимательской деятельности — 182 1 01 02020 01 1000 110

В поле 106 «Основание платежа» при перечислении налога на доходы физлиц вписывают двузначный буквенный код «ТП» (п. 7 приложения № 2 к приказу № 107н).

Работодатели не считают налог на основании отчетности. Поэтому в полях 108 «Номер документа» и 109 «Дата документа» записывают значение 0.

В поле 24 «Назначение платежа» указывают дополнительную информацию, связанную с перечислением денег. Например, если компания платит налог с июльских выплат, в поле 24 записывают НДФЛ за июль 2018 года.

Как заполнить иные поля платежки по НДФЛ в 2018 году, смотрите в таблице:

Пояснение, как заполнять

Поле 6 «Сумма прописью»

В поле записывают сумму налога прописью с заглавной буквы. При этом слово «рубль» пишут в соответствующем падеже без сокращений. Например, «Пятьдесят две тысячи двести пятьдесят рублей»

В поле 7 платежки сумму указывают цифрами, разделив рубли и копейки знаком «–». Если копеек нет, после суммы платежа ставят знак «=». Например, 1560=

Поле 8 «Наименование налогоплательщика»

Отмечают наименование компании, например ООО «Звезда». Если платеж осуществляет предприниматель, то его ФИО и в скобках — «ИП». Затем адрес места жительства (регистрации), до и после информации о месте жительства (регистрации) нужно ставить «//». Допустим, Петрова Ольга Алексеевна (ИП) // г. Ростав, пр-т Ленина, д. 15, кв. 89 //

Поле 21 «Очередность платежа»

В поле ставят цифру 5 – если это текущий платеж, цифру 3 – если уплата осуществляется по требованию налоговых органов

Поле предназначено для уникального идентификатора платежа (УИП). Этот реквизит вписывают, только если он установлен получателем средств и доведен до плательщика. При уплате текущих налогов, рассчитанных плательщиками самостоятельно, УИП не устанавливается. Поэтому в поле «Код» при перечислении НДФЛ указывают значение 0

Код ОКТМО показывает, в какой муниципалитет компаниям или ИП платит НДФЛ. Коды содержатся в Общероссийском классификаторе территорий муниципальных образований ОК 033-2013 (утвержден приказом Росстандарта № 159-ст)

По общим правилам дата фактического получения дохода в виде зарплаты — последний день месяца, за который работнику начислили доход (п. 2 ст. 223 НК РФ). Удержать НДФЛ с зарплаты необходимо при выплате дохода, а перечислить — не позднее следующего дня. То есть платежку на НДФЛ для ООО или ИП безопаснее передать в банк в день ее выплаты или не позднее следующего дня. Это две безопасные даты, которые исключат споры с инспекторами.

НДФЛ с отпускных и больничных пособий необходимо перечислить до конца месяца, в котором выдали деньги (абз. 2 п. 6 ст. 226 НК РФ). В поле 107 указывают месяц, в котором сотрудники получили отпускные или пособие. Например, если компания выдала отпускные и пособия в ноябре, то запишите МС.11.2018. Если в декабре, то — МС.12.2018.

Срок уплаты НДФЛ при увольнении указан в статье 226 НК РФ. Работодатель обязан удержать налог в день зарплаты или выплаты иного дохода. Перечислить удержанный налог следует в день выплаты либо на следующий день, но не позже этого срока.

Многие бухгалтера спрашивают, как заполнить платежку на штраф по НДФЛ. В поручении запишите основание платежа (поле 106) — АП, налоговый период (поле 107) — 0, номер и дату документа (поля 108 и 109) — номер и дату решения о привлечении к ответственности. КБК по штрафам (поле 104) – 182 1 01 02010 01 3000 110.

НДФЛ с доходов от бизнеса предприниматель платит, если работает на общем режиме. Общую сумму налога за год ИП платит по месту своего учета не позднее 15 июля года, следующего за истекшим налоговым периодом (п. 6 ст. 227 НК РФ). Например, при уплате налога по итогам 2017 года, в поле 107 ставят ГД.00.2017.

Платежное поручение по налогам в 2018 году

Сумму НДС, рассчитанную по итогам каждого квартала 2018 года, нужно платить равномерно в течение следующих 3-х месяцев. Сроки уплаты – не позднее 25-го числа каждого из этих месяцев.

НДС, подлежащий уплате в бюджет за I квартал 2018 года, нужно перечислить равными долями в сроки не позднее 25 апреля, 25 мая и 25 июня 2018 года.

Если 25-е число попадает на выходной или нерабочий праздничный день, то НДС заплатите не позднее первого рабочего дня, который идёт за этим нерабочим днем (п. 7 ст. 6.1 НК РФ).

Таким образом, заплатить НДС за I квартал 2018 года нужно в следующие крайние сроки:

• 25 апреля 2018 года включительно;

• 25 мая 2018 года включительно;

• 25 июня 2018 года включительно.

Платежные поручения на перечисление налога оформляйте в соответствии с Положением Банка России № 383-П и Приложениями № 1 и 2 к приказу Минфина России № 107н.

Учтите, что некоторые ошибки в платежном поручении на уплату НДС являются фатальными. Это значит, что перечисленный НДС по платежкам с такими ошибками не будет считаться уплаченным, а обязанность налогоплательщика или агента по уплате налога останется неисполненной.

К таким недочётам относят ошибки:

• в номере счета Федерального казначейства;

• в наименовании банка получателя.

Также имеет смысл обращать внимание и на другие реквизиты платежного поручения, чтобы перечисляемый в 2018 году платеж по НДС считался зачтённым в казну.

Ниже приведена таблица, в которой пояснены отдельные реквизиты платежки по НДС:

01 (если налогоплательщик – организация); 09 (если налогоплательщик – ИП); 02 (для налогового агента)

18210301000011000110 (налог, кроме импорта из ЕАЭС); 18210301000012100110 (пени); 18210301000013000110 (штраф).

ОКТМО по месту нахождения организации (месту жительства ИП)

ТП – платежи текущего года; ЗД – добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате; ТР – погашение задолженности по требованию налогового органа; и др.

Показатель налогового периода

КВ.XX.YYYY, где XX – номер квартала (к примеру, за 1-ый квартал, код 01), YYYY – год, за который производится уплата (например, 2018)

Номер документа-основания платежа

При уплате текущих платежей на основании налоговой декларации или при добровольном погашении задолженности при отсутствии требования ИФНС (основание платежа «ТП» или «ЗД») указывают «0»

Дата документа основания платежа

0, если в поле 108 указан «0»

К примеру, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (3 платеж за I квартал 2018 г.)»

Платежное поручение по страховым взносам в 2018 году

В связи с передачей администрирования страховых взносов ФНС изменились правила заполнения платежных поручений. В том числе, изменились реквизиты получателя платежа, статус плательщика, который необходимо указывать в поле 101, обновились КБК.

В этой публикации мы выясним, как заполнять платежные поручения в 2018 году и предложим читателям образец платежного поручения по страховым взносам в 2018 году.

Большую часть взносов необходимо перечислять не в фонды, как в прошлые годы, а в ФНС. В ФСС надо оплачивать только один вид взносов: взносы с зарплаты работников на обязательное страхование от несчастного случая на производстве и профессиональных заболеваний, как и прежде. Остальные взносы теперь подлежат оплате в ФНС.

• взносы в фиксированном размере на обязательное пенсионное страхование ИП «за себя»;

• взносы в фиксированном размере на обязательное медицинское страхование ИП «за себя»;

• взносы с зарплаты работников на обязательное медицинское страхование;

• взносы с зарплаты работников на обязательное пенсионное страхование;

• взносы с зарплаты работников на обязательное страхование по временной нетрудоспособности и материнства.

Соответственно для страховых взносов, уплачиваемых в ФНС, необходимо указывать реквизиты той ИФНС в которой ИП (организация) стоит на учете.

Так, согласно письму ФНС № ЗН-4-1/[email protected], в поле 16 «Получатель» должно быть указано сокращенное наименование органа Федерального казначейства, а в скобках сокращенное наименование налоговой инспекции, которой переводится платеж. Например: «УФК по г. Москве (ИФНС России № 7 по г. Москве).

В полях 61 «ИНН» и 103 «КПП» должны быть указаны ИНН и код причины постановки на учет в налоговой инспекции, как при уплате налогов.

Пожалуй, самым непонятным вопросом в связи с нововведениями стал статус плательщика в платежном поручении, который надо указывать в поле 101. Ранее поле 101 в платежном поручении на уплату страховых взносов заполнялось на основании Приложения № 5 к приказу Минфина РФ № 107н. Однако передача администрирования взносов в ФНС изменила статус плательщика по отношению к получателю, что поставило ранее применявшиеся правила под сомнение.

Официальных разъяснений на эту тему на момент публикации данного материала нет. На тематических форумах в интернете бухгалтера высказывают три точки зрения, и какая из них абсолютно верна, до сих пор непонятно. Положение спасает только одно: даже если в поле 101 будет указан неверный статус плательщика, это не приведет к потере платежа и последующей недоимке у страхователя. Инспекторы ФНС засчитывают платежи, даже при неверно указанном статусе плательщика.

Итак, предлагаем три точки зрения на вопрос заполнения поля 101 в платежном поручении по страховым взносам 2018 года.

Согласно одному из мнений, значение поля 101 должно быть «14», означающее налогоплательщиков, производящих выплаты физлицам. И хотя такой статус не имеет никакого отношения к страхователю, ряд ИФНС успели дать официальные ответы о том, что значение поля 101 должно быть именно «14».

По другой точке зрения, поле 101 должно содержать значение «08», действовавшее в прошлые годы и означающее ИП и организаций, перечисляющих денежные средства в уплату страховых взносов и иных платежей в бюджетную систему РФ. Примечательно, что платежные поручения на уплату страховых взносов именно с этим статусом плательщика принимает Сбербанк-онлайн, отклоняя платежки с иными статусами плательщика.

И наконец, высказано предположение, что ИП должны указывать в данном поле «09», а организации — «01». Это статусу налогоплательщиков-ИПи налогоплательщиков-юридических лиц. Объясняется такая точка зрения тем, что передача администрирования страховых взносов ФНС превращает страхователей в налогоплательщиков. Т. е. статусы «09» и «01» могут теперь применяться к уплате как налогов, так и страховых взносов. Правильность такого подхода вызывает не меньшие сомнения, чем в предыдущих случаях, ведь сама действующая редакция НК РФ разделяет понятия «плательщик страховых взносов» и «налогоплательщик».

По всей вероятности, в ближайшее время должно появиться официальное разъяснение по этому вопросу. Поэтому можно посоветовать, не торопиться с перечислением страховых взносов.

Обновление 08.02.2017 — разъяснения ИФНС вопроса статуса плательщика.

Некоторые региональные ИФНС разослали страхователям разъяснения по поводу заполнения платежных поручений на уплату страховых взносов в 2018 году.

Согласно документу, статус плательщика указывается следующим образом:

• Статус 01 – указывается при уплате страховых взносов юридическим лицом;

• Статус 09 – указывается при уплате страховых взносов индивидуальным предпринимателем;

• Статус 10 – указывается при уплате страховых взносов нотариусом, занимающимся частной практикой;

• Статус 11 – указывается при уплате страховых взносов адвокатом, учредившего адвокатский кабинет;

• Статус 12 – указывается при уплате страховых взносов главой крестьянского (фермерского) хозяйства;

• Статус 13 – указывается при уплате страховых взносов за наемных работников физическим лицом (не являющимся ИП).

Обратите внимание, что для страховых взносов (кроме взносов «на травматизм») изменились первые три цифры КБК, означающие главного администратора доходов бюджетов. В связи с передачей администрирования страховых взносов ФНС, первые три цифры КБК теперь 182. В прошлые годы первые три цифры КБК были 392.

Если в 2017 году перечисляются страховые взносы, начисленные за более ранние периоды, в платежном поручении необходимо указывать переходные КБК. Их единственное отличие состоит в цифрах с 14-ой по 17-уювключительно (код подвида доходов). Например, в КБК взносов на обязательное медицинское страхование код подвида дохода принимает значение 1011. Для взносов, оплачиваемых в 2017 году за 2017 год, код подвида дохода в данных КБК имеет значение 1013.

Переходные КБК страховых взносов для удобства читателей собраны в таблице ниже:

center-yf.ru