Налог на имущество организаций – новшество 2018 года

Ведущий экономист-консультант компании «Что делать Консалт»

Федеральным законом от 27.11.2017 № 335-ФЗ статья 381.1 НК РФ дополнена пунктом вторым. С введением этого пункта субъекты РФ наделены правом принимать закон в отношении имущества, указанного в п. 25 ст. 381 НК РФ, с даты выпуска которого прошло не более трёх лет, а также в отношении имущества, отнесённого законом субъекта РФ к категории инновационного высокоэффективного оборудования, и устанавливать дополнительные налоговые льготы вплоть до полного освобождения такого имущества от налогообложения. При этом регионы решают сами, какое оборудование относится к названной категории.

Пример. Кадастровая стоимость жилого дома определена во II квартале 2018 г., а внесена в ЕГРН только в III квартале, например, 5 августа. Объект начнёт облагаться налогом на имущество по кадастровой стоимости начиная с августа 2018 г. (п. 5 ст. 382 НК РФ).

Таким образом, с 2018 года факт отсутствия на 1 января налогового периода утверждённой в установленном порядке кадастровой стоимости указанных объектов налогообложения не освобождает налогоплательщиков от обязанности по уплате в отношении них налога на имущество (авансовых платежей) за весь налоговый период, если кадастровая стоимость определена в течение налогового (отчётного) периода.

Теперь рассмотрим, какие изменения коснулись региональных законов о налоге на имущество организаций в Москве, Московской области, Санкт-Петербурге и Ленинградской области.

Москва

Изменения, внесённые в Закон города Москвы от 05.11.2003 № 64 «О налоге на имущество организаций», касаются налоговых льгот, в том числе налоговых льгот в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость.

Так, освобождаются от уплаты налога управляющие компании закрытых паевых инвестиционных фондов, сформированных в рамках реализации приоритетного проекта «Ипотека и арендное жилье», паспорт которого утверждён президиумом Совета при Президенте Российской Федерации по стратегическому развитию и приоритетным проектам, в отношении включённых в состав этих закрытых паевых инвестиционных фондов нежилых помещений и (или) машино-мест, предназначенных для использования физическими лицами для целей, не связанных с осуществлением предпринимательской деятельности. Такая налоговая льгота не применяется в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость. Это изменение распространяется на правоотношения, возникшие с 1 января 2017 года.

Что касается льготы по налогу на движимое имущество организаций, то в Москве она также установлена, но только на 2018 год Закон вступил в силу 28 февраля, но действует с обратной силой, то есть с начала года.(п.31 ч.1 ст. 4 Закона г. Москва от 05.11.2003 № 64 в ред. Закона от 21.02.2018 N 4).

Также статья 4 дополнена пунктом, в соответствии с которым право на применение налоговых льгот, возникает (прекращается) с первого числа квартала, следующего за кварталом, в котором выполняются (прекращаются) условия их применения.

В то же время из статьи 4 Закона города Москвы исключены налоговые льготы для автономных, бюджетных и казенных учреждений города Москвы и внутригородских муниципальных образований в городе Москве, а также для организаций, осуществляющих на территории города Москвы производство автомобилей, — в отношении имущества, используемого ими в этих целях.

В то же время статья 4 дополнена пунктом, в соответствии с которым право на применение налоговых льгот возникает (прекращается) с первого числа квартала, следующего за кварталом, в котором выполняются (прекращаются) условия их применения.

В отношении объектов недвижимого имущества, принадлежащих профессиональным союзам, их объединениям (ассоциациям), налоговая база уменьшается на величину кадастровой стоимости площади объекта налогообложения, не переданной в аренду или наём третьим лицам и используемой налогоплательщиком для выполнения своих уставных задач, с применением коэффициента 0,75 (пп. 2.4 ст. 4-1).

Московская область

В отличие от Москвы в Московской области региональные власти продлили льготу по налогу на движимое имущество на 2018–2020 годы.

Также снижена ставка налога на в 2018 году в отношении:

- железнодорожных путей общего пользования в 2018 году – до 1,3 %;

- в отношении магистральных трубопроводов, линий энергопередачи – до 1,9%;

- в отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость 1,5%.

Санкт-Петербург

Льготу сохранили для движимого имущества, с даты выпуска которого прошло не более трёх лет (Закон от 29.11.2017 № 785-129). С остального льготного имущества нужно заплатить налог по ставке 1,1%.

Ставка налога на имущество организаций, исчисляемого исходя из кадастровой стоимости, в 2018 году осталась на уровне 2017 года и составила 1% (п. 5 ст. 2 Закона Санкт-Петербурга от 26.11.03 № 684-96 (в ред. от 26.12.17)).

Пунктом 7 статьи 4-1 Закона Санкт-Петербурга предоставляется льгота на устройства наружного освещения и подсветки общественных туалетов, а также водных устройств, включая фонтаны, фонтанные комплексы, питьевые фонтанчики, бюветы. При этом исключён ранее действовавший пункт 8 об освобождении от налога на имущество организаций в отношении объектов социально-культурной сферы.

Дополнительно переформулирован пункт об освобождении от уплаты налога на имущество объектов культурного наследия регионального значения. Теперь пункт 23 (ранее – пункт 16) гласит, что для получения освобождения в отношении указанных объектов необходимо осуществить капитальные вложения, имеющие своей целью сохранение объекта культурного наследия, в сумме более 500 млн рублей начиная с 1 января 2016 года.

Перечень объектов, облагаемых налогом на имущество исходя из кадастровой стоимости, приведён в соответствие статье 378.2 НК РФ. При этом ставка налога на имущество по этим объектам в 2018–2019 годах составит 1%.

- для организаций, осуществляющих деятельность в области связи (ОКВЭД 61.1, 61.2, 61.9);

- для организаций – в отношении имущества, расположенного на территории ОЭЗ;

- для организаций, осуществивших в течение не более одного любого календарного года, начиная с 1 января 2015 года, вложения на территории Санкт-Петербурга на общую сумму не менее 50 млн рублей.

Согласно дополнению, внесённому в Закон Санкт-Петербурга «О налоге на имущество организаций», в частности, отчётными периодами для налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости, признаются первый квартал, второй квартал и третий квартал календарного года (Постановление Правительства Санкт-Петербурга от 19.12.2017 № 1091).

Ленинградская область

В Ленинградской области, так же как и в Санкт-Петербурге, региональные власти сохранили льготу на движимые объекты, с даты выпуска которых прошло не больше трёх лет, но только на 2018 год (пп. «я» п. 1 ст. 3-1 Областного закона Ленинградской области от 25.11.2003 № 98-ОЗ (ред. от 29.12.2017)).

К организациям, уплачивающим налог в размере 50% от установленной ставки, добавлены организации, осуществляющие оптовую торговлю топливом и розничную торговлю моторным топливом в специализированных магазинах.

Налоговая отчётность по налогу на имущество организаций

Одно из изменений в форме декларации заключается в добавлении раздела 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости». В нём предусмотрены следующие строки для внесения:

— остаточной стоимости объекта недвижимого имущества.

Аналогичный раздел добавлен и в форму расчёта авансового платежа.

В Письме ФНС России от 24.08.2017 № БС-4-21/[email protected] разъяснено, что в случае заполнения раздела 2.1 декларации или расчёта по авансовым платежам по налогу на имущество в отношении основных средств, кодирование которых было осуществлено девятизначными кодами по классификатору ОК 013-94 (по старому ОКОФ, действовавшему до 01.01.2017), рекомендуется заполнять строки с кодами «040» с учётом указанных положений п. 2.4 приложения № 3 к Приказу № ММВ-7-21/[email protected], без учёта разделителей в виде точек.

Нужно отметить, что льгота по движимым объектам «перекочевала» из разряда федеральных в региональные. Это нужно учесть при заполнении декларации: в разделе 2 расчёта авансовых платежей по налогу на имущество в строке 130 при заявлении права на льготу по движимому имуществу в 2018 году (в случае установления таковой в регионе пребывания) необходимо указывать код «2012000» в отличие от кода «2012057», указываемого по такому имуществу в 2017 году.

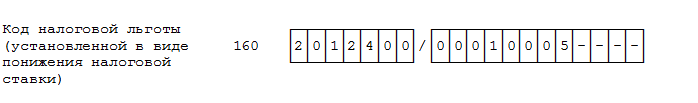

Также нужно отметить особенность заполнения данного расчёта в Московской области. При заявлении права на льготу по налогу на имущество организаций, установленную в Московской области, в расчёте авансовых платежей заполняется поле 160 «Код налоговой льготы (установленной в виде снижения налоговой ставки)» и указывается код «2012400», так как движимые ОС в этом регионе не отнесли к числу освобождаемых от налогообложения, а установили пониженную ставку налога по такому имуществу на 2018–2020 годы в размере 0%.

Подводя итог изменениям, которые претерпело российское и региональное законодательство в области налога на имущество организаций, можно сказать, что общий порядок расчёта налога на имущество в 2018 не изменился. Изменились предоставляемые налогоплательщикам льготы по этому налогу. Полагаем, что информация, представленная в статье, позволит организациям своевременно воспользоваться этими льготами и сэкономить финансовые ресурсы организации.

www.4dk.ru

Налог на имущество 2018

Актуально на: 6 декабря 2017 г.

Налог на имущество организаций является региональным налогом (ст. 14 НК РФ). Он устанавливается гл. 30 НК РФ и законами субъектов РФ и с момента введения является обязательным к уплате на территории соответствующего субъекта РФ (п. 1 ст. 372 НК РФ).

О том, кто является налогоплательщиками налога на имущество, какое имущество облагается налогом и как налог рассчитывается, мы рассказывали в нашей консультации. Однако при расчете налога на имущество организаций в 2018 году и представлении отчетности по нему необходимо учесть изменения. Об основных из них расскажем в этом материале.

Налог на имущество: изменения в 2018 году по движимому имуществу

С 01.01.2018 движимое имущество III и последующих амортизационных групп (т. е. со сроком полезного использования свыше 3 лет), которое принято на учет с 01.01.2013, льготируется только в том случае, если соответствующая льгота установлена субъектом РФ (п. 1 ст. 381.1 НК РФ).

Если такая льгота не будет установлена, налог на имущество по этому движимому имуществу придется платить. По какой ставке – укажет региональный закон, но в любом случае – не выше 1,1% в 2018 году (п. 3.3 ст. 380 НК РФ в ред., действ. с 01.01.2018). Подробнее о том, какие по налогу на имущество юр лиц изменения в 2018 применяются в отношении движимого имущества, мы рассказывали в отдельной консультации.

Бланки отчетности по налогу на имущество с 2018 года

Напомним, что в 2017 году организации сами выбирали, по какой форме сдавать отчетность по налогу на имущество. Расчеты по авансовым платежам в 2017 году организации могли сдавать как по форме, утвержденной Приказом ФНС от 24.11.2011 № ММВ-7-11/895 , так и по форме, утвержденной Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected] (Письмо ФНС от 23.06.2017 № БС-4-21/12076 ).

Но налоговую декларацию по налогу на имущество за 2017 год, а также расчеты по авансовым платежам, начиная с 1-го квартала 2018 года, нужно представлять исключительно по формам, утвержденным Приказом ФНС от 31.03.2017 № ММВ-7-21/[email protected]

glavkniga.ru

Налог на имущество: рекомендации по заполнению декларации

ФНС России дала рекомендации по заполнению декларации и расчета по авансовому платежу по налогу на имущество организаций, формы которых утверждены приказом ФНС России от 31.03.2017 № ММВ-7-21/[email protected]

1. Представление одной декларации (одного расчета по авансовому платежу) по налогу на имущество организаций.

Организация обязана отчитываться по налогу на имущество (ст. 386 НК РФ):

- по своему местонахождению;

- по местонахождению ее обособленных подразделений, имеющих отдельный баланс;

- по местонахождению объектов недвижимости, находящихся вне местонахождения организации и указанных подразделений.

Организация, имеющая обособленные подразделения, вправе сдавать одну декларацию (один расчет по авансовому платежу) в одну налоговую инспекцию по своему выбору, если:

- организация и ее подразделения расположены в одном субъекте РФ;

- законодательством этого субъекта РФ предусмотрено зачисление налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований;

- имущество облагается налогом по среднегодовой стоимости.

Чтобы отчитываться централизованно, нужно ежегодно, до завершения года согласовывать такой порядок с УФНС по субъекту РФ, на территории которого находится выбранная инспекция. После чего в течение налогового периода (календарного года) сменить выбранную налоговую инспекцию нельзя (письма ФНС России от 13.09.2017 № БС-4-21/[email protected], от 06.04.2016 № БС-4-11/[email protected]). Если же организация обратилась за согласованием до завершения года, но 30-дневный срок ответа на него до 31 декабря не истек, то проводить согласование можно в начале нового календарного года.

В расчетах по авансовому платежу и в декларации нужно указывать ОКТМО территории, подведомственной инспекции, в которую сдается отчетность.

Централизованный способ сдачи отчетности неприменим, если организация платит налог по (подп. 1 – 4 п. 1 ст. 378.2 НК РФ):

- административно-деловым и торговым центрам;

- нежилым помещениям;

- жилым домам и жилым помещениям, которые не отражены в бухгалтерском учете в качестве основных средств.

По этим объектам налоговая база определяется как их кадастровая стоимость, и отчитываться по ним по налогу на имущество организаций нужно в инспекции по их местонахождению.

2. Заполнение строк 010 – 030 раздела 2.1 декларации и расчета по налогу на имущество организаций.

В действующих формах налоговой отчетности в разделе 2.1 “Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости” в каждом блоке строк с кодами 010 – 050 указываются:

- по строке 010 – кадастровый номер объекта недвижимости (при наличии);

- по строке 020 – условный номер объекта недвижимости (при наличии) в соответствии со сведениями Единого государственного реестра недвижимости;

- по строке 030, заполняемой в случае отсутствия информации о кадастровом или об условном номере объекта – инвентарный номер объекта недвижимости (при наличии);

- по строке 040 “Код ОКОФ” – код объекта недвижимости в соответствии с Общероссийским классификатором основных фондов;

- по строке 050 – остаточная стоимость объекта недвижимости по состоянию на:

— 1 апреля – в случае заполнения раздела 2.1 расчета по авансовому платежу за I квартал;

— 1 июля – в случае заполнения раздела 2.1 расчета по авансовому платежу за полугодие (II квартал);

— 1 октября – в случае заполнения раздела 2.1 расчета по авансовому платежу за девять месяцев (III квартал);

По строке 030 расчета по авансовому платежу и декларации по налогу на имущество организаций в качестве инвентарного номера может заполняться номер, присвоенный объекту:

- в соответствии с Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 № 91н;

- органами технической инвентаризации при проведении технического учета, технической инвентаризации – например, в соответствии с приказом Минэкономразвития России от 17.08.2006 № 244, с приказом Госстроя России от 26.08.2003 № 322, с приказом Госстроя России от 29.12.2000 № 308.

Аналогичные разъяснения ФНС России уже давала в письмах от 16.01.2018 № БС-4-21/[email protected], от 03.07.2017 № БС-4-21/[email protected]

3. Заполнение строки 040 раздела 2.1 декларации и расчета по авансовому платежу по налогу на имущество организаций.

По строке 040 “Код ОКОФ” раздела 2.1 декларации и расчета указывают код объекта недвижимости в соответствии с Общероссийским классификатором основных фондов.

С 01.01.2017 был отменен Общероссийский классификатор основных фондов ОК 013-94, утвержденный постановлением Госстандарта РФ от 26.12.1994 № 359 (далее – ОКОФ ОК 013-94), и применяется Общероссийский классификатор основных фондов ОК 013-2014 (СНС 2008), принятый и введенный в действие приказом Росстандарта от 12.12.2014 № 2018-ст.

В связи с этим возникает вопрос: как заполнить строку 040 раздела 2.1 декларации или расчета по налогу на имущество, если основному средству присвоен девятизначный код по ОКОФ ОК 013-94?

По мнению ФНС России, следует применять правила пункта 2.4 Порядка заполнения налоговой декларации по налогу на имущество организаций, утвержденного приказом ФНС России от 31.03.2017 № ММВ-7-21/[email protected] (далее – Порядок) – заполнять строку 040 слева направо, начиная с первого (левого) знакоместа.

4. Заполнение строки 050 раздела 2.1 декларации и расчета по налогу на имущество организаций в случае учета нескольких объектов недвижимости в качестве одного инвентарного объекта.

Инвентарным объектом основных средств признаются, в том числе, несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, предназначенные для выполнения определенной работы и выполняющих свои функции только в составе комплекса, а не самостоятельно (п. 6 ПБУ 6/01 “Учет основных средств”, утвержденного приказом Минфина России от 30.03.2001 № 26н).

Кадастровые номера могут быть присвоены каждому из объектов недвижимости, отраженных в одной инвентарной карточке как один инвентарный объект – с общей первоначальной стоимостью. В этом случае организации следует заполнять несколько блоков строк 010–050, указав в каждом кадастровый номер объекта недвижимости и соответствующую остаточную стоимость в строке 050 каждого блока строк.

Рассчитывать остаточную стоимость каждого из объектов недвижимости, отраженных в одной инвентарной карточке с общей первоначальной стоимостью, ФНС России рекомендует исходя из доли площади каждого объекта в суммарной площади всех объектов, учтенных в инвентарной карточке, умноженной на общую остаточную стоимость всех учтенных в инвентарной карточке объектов по данным бухгалтерского учета.

5. Отражение кодов налоговых льгот, действие которых продлено на 2018 год субъектами РФ.

Организации могут не платить налог на имущество в отношении:

- вновь вводимых энергоэффективных объектов – в течение трех лет с момента ввода их в эксплуатацию (п. 21 ст. 381 НК РФ). По данному основанию освобождаются от налога на имущество организаций только товары и жилые объекты;

- движимого имущества, принятого на учет в качестве основного средства с 01.01.2013 не в результате реорганизации (ликвидации) и не от взаимозависимого лица (п. 25 ст. 381 НК РФ).

С 01.01.2018 данные налоговые льготы действует только в тех субъектах РФ, где их установили региональные власти (п. 1 ст. 381.1 НК РФ).

Причем по движимым основным средствам, отнесенным к инновационному высокоэффективному оборудованию, если с даты их выпуска прошло не более трех лет, субъекты РФ могут установить дополнительные налоговые льготы вплоть до полного освобождения от налогообложения (п. 2 ст. 381.1 НК РФ).

По строке 160 раздела 2 декларации указывается составной показатель:

- в первой части – код налоговой льготы в соответствии с приложением № 6 к Порядку;

- во второй части, заполняемой при указании в первой части кода льготы 2012000 * – статья, пункт и подпункт в законе субъекта РФ, в соответствии с которым предоставлена льгота. Для каждого показателя отведено по четыре знакоместа, поле заполняется слева направо, если показатель имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями.

Данный порядок заполнения применяется в случаях, когда в субъекте РФ продлено действие налоговых льгот по пунктам 21 и 25 статьи 381 Налогового кодекса РФ. Так же заполняется и строка 130 расчета по авансовому платежу.

* Налоговые льготы по налогу, устанавливаемые законами субъектов РФ, за исключением налоговых льгот в виде понижения ставки для отдельной категории налогоплательщиков и в виде уменьшения суммы налога, подлежащей уплате в бюджет.

Обратите внимание: в связи с передачей льгот по пунктам 21 и 25 статьи 381 Налогового кодекса РФ в ведение субъектов РФ нельзя применять для обозначения этих льгот коды:

- 2010337 – в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность, в соответствии с перечнем из приложения к постановлению Правительства РФ от 17.06.2015 № 600;

- 2010338 – в отношении вновь вводимых объектов, имеющих высокий класс энергетической эффективности, в соответствии с перечнем из приложения к постановлению Правительства РФ от 31.12.2009 № 1222;

- 2010257 – по движимому имуществу, принятому на учет в качестве основного средства с 01.01.2013 не в результате реорганизации (ликвидации) и не от взаимозависимого лица.

По налоговым льготам, установленным законом субъекта РФ в виде:

- понижения ставки налога для отдельной категории налогоплательщиков (код льготы 2012400);

- уменьшения суммы налога к уплате в бюджет (код льготы 2012500).

Заполнять строку 130 расчета по авансовому платежу и строку 160 декларации по налогу на имущество не нужно.

6. Отражение кодов налоговых льгот в виде понижения налоговых ставок.

Законом субъекта РФ может быть установлена пониженная ставка по налогу на имущество для какой-либо категории налогоплательщиков. В этом случае по строке 200 раздела 2 декларации или по строке 160 раздела 2 расчета по авансовому платежу по налогу на имущество организаций указывается составной показатель:

- в первой части – код налоговой льготы 2012400;

- во второй части – статья, пункт и подпункт в законе субъекта РФ, в соответствии с которым предоставлена льгота. Для каждого показателя отведено по четыре знакоместа, поле заполняется слева направо, если показатель имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями.

Если организация не относится к налогоплательщикам, для которых установлена льгота по налогу в виде понижения ставки, она ставит прочерк по этой строке.

Кроме того, по строке 210 раздела 2 декларации или по строке 170 раздела 2 расчета по авансовому платежу по налогу на имущество организаций отражается пониженная налоговая ставка, установленная субъектом РФ.

Эксперт по налогообложению Б.Л. Сваин Эксперт “НА” И.С. Сергеева

Электронная версия журнала

«НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА»

Самое популярное издание бухгалтерских нормативных документов с комментариями к ним от экспертов и разработчиков.

www.buhgalteria.ru

Налог на имущество организаций 2018

Советуем прочитать наш материал Налог на имущество организаций, а эту статью разбиваем на темы:

Налог на имущество организаций 2018

Налог на имущество платят все организации, у которых на балансе есть основные средства. Ставки определяют региональные власти с учетом ограничений в законодательстве. Прочтите нашу статью, чтобы правильно определить ставку налога на имущество в 2018 году для юридических лиц.

Налоговые ставки определяют региональные власти. Однако максимальные ставки определены в Налоговом кодексе РФ. Выше этих ставок региональные власти установить налог не могут.

Максимальные ставки налога на имущество в 2018 году для юридических лиц:

Максимальная ставка, установленная НК РФ

по всему имуществу, которое не указано далее

по недвижимости, налоговая база которых – кадастровая стоимость, в Москве.

по недвижимости, налоговая база которых – кадастровая стоимость для всех субъектов РФ, кроме Москвы.

по железнодорожным путям общего пользования, а также сооружениям, которые являются их неотъемлемой частью. Перечень такого имущества утвержден постановлением Правительства РФ № 504. При расчете налога по объектам, которые ввели в эксплуатацию после 30.12. 2016 года, можно использовать понижающие коэффициенты

по магистральным трубопроводам, линиям энергопередачи, а также сооружениям, которые являются неотъемлемой частью перечисленных объектов

по объектам магистральных газопроводов, газодобычи, производства и хранения гелия;

по объектам, которые предусмотрены: – техническими проектами разработки месторождений полезных ископаемых и иной проектной документацией на выполнение работ, связанных с пользованием участками недр; – проектной документацией объектов капитального строительства и необходимых для обеспечения функционирования объектов магистральных газопроводов, газодобычи, производства и хранения гелия. Конкретный перечень такого имущества Правительство РФ утвердило распоряжением № 2188-р. При расчете налога за 2017 год руководствуйтесь перечнем, который указан в абзаце 3пункта 1 распоряжения.

Ставки устанавливают регионы, причем ставки могут быть разные для разных категорий организаций и имущества.

В Ярославской области для инвесторов, реализующих приоритетные инвестиционные проекты Ярославской области, предусмотрена ставка в размере от 0% до 2%.

Если региональными властями не установлена ставка по вашему виду имущества – применяйте максимальные ставки.

Ставки налога на имущество юридических лиц в 2018 году закреплены в региональных законах. Первый вариант узнать ставку — найти закон и посмотреть в нем. А второй — воспользоваться сервисом на официальном сайте ФНС Росси nalog.ru «Справочная информация о ставках и льготах по имущественным налогам». Данные сервиса помогают найти документ субъекта РФ, в котором указаны действующие ставки по налогу на имущество.

На примере разберем, как определить ставку налога на имущество организаций. ООО «Центр управления финансами» находится в Москве. На балансе имеет недвижимое имущество, ОКВЭД организации «деятельность цирков». Данное имущество используется непосредственно для основной деятельности.

Чтобы определить ставку:

— Шаг 1. Зайдем на сервис сайта nalog.ru «Справочная информация о ставках и льготах по имущественным налогам». Выберем:

• вид налога;

• налоговый период;

• субъект РФ (в нашем случае – Москва).

— Шаг 2. Нажмем активную ссылку «Подробнее» в таблице. Откроется таблица, в которой отражены региональные ставки. В нашем примере, организация применяет ставку 1,1%.

Максимальная ставки по имуществу, налоговой базой которого является средняя стоимость имущества, – 2,2%.

Максимальная ставка по недвижимости, с которой налог считают исходя из кадастровой стоимости, составляется 2 %.

Расчет налога на имущество имеет свои особенности в каждом из этих случаев. При расчете налога по средней стоимости ставку налога умножают на среднюю стоимость имущества за отчетный период. При расчете налога имущество по кадастровой стоимости, ставку налога умножают на кадастровую стоимость имущества на 1 января налогового периода (отчетного года).

Не все организации платят налог на имущество, а также не все виды имущества облагаются этим налогом. Существуют льготы, предусмотренные статьей 381 НК РФ.

Первая категория — это льготы, которые полностью освобождают организацию от уплаты налога на имущество. Т.е. налог платится не по льготной ставке, а вообще отсутствует для него база.

• льготы для специализированных протезно-ортопедических предприятий;

• коллегий адвокатов, адвокатских бюро и юридических консультаций;

• государственных научных центров;

• управляющие компании и организации – участники проекта «Сколково».

Вторая категория — это освобождение от уплаты налога по отдельным видам имущества. Например:

• имущество организаций и учреждений уголовно-исполнительной системы, используемое для осуществления возложенных на них функций;

• имущество религиозных организаций, используемое ими для осуществления религиозной деятельности;

• имущество организаций, основным видом деятельности которых является производство фармацевтической продукции;

• имущество, учитываемое на балансе организаций – резидентов особых экономических зон (ОЭЗ), кроме судостроительных организаций, имеющих статус резидентов промышленно-производственных особых экономических зон;

• имущество организаций – участников свободной экономической зоны и др.

Действие таких льгот распространяется на всю территорию России независимо от их упоминания в региональных законах. Такое имущество освобождается в размере 100% от налога на имущество, то есть фактически применяется ставка 0%. Полный перечень льгот можно также посмотреть на сайте nalog.ru в сервисе «Справочная информация о ставках и льготах по имущественным налогам».

Кроме того, регионы могут устанавливать дополнительные льготы.

Наличие льгот не освобождает организацию об обязанности составления декларации по налогу на имущество. При использовании льгот в декларации нужно указать имущество, освобожденное от налогообложения.

С 2018 года на всей территории России вводится налог на движимое имущество. Льгота на федеральном уровне отменена, а вопрос о льготах передали в ведение регионов. Если до 2018 года власти субъекта успели принять закон об освобождении от уплаты или о пониженных ставках, то льгота будет действовать. Если нет, компании платят налог на движимое имущество по максимальной ставке 1,1% по ОС, которые приняты на учет и до, и после 1 января 2013 года.

С 2019 года регионы смогут поднять ставку до 2,2%.

Ставка налога на имущество организаций в 2018 году

В налоге на имущество с 2018 года появится несколько изменений, как для организаций, так и для граждан. Основные правки внесены Законом от 30.09.2017 № 286-ФЗ. Смотрите, как платить налог на движимое имущество с 2018 года, новую форму налоговой декларации, а также ставки, льготы и расчет.

В налоге на имущество с 01.01.2018 много изменений. Например, льготы по налогу на имущество теперь устанавливают регионы. То есть в 2018 году налоговые льготы, указанные в пунктах 24 и 25 статьи 381 НК РФ можно будет применять на территории субъекта РФ, только если принят соответствующий региональный закон.

Правило по льготам на уровне регионов будет действовать и на движимое имущество, которое освобождено от уплаты. То есть по движимому имуществу с 2013 года придется платить налог в субъектах РФ, которые не закрепили льготы в своих законах.

На данный момент большая часть регионов так и не закрепила решение сохранить льготы. Более того многие регионы заявили об отказе от льготирования.

Минэкономразвития России предложило отмену налога на движимое имущество с 2018 года. То есть исключить его как объект налогообложения. Но с такой позицией ведомства не согласны другие структуры и пока полная отмена налога на движимое имущество с 2018 не предполагается.

С нового года в Ульяновской области для физических лиц вводится новый порядок расчета налога на имущество – из кадастровой стоимости (Закон Ульяновской области от 22.09.2017 №112-ЗО). Сейчас его рассчитывают из инвентаризационной стоимости. Главное отличие нового порядка в том, что кадастровая стоимость объекта максимально приближена к рыночной.

При переходе на расчет по кадастровой стоимости будут применять понижающие коэффициенты:

• 0,2 за первый год применения кадастровой стоимости;

• 0,4 – второй год;

• 0,6 – третий;

• 0,8 – четвертый.

Ставка налога на недвижимость в 2018 году остается без изменений. Данный показатель в диапазоне 0,1-0,3%, в зависимости от решений местных властей.

Рекомендуемая ставка для граждан зависит стоимости объекта:

• до 300 тыс. руб. – 0,1%;

• 300–500 тыс. руб. – до 0,3%;

• свыше 500 тыс. руб. – до 2%.

Сохраняются в следующем году и налоговые вычеты для общей категории граждан.

То есть для них определяют площадь жилья, которая освобождается от уплаты налога:

• квартира – 20 кв. м;

• дом – 50 кв. м;

• комната – 10 кв. м.

Для пенсионеров установлена 100% льгота. Они сохраняют право не платить налог на имущество только по одному объекту. Гражданин вправе самостоятельно выбрать объект льготирования. Если он не уведомит о своем выборе налоговый орган, льгота применяется по выбору ФНС России.

С 1 января 2018 года нужно применять новую форму декларации по налогу на имущество организаций. То есть за этот год нужно будет отчитаться уже по новой форме. В ней исключены некоторые сведения, такие как коды ОКВЭД, печати и т.д.

Новая форма декларации по налогу на имущество за 2017 год утверждена приказом ФНС России от 31.03.2017 № ММВ-7-21/271.

Появился новый раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости». В нем предусмотрены строки для кадастрового номера объектов, кода ОКОФ, остаточной стоимости недвижимости.

Нужно указать кадастровые номера в строке с кодом 010 декларации. Если их нет – условные номера (строка 020) по сведениям ЕГРН. Если права на объекты не зарегистрированы, указывают инвентарные номера (строка 030) или коды (строка 040) в соответствии с Общероссийским классификатором основных фондов (ОКОФ, ОК 013-2014).

С 1 января 2018 года при расчете налога на имущество по недвижимости иностранных организаций и по жилым объектам, которые не входят в состав основных средств, используют кадастровую стоимость. Она должна быть определена на дату регистрации объектов в ЕГРН. Новый порядок касается объектов, кадастровая стоимость которых установлена в течение года.

Льгота по налогу на имущество организаций в 2018 году

Льготы по налогу на имущество организаций в 2018 году бывают федеральными и региональными. Первые установлены в НК РФ, вторые — в законах субъектов федерации. Когда на уплате налога можно сэкономить, узнайте в статье.

Федеральные льготы по налогу на имущество в 2018 году устанавливает статья 381 Налогового кодекса РФ. Они действуют независимо от того, есть ли упоминание о них в региональных законах.

Федеральные налоговые льготы можно разделить на два вида:

• полностью освобождают компанию от уплаты налога на имущество;

• позволяют не платить налог по определенным основным средствам.

Первый вид льгот предусмотрен, например, для специализированных протезно-ортопедических предприятий (п. 13 ст. 381 НК РФ), коллегий адвокатов, адвокатских бюро и юридических консультаций, государственных научных центров. Льготы второго вида предусмотрены, например, по некоторым видам имущества учреждений уголовно-исполнительной системы, религиозных объединений.

С 2018 года три федеральные льготы можно применять только в том случае, если они предусмотрены региональным законодательством:

• по движимому имуществу, принятому на учет после 1 января 2013 года (п. 25 ст. 381 НК РФ);

• объектам с высокой энергетической эффективностью (п. 21 ст. 381 НК РФ);

• имуществу, которое расположено в российской части дна Каспийского моря (п. 24 ст. 381 НК РФ).

Если в законах субъектов РФ эти льготы не указаны, использовать их нельзя. Такой порядок установлен статьей 381.1 Налогового кодекса РФ.

Законами субъектов РФ могут быть установлены дополнительные налоговые льготы и условия их использования. При этом региональные власти вправе установить льготы, аналогичные федеральным, но без предусмотренных по ним ограничений по срокам. Это следует из положений абзаца 2 пункта 2 статьи 372 Налогового кодекса РФ. Действие региональных льгот ограничивается пределами территории соответствующего субъекта РФ (письмо Минфина России № 03-05-06-01/120).

Для каждой категории льготников могут быть предусмотрены особые условия, которые нужно выполнить, чтобы не платить налог на имущество. Например, в Московской области использование льгот поставлено в зависимость от того, направила организация сэкономленные деньги на определенные цели или нет (гл. 2 Закона Московской области № 151/2004-ОЗ).

Налог на движимое имущество организаций с 2018 года

С 1 января 2018 года решение об освобождении от уплаты налога на движимое имущество организаций принимают не федеральные, а региональные органы власти. Опубликован Федеральный закон от 27.11.2017 № 335-ФЗ о внесении изменений в часть вторую Налогового кодекса Российской Федерации. Субъект РФ может издать соответствующий закон – и на его территории будет применяться федеральная льгота. Если регионального закона нет — налоговые ставки в отношении такого имущества не могут превышать в 2018 году 1,1 %.

Изменения порядка налогообложения коснутся только движимого имущества организаций, учитываемого на балансе с 1 января 2013 года как объект основного средства.

Например, в Московской области в 2018-2020 годах установлена нулевая налоговая ставка в отношении движимого имущества, принятого организацией с 1 января 2013 года на учет в качестве основных средств. В законе перечислены исключения: объекты, принятые на учет в результате реорганизации юридических лиц, при передаче имущества между взаимозависимыми лицами, т.д.

В Еврейской автономной области в отношении движимого имущества организаций, указанного в п. 25 ст. 381 Налогового кодекса РФ, налоговая ставка установлена на 2018 год в размере 0,5 процента.

1 января 2018 года компании будут платить налог на движимое имущество по ставке 1,1%. Поправки в статью 381.1 Налогового кодекса внес Федеральный закон от 27.11.2017 № 335-ФЗ.

Но с 1 января 2018 года решение об освобождении от уплаты налога на движимое имущество будут принимать региональные власти. В каждом субъекте РФ будут свои правила. Такие поправки в статью 381.1 Налогового кодекса внес Федеральный закон от 27.11.2017 № 335-ФЗ.

Если регион не примет закон о введении льготы, с 1 января 2018 года компании будут платить налог на движимое имущество независимо от того, когда его поставили на учет – до или после 1 января 2013 года.

Максимальная ставка налога, которую вправе установить регионы в 2018 году, равна 1,1%. С 2019 года они могут поднять ставку до 2,2%.

Понятие движимого имущества содержится в статье 130 Гражданского кодекс. К нему относят имущество, которое нельзя классифицировать как недвижимость.

• автомобили, мотоциклы и другие транспортные средства, за исключением тех, которые отнесены к недвижимым;

• деньги;

• акции, векселя;

• транспортные средства;

• экспонаты музея;

• долевые части в бизнесе;

• линии связи и т. д.

В таблице мы привели два основных критерия, по которым можно разграничить движимое и недвижимое имущество:

Возможность перемещения основного средства без ущерба его назначению

Если объект прочно связан с землей, он относится к недвижимому имуществу (постановление ФАС Поволжского округа № А12-20796)

Сборно-разборный характер конструкции объекта

Объект относят к движимому имуществу, если его элементы можно без вреда демонтировать и перенести на другое место (постановление ФАС Московского округа № А40-132980/11-116-357)

Платить налог на движимое имущество в 2018 году обязаны только компании, которые применяют общий режим налогообложения.

Компании, которые работают на УСН или ЕНВД, платить налог с движимого имущества не обязаны. Так как они должны платить налог на имущество с объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость, а сами объекты используются в предпринимательской деятельности. Если конкретно — речь идет о том имуществе, которое поименовано в статье 378.2 НК РФ. Например, это административно-деловые и торговые центры (комплексы), а также помещения в них.

Сроки уплаты авансовых платежей и налога на движимое имущество устанавливают региональные власти. Соответственно, в разных регионах такие сроки могут различаться.

Декларация по налогу на имущество организаций 2018 года

Новая форма декларации по налогу на имущество организаций 2018 года утверждена приказом ФНС России от 31 марта 2017 года № ММВ-7-21/271. Однако Письмом ФНС России от 23.06.2017 N БС-4-21/12076 сообщено, что организации за отчетные периоды 2017 года могут представлять налоговые расчеты по авансовым платежам по налогу как по форме, утвержденной приказом от 31.03.2017 № ММВ-7-21/271 так и по форме, утвержденной приказом ФНС России N ММВ-7-11/895. Сначала рассмотрим предыдущую форму.

Организации на ОСН ежегодно подают в ИФНС декларацию по налогу на имущество. Кроме нее, необходимо ежеквартально подавать расчет по авансовым платежам.

Декларация по налогу на имущество организаций за 2017 год должна быть представлена всеми плательщиками налога на имущество, т. е. организациями, имеющими объекты налогообложения, облагаемые как по балансовой, так и по кадастровой стоимости (п. 1 ст. 373, п. 1 ст. 386 НК РФ).

В случаях, когда у организации не имеется облагаемого налогом имущества, она не будет являться плательщиком налога на имущество, а значит, не должна сдавать декларацию (Письмо Минфина N 03-02-08/5904).

Согласно Приложению № 4 к Приказу ФНС № ММВ-7-11/895, налоговый расчет по авансовому платежу по налогу на имущество организаций (форма по КНД 1152028) в налоговую инспекцию представляется по итогам каждого отчетного периода, то есть, квартала. Сроки: не позднее чем через 30 календарных дней после окончания нужного отчетного периода. Они закреплены ст. 386 НК РФ.

А налоговая декларация (форма по КНД 1152026) должна быть представлена по итогам налогового периода, то есть, календарного года, не позднее 30 марта года, идущего за налоговым (п. 3 ст. 386 НК РФ). Как и по иным видам отчетности, в случае совпадения крайнего срока сдачи с праздничным либо выходным днем, сдать отчетные документы можно в первый рабочий день после выходного. Сроки сдачи декларации по налогу на имущество организаций в 2018 году — не позже, чем 30 марта.

В уже упомянутом Приказе ФНС содержится пункт 1.2, определяющий порядок заполнения декларации по налогу на имущество.

Как и в другие годы, документ нужно будет предъявить в ИФНС по месту нахождения:

• собственно организации;

• обособленного подразделения фирмы, если ОП имеет отдельный баланс;

• недвижимого имущества, расположенного отдельно от головной компании или ОП, имеющего собственный баланс.

Обратите внимание: для организаций, являющихся крупнейшими налогоплательщиками, в законе закреплена норма отчетности по месту своего учета.

Основными формами подачи декларации и расчета по налогу на имущество остаются бумажная и электронная.

Последняя, в соответствии с абз. 2 п. 3 ст. 80, обязательна для:

• налогоплательщиков со среднесписочной численностью сотрудников за предыдущий календарный год свыше 100 человек;

• организаций, созданных вновь (в том числе, при реорганизации), с числом сотрудников более 100 человек.

Бумажный вариант можно занести в ИФНС лично руководителю фирмы или иному ответственному лицу. Потребуется 2 экземпляра — один сдается, на втором ставится отметка. Это поможет в спорных случаях доказать своевременность подачи документа.

По почте ценным письмом, с описью вложения. Используется нечасто, но остается вполне допустимым способом. Опись вложения и квитанция с датой отправки тоже станут страховкой на случай разногласий с инспекцией по дате отправки декларации.

Порядок заполнения налогового расчета по налогу на имущество подробно описан в Приложении № к Приказу ФНС. Здесь назовем его разделы.

Страница с маркировкой 01 — титульный лист.

В раздел 1 вносится подлежащая уплате в бюджет сумма авансового платежа по налогу. Высчитывается на основании данных налогоплательщика.

Раздел 2 предназначен для внесения результатов расчетов по сумме авансового платежа по налогу, который обязаны платить за имущество российские и иностранные организации, работающие в РФ через постоянные представительства.

В разделе 3 фиксируются суммы авансового платежа по налогу за объект, налоговой базой которого считается кадастровая стоимость.

Декларация по налогу на имущество организаций за год также состоит из титульного листа и трех разделов.

Титульный лист маркируется цифрами 01.

Раздел 1 содержит размер налога, который требуется уплатить в бюджет.

В разделе 2 определяется налоговая база и исчисляется итог по налогу на подлежащее налогообложению имущество осуществляющих деятельность в стране через постоянные представительства российских и иностранных компаний.

Раздел 3 предназначен для исчисления суммы налога по объекту недвижимости, налоговой базой которого признана инвентаризационная (кадастровая) стоимость.

Подробно о порядке заполнения декларации по налогу на имущество рассказано в Приложении № 3 и № 6 к Приказу ФНС России № ММВ-7-11/895. Там можно ознакомиться с деталями, нюансами заполнения каждого из листов (разделов) отчетного документа.

Здесь мы остановимся на основных требованиях к данной отчетности:

• начиная с Титульного листа (01), страницы имеют сквозную нумерацию;

• двусторонняя печать на бумажном носителе не допускается;

• используются чернила черного, синего, либо фиолетового цвета;

• заполнять поля следует слева направо, начиная с крайнего левого знакоместа;

• нельзя исправлять ошибки с помощью корректора или аналогичных средств;

• нельзя скреплять листы способом, который может испортить бумагу;

• значения стоимостных показателей указываются только в полных рублях. Значения менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля;

• если используется программное обеспечение в подготовке документов, то в распечатке на принтере допускается в незаполненных знакоместах отсутствие обрамления знакомест и прочерков. Но размеры и расположение не должны меняться. Размер знаков — 16–18 пунктов, шрифт Courier New;

• в случае заполнения с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Теперь поговорим о вновь введенной форме, утвержденной Приказом ФНС от 31 марта 2017 года № ММВ-7-21/271. Если за промежуточные периоды декларацию можно было сдавать как по старой форме (о которой мы говорили выше), так и по вновь утвержденной форме, то итоговую декларацию по имуществу необходимо предоставлять только по новой форме. Главное отличие новой формы состоит в том, как будет идентифицирована ваша облагаемая недвижимость в новом Разделе 2.1. новой декларации. Этого раздела не было в предыдущей форме, он предназначен для отражения данных об объектах, которые облагаются налогом на основе своей средней стоимости за год.

Приведем порядок заполнения раздела 2.1 новой формы декларации по налогу на имущество предприятий, в котором вы должны заполнить одну из необходимых для идентификации объекта строк:

• строка 010 – номер объекта по кадастру;

• строка 020 – если номер объекта по кадастру отсутствует, указывают условный номер. Его берут из Единого государственного реестра недвижимости;

• строка 030 – при отсутствии регистрации права на объект указывают инвентарный номер;

• строка 040 – при отсутствии регистрации права на объект указывают 12-ти значный код, выбираемый из Общероссийского классификатора основных фондов – ОКОФ (ОК 013-2014).

Т.е. заполнение раздела 2.1. новой формы декларации на имущество согласно подп. 3 п. 6.2 Правил заполнения декларации осуществляется по принципу исключения.

Все остальные разделы остались без изменений.

Напоследок отметим: предусмотрены штрафы за несвоевременное представление отчетности: 5% от суммы налога, подлежащего уплате по данной декларации за каждый месяц просрочки, но не менее 1000 рублей и не более 30% от суммы по декларации.

Расчет налога на имущество организаций в 2018 году

С 2018 года появилось несколько изменений, касающихся налога на имущество, как для организаций, так и для граждан. Справедливости ради, нужно сказать, что ничего кардинального и значимого нет. Основные изменения внесены Федеральным законом от 30.09.2017 № 286-ФЗ.

Ужесточились правила применения льгот по энергообъектам и имуществу на Каспии, определен принцип расчета налога на имущество при изменении кадастровой стоимости для иностранных компаний.

Что же касается граждан, налоговики обещают, что процедура получения льгот по налогам станет проще.

Подробности читайте ниже.

Компании, которые после 1 января 2013 года владеют объектами с высокой энергетической эффективностью или имуществом на российском Каспии, могут применить льготу по налогу на имущество, если она утверждена региональными законами. Ранее такого ограничения не было. Это следует из пункта 10 статьи 1 Федерального закона от 30.09.2017 № 286-ФЗ.

Прояснился вопрос о том, как рассчитывать налог на имущество, если у объекта в течение налогового периода изменилась кадастровая стоимость. Имеется в виду имущество иностранных компаний, которые не ведут деятельность в России через постоянные представительства. Ответ появился в Федеральном законе РФ от 30.09.2017 № 286-ФЗ. Если кадастровую стоимость объекта установили в середине года, то авансы и налог на имущество нужно рассчитывать от новой стоимости. Дата для расчета налога по-новому – день внесения сведений в ЕГРН. По-новому рассчитывать нужно за текущий налоговый период.

Налоговики обещают разработать электронную форму для граждан, с помощью которой они смогут заявить о льготах по налогам: налогу на имущество, транспортному и земельному. Подтверждающие документы налоговики будут получать у госорганов, организаций и должностных лиц, где такие сведения должны храниться. Только в том случае, если инспектор не сможет самостоятельно получить подтверждающие документы, он запросит их у заявителя.

Расчет налога на имущество всегда вызывает много вопросов у бухгалтеров, так как имеет массу нюансов. Какие объекты облагаются по среднегодовой стоимости, а какие подлежат налогообложению по кадастровой стоимости, как рассчитать налог и отчитаться по нему? Все эти вопросы раскрыты в нашей статье.

НК РФ обязывает платить имущественный налог все организации, у которых есть имущество, признаваемое объектом налогообложения (п. 1 ст. 373 НК РФ). К таковым относятся российские и иностранные компании, имеющие и не имеющие представительства в РФ, но владеющие здесь имуществом.

Компании, которые работают на УСН тоже должны платить налог на имущество. Правда, не всегда. Речь идет только о тех ситуациях, когда компания-упрощенец обладает объектами недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость. При этом в отношении имущества, налоговая база по которому определяется как среднегодовая стоимость, платить налог не нужно (п. 2 ст. 346.11 НК РФ).

Объектом налогообложения является движимое и недвижимое имущество, которое принято на учет в качестве основных средств в порядке, установленном для ведения бухгалтерского учета. Сюда входит также имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению.

Какое имущество не подпадает под обложение имущественным налогом? В п. 4 ст. 374 НК РФ приведен исчерпывающий перечень льготных объектов:

• земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

• имущество, принадлежащее на праве оперативного управления ряду госучреждений;

• объекты, признаваемые объектами культурного наследия (памятниками истории и культуры);

• ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов и другие объекты.

Кроме того, освобождаются от налогообложения движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств.

Исключение составляют объекты, принятые на учет в результате:

• реорганизации или ликвидации юридических лиц;

• передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми.

Кроме того, не включаются в базу по налогу на имущество объекты, включенные в первую или вторую амортизационную группу в соответствии с Классификацией основных средств, которая утверждена Постановлением Правительства РФ № 1. Напомним, что Постановлением Правительства РФ № 640 были внесены поправки в Классификацию ОС, которые вступили в силу с 1 января 2017 года.

Однако Минфин РФ в письме № 03-03-06/1/66701 разъяснил, что внесение данных корректив не является основанием для изменения срока полезного использования введенных в эксплуатацию основных средств, установленного в соответствии с Классификацией, действовавшей на дату принятия объектов к бухгалтерскому учету.

При расчете налога на имущество воспользуйтесь следующим алгоритмом:

1. определите объект налогообложения;

2. проверьте наличие и возможность применения льгот по налогу на имущество;

3. определите налоговую базу (определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения. Среднегодовая стоимость имущества — сумма, полученная в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база, в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца и последнее число года / на количество месяцев в налоговом периоде, увеличенное на единицу).

4. определите ставку налога;

5. рассчитайте сумму налога, подлежащую уплате в бюджет.

Формулы для расчета авансовых платежей и имущественного налога используйте следующие (п. 1, 2 и 4 ст. 382 НК РФ).

Авансовый платеж = Налоговая база х Ставка налога: 4

Сумма налога за год = Налоговая база х Ставка налога — Сумма авансовых платежей

Перечислить налог на имущество и авансовые платежи нужно в налоговую инспекцию по месту нахождения недвижимости (п. 6 ст. 383 НК РФ).

Что касается остаточной стоимости имущества — она должна учитываться в том значении, в котором она сформирована в соответствии с порядком ведения бухгалтерского учета на соответствующую дату.

Правила формирования в бухгалтерском учете информации об основных средствах установлены ПБУ 6/01. Единица учета основных средств — это инвентарный объект. Если у одного объекта нескольких частей, сроки полезного использования которых существенно различаются, каждая из них учитывается как самостоятельный инвентарный объект.

Изменение первоначальной стоимости ОС, в которой они приняты к бухучету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов.

Следует отметить, что налоговая база в отношении отдельных объектов недвижимости определяется как ее кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со статьей 378.2 НКРФ.

К таким объектам относятся:

• административно-деловые центры и торговые центры (комплексы) и помещения в них;

• нежилые помещения, назначение, которые используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

• объекты недвижимости иностранных организаций, не осуществляющих деятельности в РФ;

• жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов ОС.

НК РФ установлено, что региональными властями не позднее 1 числа года перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость. Данный перечень направляется в налоговый орган по субъекту и размещается на его официальном сайте или на официальном сайте региона. Таким образом, перечень, определенный на следующий налоговый период должен быть составлен не позднее 1 января календарного года соответствующего налогового периода.

Если здание (строение, сооружение) безусловно и обоснованно определено административно-деловым центром или торговым центром (комплексом) и включено в перечень, то все помещения в нем, облагаются налогом исходя из кадастровой стоимости. Причем даже если указанные помещения в перечне отсутствуют (письмо ФНС РФ от 16.03.2017 № БС-4-21/4780).

Если кадастровая стоимость здания определена, но в отношении конкретного помещения она не указана, то налоговая база в отношении помещения определяется как доля кадастровой стоимости здания, в котором оно находится, соответствующая площади помещения в общей площади здания.

При этом если то или иное здание не включено в указанный перечень, то налоговая база определяется как среднегодовая стоимость имущества. Это подтверждает Минфин РФ (письмо № 03-05-05-01/35000).

Следует отметить, что кадастровая стоимость недвижимости может быть изменена в течение календарного года. Дело в том, что в период между проведением работ по государственной кадастровой оценке возможно изменение рыночной конъюнктуры, методических подходов к определению кадастровой стоимости.

Кроме того, основанием для пересмотра результатов кадастровой оценки является недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости. Этим может обусловливаться изменение кадастровой стоимости объекта оценки как в сторону уменьшения, так и в сторону увеличения.

Федеральным законом № 135-ФЗ установлено, что в случае несогласия с результатами кадастровой стоимости, их можно оспорить. Сделать это могут как компании, так и органы власти. С какого момента налогоплательщик должен применять измененную кадастровую стоимость объекта? Если указанная стоимость скорректирована из-за выявленной ошибки, то новую стоимость можно применять, начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

Если данный показатель был изменен в связи с принятием решения соответствующей комиссии или судебного акта, то обновленная кадастровая стоимость должна быть учтена, начиная с налогового периода, в котором подано было заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Налоговым периодом признается календарный год. Отчетными периодами являются первый квартал, полугодие и девять месяцев календарного года. Хотя налог и является региональным, устанавливать свои отчетные периоды, отличные от указанных в НК, субъекты не вправе. Ставка налога на имущество устанавливается региональными властями. При этом она не может превышать 2,2 процента.

Сроки, когда организация должна уплачивать налог на имущество следующие:

• до 30 апреля — I квартал;

• до 30 июля — полугодие;

• до 30 октября — 9 месяцев;

• до 30 января — год.

Если у компании есть имущество, которое облагается налогом, то она обязана отчитываться по нему в ИФНС. Форма по КНД 1152026 — Налоговая декларация по налогу на имущество (Приказ ФНС № ММВ-7-11/[email protected]). Отчетность по налогу на имущество нужно сдавать, даже если самортизированы все основные средства (письмо ФНС РФ № 3-3-05/128). Исключение — нулевая декларация, ее подавать не нужно (письмо Минфина РФ № 03-02-08/5904).

Декларацию организации сдают только по итогам года. Срок — не позднее 30 марта года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ). Ежеквартально компаниям положено предоставлять с инспекцию расчет по авансовым платежам по налогу на имущество. Делать это необходимо не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

При оформлении титульного листа отчетности в 2017 году необходимо обратить внимание на заполнения поля «Код вида экономической деятельности по классификатору ОКВЭД». Порядок заполнения отчетности требует указывать в этой строке код вида экономической деятельности по классификатору ОКВЭД согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2001. Однако этот классификатор утратил силу с 01.01.2017. Дело в том, что Приказом Росстандарта № 14-ст введен в действие ОКВЭД2, который применяется к правоотношениям, возникшим с 01.01.2014, с установлением переходного периода до 01.01.2017. Несмотря на это в порядок по заполнению налоговой отчетности по имуществу коррективы не внесены.

Поэтому возникает вопрос: какие коды необходимо указывать при представлении уточненной налоговой отчетности за предшествующие отчетные (налоговые) периоды — согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 или ОКВЭД2?

В письме ФНС РФ № СД-4-3/[email protected] содержится ответ на этот вопрос: при сдаче уточненок за предыдущие периоды указывается тот же код по ОКВЭД, который был отражен в первичных налоговых декларациях.

Проверить правильность заполнения отчетности по налогу на имущество помогут контрольные соотношении, которые приведены в письме ФНС РФ № БС-4-11/18786.

КБК налог на имущество для организаций в 2018 году

КБК для уплаты налога на имущество для юридических лиц и организаций:

center-yf.ru