Оглавление:

Льготы по налогу на имущество физлиц для многодетных семей на федеральном уровне не предусмотрены

Минфин России разъяснил, что льготы по налогу на имущество физлиц в отношении членов многодетных семей Налоговым кодексом не предусмотрены. Вместе с тем они могут быть установлены представительными органами муниципальных образований, а также законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя (письмо Департамента налоговой и таможенной политики Минфина России от 20 марта 2017 г. № 03-05-06-01/15705).

Напомним, что глава 32 «Налог на имущество физических лиц» НК РФ была введена в действие с 1 января 2015 года. В ней сохранен перечень налоговых льгот по налогу на имущество физлиц, ранее установленный Законом РФ от 9 декабря 1991 г. № 2003-1 «О налогах на имущество физических лиц» (ст. 407 НК РФ). Налоговые льготы в отношении членов многодетных семей данной статьей не предусмотрены.

Финансисты пояснили, что налог на имущество физлиц является местным налогом. На федеральном уровне закреплены только минимальные гарантии защиты социально незащищенных категорий граждан, действующие на всей территории РФ.

В то же время представительным органам муниципальных образований, а также органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя предоставлено право устанавливать налоговые льготы, не предусмотренные в Налоговом кодексе (ст. 399 НК РФ).

Таким образом, законодательными (представительными) органами муниципальных образований могут устанавливаться дополнительные налоговые льготы в виде полного или частичного освобождения от уплаты налога для любых категорий налогоплательщиков, в том числе для членов многодетных семей.

Представители Минфина России также обратили внимание на то, что по налогу на имущество физлиц на федеральном уровне определены налоговые вычеты, применяемые при исчислении налога по кадастровой стоимости ко всем объектам жилого назначения (п. 3-6 ст. 403 НК РФ). Например, в отношении квартиры налоговый вычет составляет 20 кв. м общей площади квартиры, в отношении жилого дома – 50 кв. м общей площади жилого дома.

www.garant.ru

Налоговые льготы многодетным семьям в 2018 году

В Российской Федерации, по статистическим данным, более миллиона семей воспитывают трех и более детей. Большая их часть относится к малоимущим, то есть имеет маленькие доходы. Поэтому так актуальны в наше время налоговые льготы для многодетных семей.

Преференции, кроме налога с доходов, назначаются региональными властями. Давайте разберем, кому положены налоговые льготы в 2018 году и как их получить.

Какая семья считается многодетной

Согласно действующей нормативно-правовой базе, к многодетным относят все семейства, где воспитываются детки до 18 лет в количестве 3 и более человек.

Согласно действующей нормативно-правовой базе, к многодетным относят все семейства, где воспитываются детки до 18 лет в количестве 3 и более человек.

Это относится в равной степени к:

- физическим родителям;

- усыновителям;

- опекунам и попечителям.

Исключением в ограничении возраста являются случаи, когда молодой человек получает образование в высшем учебном заведении и является инвалидом. За него родители получают налоговый вычет до достижения им 24-летнего возраста.

Когда речь идет о налоговом вычете, государственная система не делит детей на родных и приемных.

Кто может обратиться за льготой для многодетных

Данный вид помощи оказывается людям, участвующим в воспитании и содержании детей. Это означает, что получить ее могут:

- непосредственно родители, ведущие совместное хозяйство;

- разведенные, но уплачивающие алименты к);

- опекуны, имеющие соответствующие документы;

- усыновители.

Что такое налоговый вычет

Преференции по обязательным платежам в бюджет указываются в определенной сумме, выраженной в рублях. Однако это не означает, что плательщику налога эти деньги придут на счет.

Преференции по обязательным платежам в бюджет указываются в определенной сумме, выраженной в рублях. Однако это не означает, что плательщику налога эти деньги придут на счет.

Техника учета льготы такова:

- Бухгалтер на работе человека производит отчисление в бюджет определенных сумм из заработка. Остальное труженик получает на руки.

- Если у человека есть льготы, то налогооблагаемая сумма уменьшается на величину преференции. С остального делаются отчисления.

- Зарплата труженика при этом немного увеличивается.

Для получения преференции по налогообложению нужно подать заявление в орган, который ведает соответствующей выплатой.

Льготы по налогам для многодетных

Преференции по налогу с доходов физических лиц (НДФЛ) закреплены в изменениях к Налоговому кодексу РФ (НК) от 2016 года.

Так, статья 218 П. 4 гласит:

4) налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей — на первого ребенка;

1 400 рублей — на второго ребенка;

3 000 рублей — на третьего и каждого последующего ребенка;

12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы;

налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей — на первого ребенка;

1 400 рублей — на второго ребенка;

3 000 рублей — на третьего и каждого последующего ребенка;

6 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Кроме того, граждане оплачивают такие виды налогов:

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Льготу по этому обязательному платежу предоставляют в 2018 году, как правило, по месту службы.

Льготу по этому обязательному платежу предоставляют в 2018 году, как правило, по месту службы.

Она распространяется на всех многодетных родителей, которые:

- официально трудоустроены;

- выполняют определенный объем работ по договору;

- осуществляют деятельность на контрактной основе.

В данном случае под родителями имеются в виду все лица, заботящиеся о детях без учета официального статуса (смотри выше).

- Если в семье один родитель, то его вычет увеличивается в два раза.

- То же самое происходит, когда супруг официально отказывается от налоговой преференции (подтверждается справкой с места службы).

- Право на скидку наступает с момента рождения третьего ребенка (если первые двое не достигли предельного возраста).

- В случае просроченного обращения за вычетом, работодатель обязан сделать перерасчет. Но его сроки не превышают трех лет назад с момента подачи заявления.

Право на преференцию по налогообложению утрачивается, когда семья теряет статус многодетной официально: остается не более 2 несовершеннолетних (дети преодолевают граничный возраст или умирают).

Процесс оформления

Для получения налогового вычета следует предоставить следующие бумаги администрации предприятия (частному предпринимателю):

Для получения налогового вычета следует предоставить следующие бумаги администрации предприятия (частному предпринимателю):

Допустим, мама воспитывает троих детей: 5, 12, 16 лет. Второй ребенок является инвалидом. Папа семейство оставил, от налоговых льгот отказался. Заработная плата мамы составляет (без отчисления налогов) 40 тыс. рублей.

- Без применения льготных тарифов, на руки она получит:

40 тыс. руб. — 40 тыс. руб. х 13% = 34,8 тыс. руб.

- Налоговые преференции распространяются на такие суммы:

- 1-й ребенок — 1,4 тыс. руб.

- 2-й ребенок — инвалид — 12 тыс. руб.

- 3-й ребенок — 3 тыс. руб.

- Итого: 16,4 тыс. руб.

- Зарплата с применением налоговой преференции составит:

40 тыс. р. — (40 тыс. р. — 16,4 тыс. р. х 2) х 13%= 39,064 тыс. руб

Вывод: льгота дала увеличения заработка на 4,264 тыс. руб.

Частным предпринимателям подобный расчет проводят налоговые органы. Нужно обратиться в местное отделение со всеми вышеперечисленными документами.

Преференции по налогообложению земельных участков

Данный вид сборов поступает в 2018 году в региональные бюджеты. Соответствующие правительства устанавливают свои ставки, выделяют льготников.

- В Краснодарском крае данная категория граждан полностью освобождается от земельного сбора.

- В столице этот налог уменьшается для одного из многодетных супругов.

Оформление скидок происходит в налоговом органе. Для этого необходимо предоставить туда вышеперечисленные бумаги и написать заявление.

Конкретный порядок следует узнавать в отделении налоговой инспекции региона проживания.

Транспортный налог для многодетных

Данный сбор также отнесен к компетенции регионов. Следовательно, наличие скидок по нему для многодетных зависит от решений местных властей.

Данный сбор также отнесен к компетенции регионов. Следовательно, наличие скидок по нему для многодетных зависит от решений местных властей.

К примеру, в Москве одного из родителей полностью освобождают от уплаты транспортного налога.

Оформить льготу можно в налоговой инспекции. Для этого нужно предоставить копии таких бумаг:

- паспорта плательщика налога — заявителя;

- удостоверения многодетной семьи;

- свидетельств детей о рождении.

Если регионом данная льгота утверждена, то заявить о ней достаточно всего один раз. Впоследствии специалисты будут учитывать право на скидку, вплоть до:

- потери статуса;

- продажи транспортного средства.

Имущественный налог для многодетных

Право это отдается на откуп местных властей (п. 2 ст. 399). Но реализуется оно далеко не везде.

- Так, не оплачивают сбор за недвижимость многодетные граждане в Нижнем Новгороде. Это закреплено соответствующим решением Госдумы города.

- Такие же условия предоставляют льготникам данной категории в г. Новосибирске, Краснодарском крае.

Узнать какие льготы по данному налогу предоставляются в регионе можно в местных органах власти либо на официальном портале налоговой службы.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Изменения в 2018 году

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Подписывайтесь на наши обновления!

lgoty-vsem.ru

Одной из форм государственной поддержки многодетных семей является полное или частичное освобождение от тех или иных видов налогов. Региональные отличия по льготам могут быть существенными, например, в одном регионе родители полностью освобождены от уплаты транспортного налога, а в другом – многодетной семье приходится оплачивать его полностью. Но есть и такие налоговые льготы, которые действуют по всей стране и не могут быть изменены в регионах, например, стандартный налоговый вычет. В этой статье расскажу, на какие налоговые льготы могут претендовать многодетные семьи и как их получить. Также вы сможете скачать заявление на получение налоговой льготы и узнаете об очень удобном сервисе, который позволит найти налоговую льготу в любом регионе.

Стандартный налоговый вычет на детей для многодетных семей

Если у вас есть доход, с которого нужно уплачивать налог на доходы физических лиц, например, вы трудитесь по трудовому договору или по гражданскому договору, может быть, сдаете жилую площадь внаем, то во всех этих случаях вам необходимо платить НДФЛ с суммы полученного дохода. Вместе с тем, для родителей налоговым законодательством предусмотрены налоговые вычеты на детей. Суммы налогового вычета следующие:

- 1400 рублей – первый ребенок;

- 1400 рублей – второй ребенок;

- 3000 рублей – третий и последующие дети;

- 12 000 рублей – несовершеннолетний ребенок-инвалид или ребенок-инвалид 1 или 2 группы, если он учится в высшем учебном заведении по очной форме обучения и его возраст не превышает 24 лет.

Пример расчета НДФЛ, который нужно уплатить одному из родителей в многодетной семье.

Предположим, что в многодетной семье трое детей – первому ребенку 15 лет, второму ребенку 10 лет, а третьему – 7 лет. Заработная плата родителя составляет 35 тысяч рублей. Сумма стандартного вычета в данной ситуации будет составлять 5800 рублей (1400 рублей – за первого ребенка, 1400 – за второго, 3000 – за третьего). Таким образом, сумма, с которой нужно будет уплатить налог, будет уже не 35 тысяч рублей, а всего — 29 200 рублей. А сумма налога будет составлять 3796 рублей вместо 4550 рублей.

Вроде все просто, но существуют некоторые особенности, которые следует учитывать при определении размера налогового вычета для многодетной семьи:

- Вычет может быть предоставлен только на детей, которым нет 18 лет, или на детей в возрасте до 24 лет, если они обучаются по очной форме обучения.

- Вычет могут получать сразу оба родителя. Если в семье только один родитель, то он может получать вычет в двойном размере.

- Размер вычета зависит от очередности рождения детей. Представим ситуацию – в семье 5 детей: самый первый достиг возраста 28 лет, второму – 20 лет и он обучается в ВУЗе, третьему – 5 лет, четвертому – 3 года, пятому – 1 год. В этой ситуации сумма налогового вычета составляет 10 400 рублей (1400 рублей – на второго по очередности рождения ребенка, по 3000 на третьего, четвертого и пятого детей). При этом не имеет значения, что на первого ребенка вычет уже не предоставляется. Такая позиция отражена в письме Минфина от 8 декабря 2011 г. N 03-04-05/8-1014.

- Получить стандартный налоговый вычет на ребенка может только тот родитель, который участвует в его финансовом обеспечении. Например, муж с женой развелись, после развода ребенок остался жить с мамой. Отец платит алименты на содержание ребенка. Несмотря на то, что он не живет в семье, но участвует в содержании ребенка, он имеет право на получение стандартного вычета (Письмо Минфина от 17 сентября 2013 г. N БС-4-11/16736).

- Получить вычет в двойном размере можно одному родителю также, если второй откажется от его получения. Здесь важным является факт того, что отказывающийся от вычета родитель, должен иметь доход, облагаемый НДФЛ. Например, в семье трое детей, папа официально работает, мама находится в декретном отпуске. У мамы, кроме декретных выплат больше нет никакого дохода. Соответственно НДФЛ она не должна уплачивать. Поэтому отказаться от стандартного вычета она не может, а папа не сможет получить его в двойном размере. Если родитель захочет получить вычет в двойном размере, ему нужно будет представить своему работодателю справку о доходах второго родителя и делать это нужно будет ежемесячно (Письмо Минфина РФ от 21 марта 2016 г. N 03-04-05/15618 и Постановление АС Западно-Сибирского округа от 09.12.2016 N по делу N А27-24958/2015).

- Четкого перечня документов для получения стандартного налогового вычета на ребенка законом не установлено. Минфин указал, что такими документами могут быть в зависимости от вашей семейной ситуации: копия свидетельства о рождении ребенка, копия паспорта, документ об усыновлении (удочерении) ребенка, справка об инвалидности ребенка, акт о назначении опекуна или попечителя, справки жилищно-коммунальной службы о совместном проживании ребенка с родителем (родителями) и другие (Письмо Минфина РФ от 14 декабря 2015 г. N БС-4-11/[email protected]).

- Если у родителей от предыдущих браков уже есть по ребенку (у мамы один ребенок от предыдущего брака и у папы один ребенок от предыдущего брака), то их совместный ребенок будет считаться третьим ребенком по счету.

Получить стандартный налоговый вычет на ребенка можно следующим образом:

- Напишите заявление на получение вычета своему работодателю;

- Подготовьте документы для получения вычета;

- Обратитесь к работодателю с пакетом документов.

Пакет документов в зависимости от ситуации может быть следующим.

- Получение стандартного вычета на ребенка в однократном размере:

- Свидетельства о рождении детей;

- Справка об инвалидности ребенка (если он таковым является);

- Справка из образовательного учреждения о том, что ребенок учится на дневном отделении (для студентов);

- Документ о регистрации брака между родителями (свидетельство о браке или паспорт с отметкой).

- Получение вычета в двойном размере единственным родителем дополнительно к документам указанным выше предоставляются:

- свидетельство о смерти второго родителя;

- выписка из решения суда о признании второго родителя безвестно отсутствующим;

- паспорт с отметкой об отсутствии зарегистрированного барка.

Льготы по транспортному налогу для многодетных семей

В отношении транспортного налога льготы для многодетных семей устанавливаются уже на уровне региона. И далеко не во всех субъектах нашей страны есть такие льготы. Подробнее о том, в каких регионах многодетным семьям предоставляется льгота по транспортному налогу, и как её получить читайте в статье.

Льготы по земельному налогу для многодетных семей

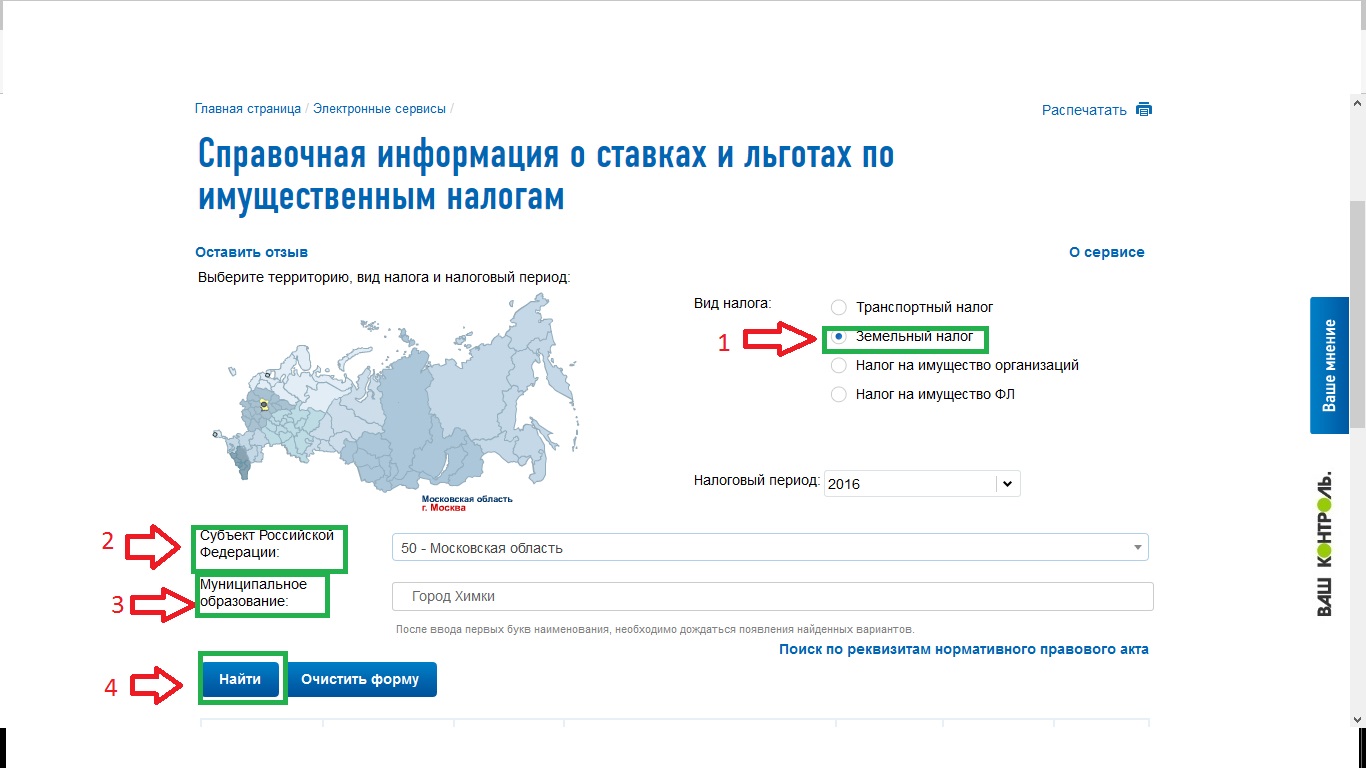

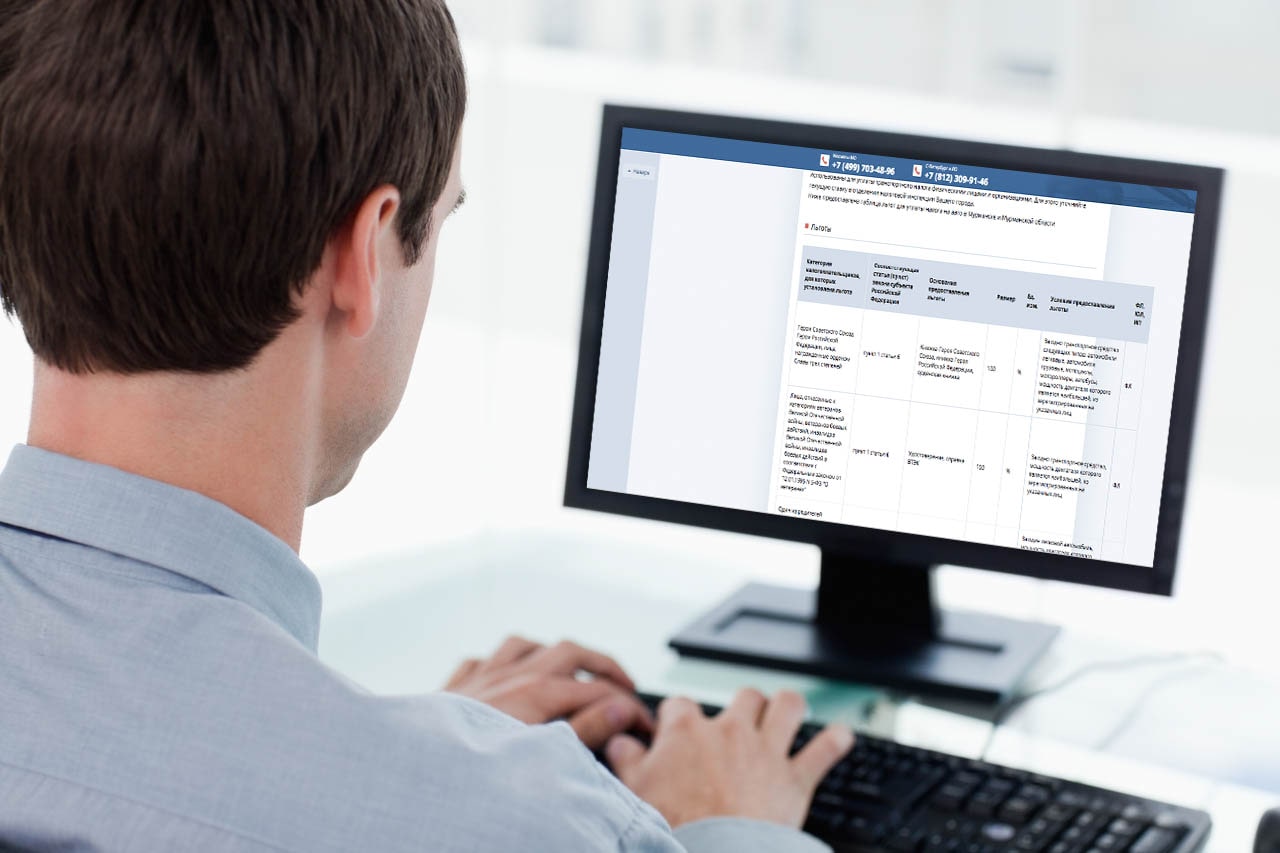

На федеральном уровне такой льготы для многодетных семей не предусмотрено. Даже регионы не наделены такими полномочиями. Но на уровне местных властей льгота по земельному налогу может предоставляться многодетным семьям. Замечательно, что есть очень хороший сервис на сайте ФНС – Справочная информация о ставках и льготах по имущественным налогам. Пользоваться им очень просто:

- выберите вид налога, который вас интересует, в нашем случае это земельный налог;

- выберите субъект РФ, в котором проживаете, например, Московская область;

- выберите муниципалитет, где проживаете, например, город Химки;

- нажмите кнопку Найти.

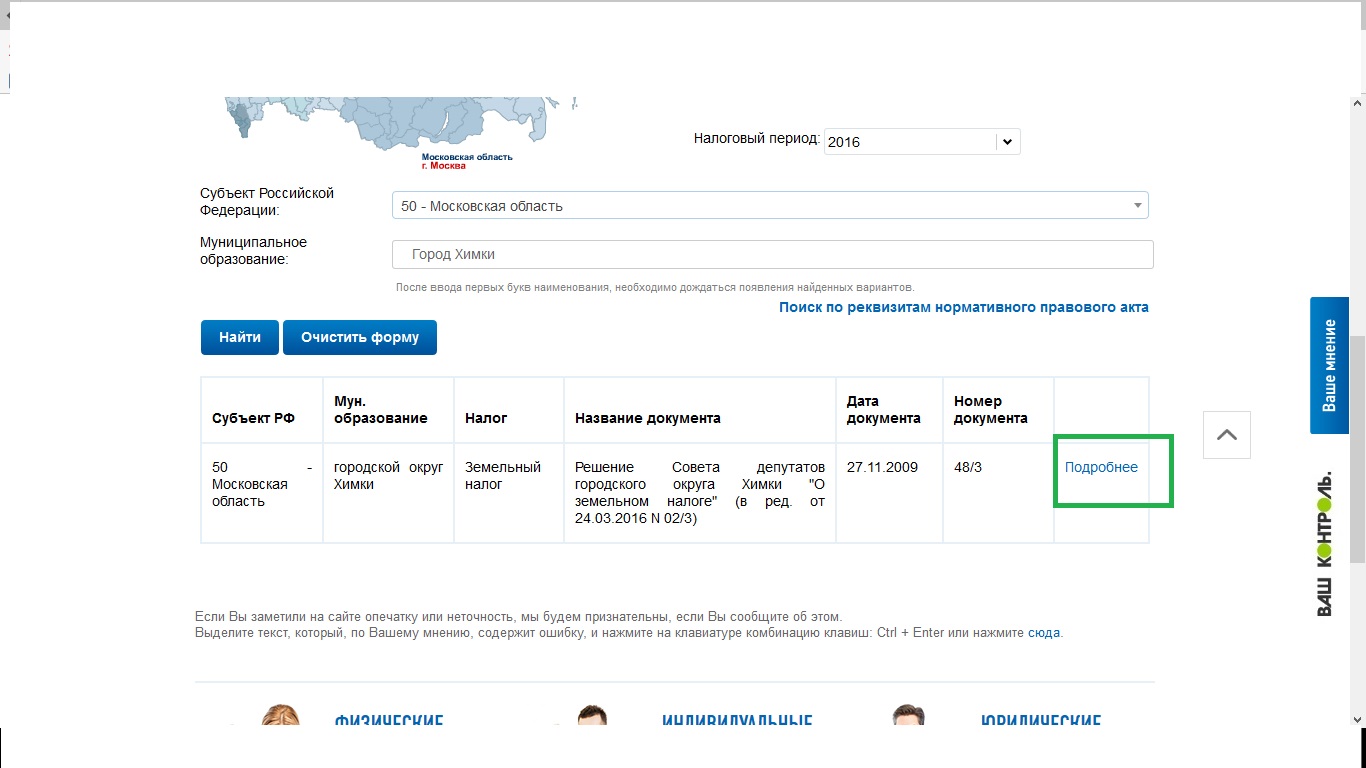

Перед нами появляется нормативный акт, который регулирует вопросы земельного налога. Нажимаем кнопку Подробнее.

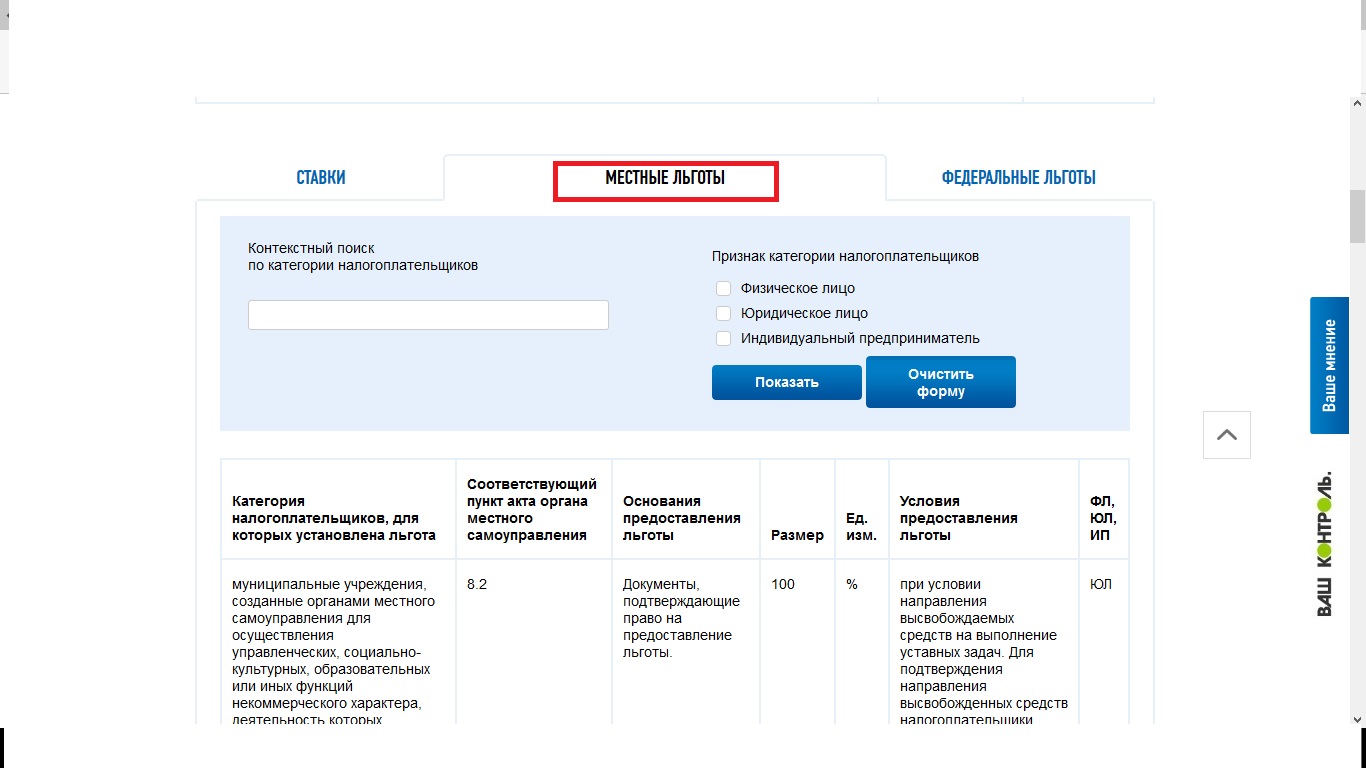

Теперь нас интересует вкладка Местные льготы.

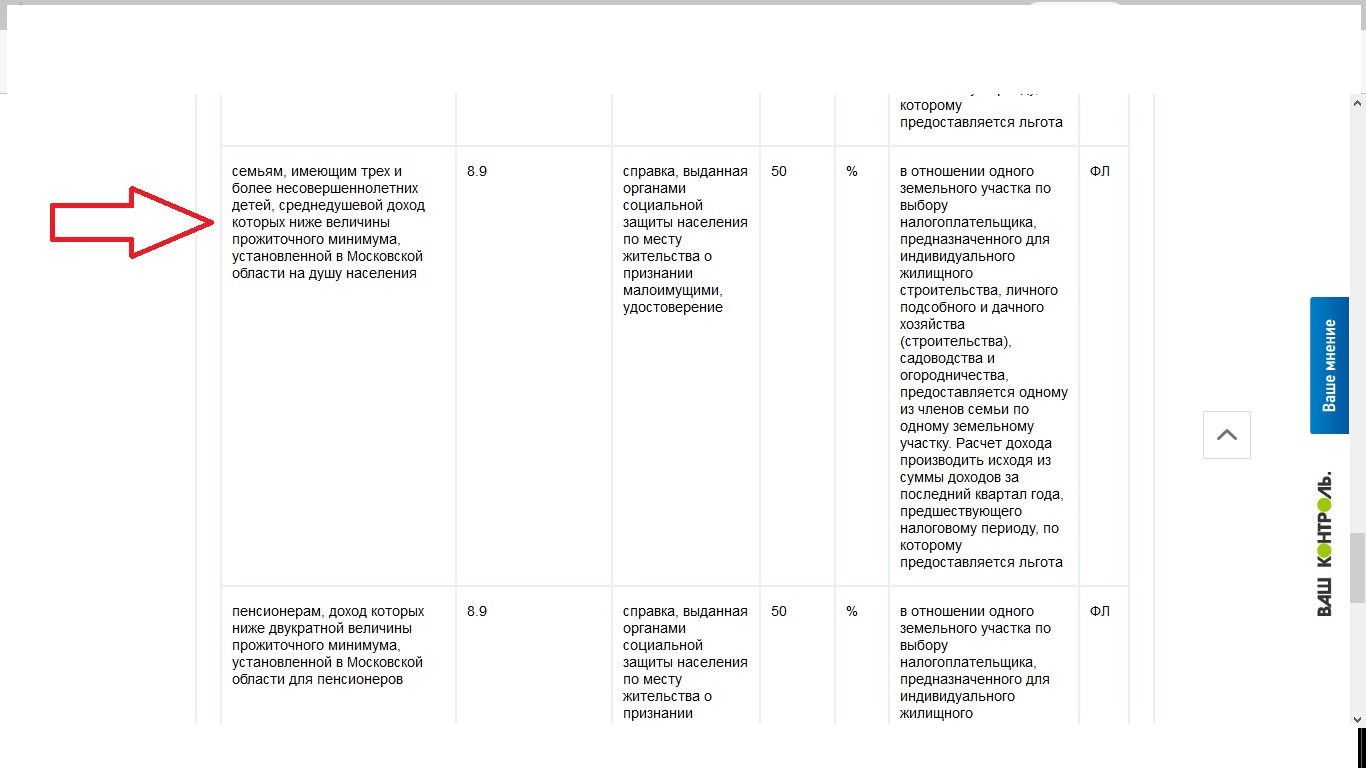

Изучаем категории льготников и видим, что для многодетных семей в городе Химки Московской области предусмотрена льгота по земельному налогу. Но только для малоимущих многодетных семей и только в размере 50% от суммы налога, подлежащего уплате. Для получения льготы помимо паспорта, документов на землю потребуется справка из органов соцзащиты о признании семьи малоимущей и удостоверение многодетной семьи.

Оформить льготу по земельному налогу многодетной семье можно теперь не только в налоговой инспекции по месту расположения земельного участка, но и в любой другой налоговой инспекции.

Льготы по имущественному налогу для многодетных семей

Налоги за квартиру, дом и другую недвижимость некоторые категории граждан могут не платить. Перечень льготных категорий налогоплательщиков установлен Налоговым кодексом РФ и, к сожалению, многодетные семьи федеральных льгот по имущественному налогу не имеют. Местные власти могут установить в своем муниципалитете льготу по имущественному налогу для многодетной семьи. Но это скорее редкость. Проверить, предоставляется ли в вашем муниципалитете подобная льгота или нет, можно с помощью вышеуказанного сервиса ФНС РФ или обратитесь в местную налоговую инспекцию с подобным вопросом.

Обратите внимание! Документы для получения льготы по транспортному, земельному или имущественному налогу можно передать в налоговую инспекцию лично или направить через Личный кабинет налогоплательщика на сайте ФНС РФ.

mamavprave.ru

Есть ли льготы многодетным семьям на налоги

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

Льготы по транспортному налогу для многодетных семей

Многодетной обычно считают семью с тремя несовершеннолетними детьми. Регионы самостоятельно определяют, какие семьи следует включить в эту категорию, и устанавливают для них дополнительные льготы, в том числе и по транспортному налогу (ТН).

В этой статье мы расскажем, в каких регионах существует право на освобождение многодетных семей от уплаты транспортного налога на машину и как его получить. А ответы на главные вопросы ищите здесь:

В некоторых регионах — не платят полностью, в некоторых — частично, в остальных — уплачивают по общей схеме.

В Москве, Санкт-Петербурге, в Ленинградской, Московской, Орловской, Кировской областях и др. Проверить свой регион на наличие льгот можно в таблице ниже.

Нет. Но только за 1 автомобиль.

Нет. Но только за 1 автомобиль мощностью до 250 л.с. и стоимостью до 3 млн. руб.

Один из родителей семьи, считающейся многодетной, полностью освобожден от уплаты ТН за 1 машину до 150 л.с.

Заполнить заявление, собрать документы (удостоверение многодетного родителя, ПТС и СТС) и посетить ИФНС по месту прописки.

На официальном сайте ФНС, кроме того у нас есть пример заполнения.

Льготы по ТН для многодетных родителей определяет региональное законодательство, а значит в некоторых частях страны они обязаны выплачивать налог по общим правилам, а в некоторых — полностью или частично от него освобождены.

К примеру, льготы есть у семей, проживающих в:

Москве и Московской области;

Санкт-Петербурге и Ленинградской области;

Краснодарском и Красноярском крае;

Орловской области и других.

Посмотреть, какие льготы существуют в вашем городе, поможет таблица ниже. Выберите регион и пролистайте новую страницу вниз до раздела «Льготы». Ищите в 1-й колонке таблицы «Многодетная семья» или «Один из родителей в семье с тремя детьми». При поиске обратите внимание на размер и условия получения льготы (она может действовать не на все автомобили).

От уплаты налога на автомобиль полностью освобождены автовладельцы, которые получили свой автомобиль с помощью органов социальной защиты. А значит, вне зависимости от того, где вы проживаете, если вы получили автомобиль с помощью соцслужб, вы вправе не платить за него налог.

пп. 2 п. 2 ст. 358 НК РФ:

«Не являются объектом налогообложения:

. автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке»

Льгота распространяется только на легковые авто с мощностью до 100 л.с.

В Москве многодетные семьи не платят транспортный налог. Право на льготу имеет один из родителей с тремя несовершеннолетними детьми.

п. 10 ст. 4 Закон г. Москвы «О транспортном налоге»:

«От уплаты налога освобождаются:

один из родителей (усыновителей) в многодетной семье — за одно транспортное средство, зарегистрированное на граждан указанных категорий;»

Льгота распространяется на 1 автомобиль вне зависимости от мощности. А вот за водные или воздушные ТС, снегоходы и мотосани автоналог придется платить по общим правилам.

Законодательство Московской области также предоставляет льготы многодетным родителям на налог на автомобиль. Один из родителей вправе не платить автоналог за 1 автомобиль мощностью до 250 л.с.

п. 2 ст. 26.8 Закон Московской области «О льготном налогообложении в Московской области»:

«Лица, указанные в пункте 1 настоящей статьи, освобождаются от уплаты транспортного налога, но не более чем по одному транспортному средству за налоговый период, в отношении транспортных средств с мощностью двигателя до 250 лошадиных сил (до 183,9 кВт) включительно. «

Обратите внимание: Льгота не распространяется на легковые ТС, средняя стоимость которых превышает 3 млн. руб. Список таких авто можно посмотреть в Перечне Минпромторга.

В Санкт-Петербурге многодетные родители полностью освобождаются от уплаты налога за 1 автомобиль до 150 л.с.

ст. 4-1 Закон Санкт-Петербурга «О транспортном налоге»:

«От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт-Петербурге:

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи четырех и более детей в возрасте до 18 лет, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно».

В Ленинградской области работают те же правила — многодетный родитель имеет право не платить автоналог за одну машину до 150 л.с.

ст. 3 Закон Ленинградской области «О транспортном налоге»:

«От уплаты налога освобождаются:

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет, — за одно транспортное средство (легковой автомобиль с мощностью двигателя не более 150 лошадиных сил), зарегистрированное на гражданина указанной категории».

Единственная разница для льготников региона — в Санкт-Петербурге многодетной официально считается семья, в которой четверо несовершеннолетних детей, а в области — трое.

Чтобы получить право не выплачивать автоналог, следует обратиться в налоговую инспекцию по месту жительства лично (либо направить туда письмо) с заявлением на предоставление льготы. Скачать бланк заявления можно с сайта ФНС.

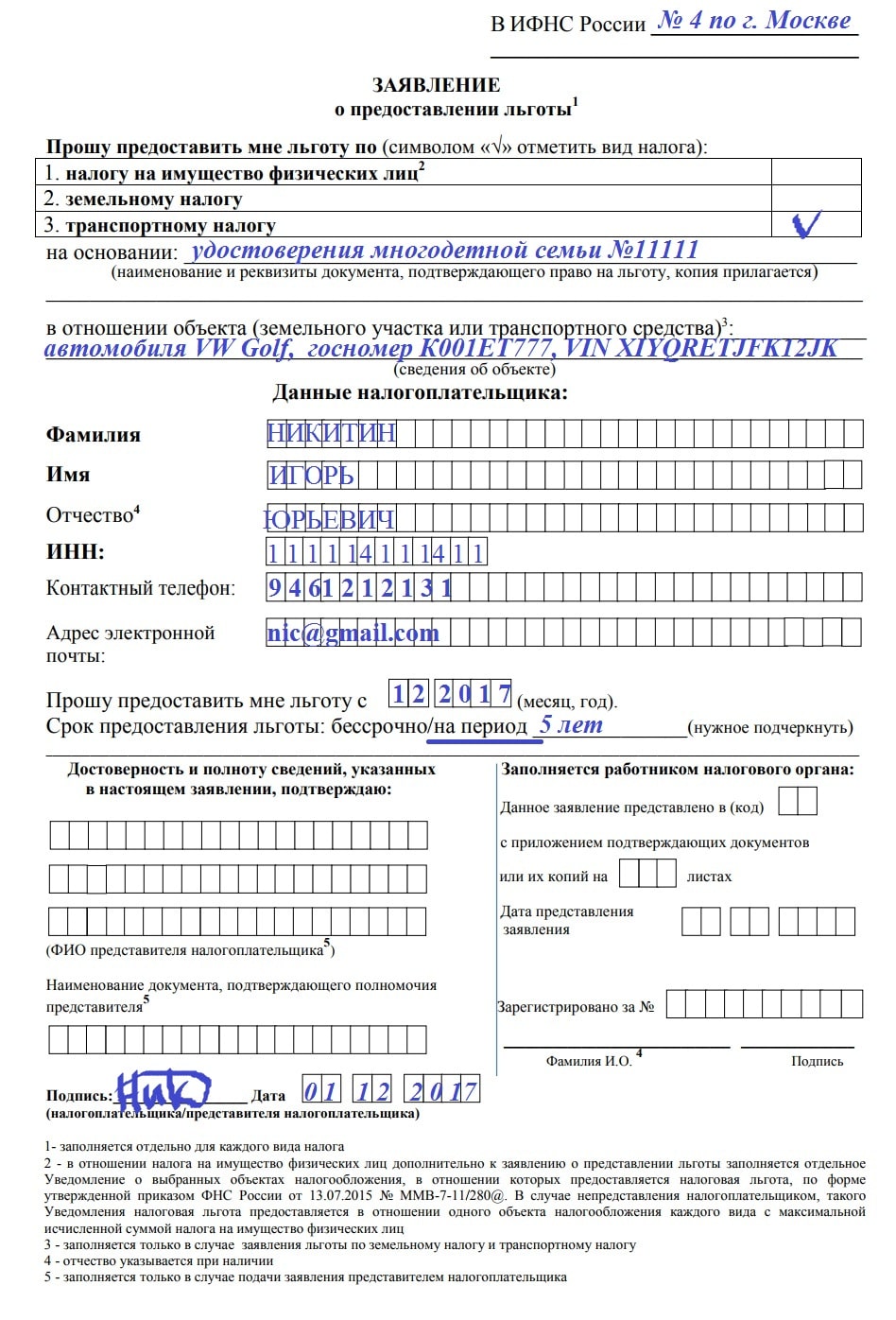

Как правильно заполнить образец заявления на льготу по транспортному налогу многодетным родителям:

Справа вверху напишите полное наименование ИФНС, в которую собираетесь обратиться.

Если вы не знаете, какая инспекция обслуживает ваш район, вы можете ее определить с помощью сервиса сайта ФНС. Перейдите по ссылке, введите в форму ваш адрес и нажмите «Далее». Наименование и адрес налоговой инспекции вы найдете в блоке «Реквизиты».

Поставьте галочку напротив «3. транспортному налогу».

На основании — напишите «удостоверение многодетной семьи» и укажите его серию и номер.

В отношении объекта — укажите данные автомобиля: марку, модель, госномер, ВИН-код.

Напишите ваше Ф.И.О., номер ИНН, адрес электронной почты и номер телефона.

Укажите период начала и конца действия льготы.

Поставьте подпись и дату в строке в левой нижней части документа.

К заявлению следует приложить копию удостоверения (п.2) и документов на автомобиль (СТС, ПТС).

Обратите внимание: В некоторых случаях для получения льготы необходимо предоставить в налоговую и другие документы. Какие — вы можете узнать из 3-й колонке таблицы «Льготы» на нашем сайте.

Итак, в некоторых регионах России существуют льготы по дорожному налогу для многодетных родителей. Чтобы получить право не платить налог, следует обратиться в налоговую с заявлением и копиями необходимых документов.

Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди.

zakon-auto.ru

Налоговые льготы многодетным семьям в 2018 году

В Российской Федерации, по статистическим данным, более миллиона семей воспитывают трех и более детей. Большая их часть относится к малоимущим, то есть имеет маленькие доходы. Поэтому так актуальны в наше время налоговые льготы для многодетных семей.

Преференции, кроме налога с доходов, назначаются региональными властями. Давайте разберем, кому положены налоговые льготы в 2018 году и как их получить.

Какая семья считается многодетной

Согласно действующей нормативно-правовой базе, к многодетным относят все семейства, где воспитываются детки до 18 лет в количестве 3 и более человек.

Согласно действующей нормативно-правовой базе, к многодетным относят все семейства, где воспитываются детки до 18 лет в количестве 3 и более человек.

Это относится в равной степени к:

- физическим родителям;

- усыновителям;

- опекунам и попечителям.

Исключением в ограничении возраста являются случаи, когда молодой человек получает образование в высшем учебном заведении и является инвалидом. За него родители получают налоговый вычет до достижения им 24-летнего возраста.

Когда речь идет о налоговом вычете, государственная система не делит детей на родных и приемных.

Кто может обратиться за льготой для многодетных

Данный вид помощи оказывается людям, участвующим в воспитании и содержании детей. Это означает, что получить ее могут:

- непосредственно родители, ведущие совместное хозяйство;

- разведенные, но уплачивающие алименты к);

- опекуны, имеющие соответствующие документы;

- усыновители.

Что такое налоговый вычет

Преференции по обязательным платежам в бюджет указываются в определенной сумме, выраженной в рублях. Однако это не означает, что плательщику налога эти деньги придут на счет.

Преференции по обязательным платежам в бюджет указываются в определенной сумме, выраженной в рублях. Однако это не означает, что плательщику налога эти деньги придут на счет.

Техника учета льготы такова:

- Бухгалтер на работе человека производит отчисление в бюджет определенных сумм из заработка. Остальное труженик получает на руки.

- Если у человека есть льготы, то налогооблагаемая сумма уменьшается на величину преференции. С остального делаются отчисления.

- Зарплата труженика при этом немного увеличивается.

Для получения преференции по налогообложению нужно подать заявление в орган, который ведает соответствующей выплатой.

Льготы по налогам для многодетных

Преференции по налогу с доходов физических лиц (НДФЛ) закреплены в изменениях к Налоговому кодексу РФ (НК) от 2016 года.

Так, статья 218 П. 4 гласит:

4) налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей — на первого ребенка;

1 400 рублей — на второго ребенка;

3 000 рублей — на третьего и каждого последующего ребенка;

12 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы;

налоговый вычет за каждый месяц налогового периода распространяется на опекуна, попечителя, приемного родителя, супруга (супругу) приемного родителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей — на первого ребенка;

1 400 рублей — на второго ребенка;

3 000 рублей — на третьего и каждого последующего ребенка;

6 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Кроме того, граждане оплачивают такие виды налогов:

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Льготу по этому обязательному платежу предоставляют в 2018 году, как правило, по месту службы.

Льготу по этому обязательному платежу предоставляют в 2018 году, как правило, по месту службы.

Она распространяется на всех многодетных родителей, которые:

- официально трудоустроены;

- выполняют определенный объем работ по договору;

- осуществляют деятельность на контрактной основе.

В данном случае под родителями имеются в виду все лица, заботящиеся о детях без учета официального статуса (смотри выше).

- Если в семье один родитель, то его вычет увеличивается в два раза.

- То же самое происходит, когда супруг официально отказывается от налоговой преференции (подтверждается справкой с места службы).

- Право на скидку наступает с момента рождения третьего ребенка (если первые двое не достигли предельного возраста).

- В случае просроченного обращения за вычетом, работодатель обязан сделать перерасчет. Но его сроки не превышают трех лет назад с момента подачи заявления.

Право на преференцию по налогообложению утрачивается, когда семья теряет статус многодетной официально: остается не более 2 несовершеннолетних (дети преодолевают граничный возраст или умирают).

Процесс оформления

Для получения налогового вычета следует предоставить следующие бумаги администрации предприятия (частному предпринимателю):

Для получения налогового вычета следует предоставить следующие бумаги администрации предприятия (частному предпринимателю):

Допустим, мама воспитывает троих детей: 5, 12, 16 лет. Второй ребенок является инвалидом. Папа семейство оставил, от налоговых льгот отказался. Заработная плата мамы составляет (без отчисления налогов) 40 тыс. рублей.

- Без применения льготных тарифов, на руки она получит:

40 тыс. руб. — 40 тыс. руб. х 13% = 34,8 тыс. руб.

- Налоговые преференции распространяются на такие суммы:

- 1-й ребенок — 1,4 тыс. руб.

- 2-й ребенок — инвалид — 12 тыс. руб.

- 3-й ребенок — 3 тыс. руб.

- Итого: 16,4 тыс. руб.

- Зарплата с применением налоговой преференции составит:

40 тыс. р. — (40 тыс. р. — 16,4 тыс. р. х 2) х 13%= 39,064 тыс. руб

Вывод: льгота дала увеличения заработка на 4,264 тыс. руб.

Частным предпринимателям подобный расчет проводят налоговые органы. Нужно обратиться в местное отделение со всеми вышеперечисленными документами.

Преференции по налогообложению земельных участков

Данный вид сборов поступает в 2018 году в региональные бюджеты. Соответствующие правительства устанавливают свои ставки, выделяют льготников.

- В Краснодарском крае данная категория граждан полностью освобождается от земельного сбора.

- В столице этот налог уменьшается для одного из многодетных супругов.

Оформление скидок происходит в налоговом органе. Для этого необходимо предоставить туда вышеперечисленные бумаги и написать заявление.

Конкретный порядок следует узнавать в отделении налоговой инспекции региона проживания.

Транспортный налог для многодетных

Данный сбор также отнесен к компетенции регионов. Следовательно, наличие скидок по нему для многодетных зависит от решений местных властей.

Данный сбор также отнесен к компетенции регионов. Следовательно, наличие скидок по нему для многодетных зависит от решений местных властей.

К примеру, в Москве одного из родителей полностью освобождают от уплаты транспортного налога.

Оформить льготу можно в налоговой инспекции. Для этого нужно предоставить копии таких бумаг:

- паспорта плательщика налога — заявителя;

- удостоверения многодетной семьи;

- свидетельств детей о рождении.

Если регионом данная льгота утверждена, то заявить о ней достаточно всего один раз. Впоследствии специалисты будут учитывать право на скидку, вплоть до:

- потери статуса;

- продажи транспортного средства.

Имущественный налог для многодетных

Право это отдается на откуп местных властей (п. 2 ст. 399). Но реализуется оно далеко не везде.

- Так, не оплачивают сбор за недвижимость многодетные граждане в Нижнем Новгороде. Это закреплено соответствующим решением Госдумы города.

- Такие же условия предоставляют льготникам данной категории в г. Новосибирске, Краснодарском крае.

Узнать какие льготы по данному налогу предоставляются в регионе можно в местных органах власти либо на официальном портале налоговой службы.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Изменения в 2018 году

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Подписывайтесь на наши обновления!

lgoty-vsem.ru